ДРУГИ СЕМИНАРСКИ РАБОТИ

- ФИНАСИСКИ МЕНАЏМЕНТ: |

Франшиза и Лизинг:

Лизингот како алтернативно средство за финансирање на малите претпријатија

Вовед

Развојот на технологијата е тесно поврзан со развојот на науката и техниката.

Под технологија можеме да подразбереме знаење за постапување на производните

постапки и процеси како и нивнатa примена. Со остварување на новите технички

можности и нови услови претприемачите доколку ги анализираат пазарните

прилики можат први да ги искористат неговите предности а со тоа ќе можат

први да одржуваат конкуретска предност на своите фирми или претпријатија.

Владеењето со технологијата и нивното поврзување со пазарните можности

се темел на секое успешно претприемаштво.

Располагањето со технологијата преставува важна компонента како за општеството

така и за самата држава во целост а со тоа се постигнува економски раст

и развој на секоја една земја. Развојот на технологијата и нејзината примена

зависи од општествената, економската и културната структура на секое општество.

Целосни услови за развој на технологијата постојат само во развиените

земји додека останатите неразвиени земји во светот својот економски развој

се темели на трансфер на технологијата.

Формите за трансфер на технологијата може да се поделат на комерцијален

и некомерцијален трансфер. Комерцијалниот трансфер на технологија може

да се изведе во форма на директни инвестиции ( еквити форма) и не-еквити

форма. Во не-еквити форма спаѓа – лизингот, лиценцата и франшизата, тие

преставуваат облици за трансфер на технологија а исто така и форма за

вклучување на светскиот пазар.

Од друга страна пак се разликуваат според предметот на договорот, проблемите

за трансфер на технологијата, начинот на плаќање на сопственикот како

и според значењето на маркетиншката подршка за реализација на договорениот

трансфер на технологија.

Во овoj семинарскиот труд ќе стане збор за неколку видови на договори

за долгорочно финансирање кои често се употребуваат од страна на финасиските

менаџери.

Целта на овој семинарски труд е да се даде основно познавање на финансиките

техники карактеристични за лизингот, вреднувањето на лизингот од страна

на корисникот со цел донесување правилна одлука за економската оправданост

преку моделот да се вложат финансиски средства (да се купи) или да се

одбере моделот за трансфер на технологија преку склучување на аранжман

за лизинг, предностите кои произлегуваат од таквиот начин на финасирање

во доменот на малите претпријатија преку законската регулатива за лизингот

во Република Македонија, и на крај краток опис за франшизата како инструмент

во економското-правно работење.

1. Поим и основни карактеристики на лизингот

Претпијатијата во основа имаат фиксни финасиски средства поднесени во

билансната состојба, но важен фактор претставуваат некретнините, земјиштето,

зградите и опремата каде што доколку не се во нивна лична сопственост

првата опција е преку финасиски средства да ги купат или како алтернативна

опција да ги земат на лизинг. Финасирањето по пат на лизинг преставува

облик на финасирање преку давање на одреденото средство под закуп. Во

современиот аранжман за лизинг во светот може виртуелно да се земат под

лизинг основни средства така што во 2006 повеќе од 25% од капиталната

опрема е земена преку лизинг аранжман.

Давањето на одредено средство под закуп (лизинг) во себе носи и други

погодности како:

- Обука на кадри кои треба да го употребуваат средството;

- Сервисирање, одржување и замена на дотраени делови;

- Пренесување на корисникот на лизинг како know-how од областа на технологијата

и техниката со пропратна документација за даденото средство кое преставува

предмет на договорот за лизинг.

Договорот за финансиски лизинг преставува склучен договор кој овозможува

корисникот на лизинг (lessee) да користи средства во сопственост на компанијата

за лизинг (lesser) давател на лизинг , за одреден надомест во определна

форма на плаќање. Главниот интерес на компанијата кој го дава лизингот

е да овозможи на корисникот на опремата да создаде прилив на готови пари

(cash flow) со цел да ги сервисира плаќањата на давателот на лизинг.

Во склучување на ваков вид договор за лизинг инволвирани се две или три

страни односно едната страна ( давател на лизинг) се обврзува на другата

страна ( корисникот на лизинг) да финансира набавка на одредено средство,

на тој начин корисникот на лизинг ќе одбере кое средство му е потребно

, давателот на лизинг ќе го купи или нарача да се направи кај производителот

(трета страна) , па откако ќе стане негов сопственик ќе го предаде на

користење и употреба на корисникот на лизинг за одредено време и одреден

надоместок за истото средство. По истекот на договорениот рок од договорот

корисникот на лизинг истото може да го купи, да го врати или да продолжи

да го користи. Под договор за лизинг се земаат компјутери, авиони, автомобили

и индустриска опрема.

Со други зборови доколку правниот субјект нема доволно финансиски средства

за набавка на опрема се обраќа до лизинг институцијата и од неа ја зема

опремата под лизинг а при тоа се склучува договор каде што точно се регулираат

условите под која ќе се користи опремата. Во договорот се утврдени одредбите

како рок со важност на повеќе години, услови на користење, начин на плаќање

и времетраењето на истиот договор. По истекот на договорот за лизинг на

корисникот му стојат на располагање следниве можности:

- да го купи предметот по пониска цена и да стане негов сопственик;

- да склучи нов договор за користење на предметот по пониска цена;

- да го врати предметот на лизинг компанијата;

Во договорот за лизинг важно е да се нагласи дека сопственоста на предметот

кој се дава на лизинг на корисникот е давателот на опремата (lesser) а

тоа преставува зголемена гаранција за него и за целата лизинг трансакција.

Лизинг институцијата преставува правно лице што може да се јави како производител

на опремата или како правно лице кое ја купува опремата од производителот

и ја дава под лизинг на корисникот на опремата.

Во финансиските лизинг договори најважен елемент е цената на надоместок за лизинг.

Во цената обично влегуваат следните елементи:

- амортизација на средството;

- трошоци за сервисирање, одржување, замена на дотраени делови;

- трошоци за осигурување;

- трошоци за обука на кадри;

Предностите за користење на лизинг договори се повеќекратни:

- за користење на опремата на мора да се ангажираат сопствени финансиски

средства, односно корисникот не мора да се задолжува во банка.

- со користење на лизинг опрема , корисникот брзо доаѓа до современа технолошка

опрема.

- ризикот на застарување на средството го сноси давателот на лизинг, имено

ако истот застари давателот на лизинг има обврска да го замени.

Недостатоци од употребата на лизингот за корисникот се:

- надоместокот за лизинг обично е висок, па спрема тоа корисникот на лизинг

таа цена треба да ја вкалкулира во своите трошоци со цел да го зголеми

производството и реализацијата така што да му се исплати финасирањето

преку лизинг.

Со оглед на позитивните и негативните страни кои произлегуваат од договорот

за лизинг , носителите на одлуки за обликот на финасирање треба да располагаат

со познавање на различни типови на лизинг аранжмани, нивните карактеристики,

како и начинот на анализа и оценка на економската оправданост на ангажираните

средства.

1.1 Типови на лизинг

Лизингот може да се јави во следните основни форми:

- Продажба со повратен лизинг ( sale and leaseback arrangements)

- Оперативен лизинг ( Operating leases )

- Финансиски или Капитален лизинг (Straight Financial or capital leases)

Продажба и повторно изнајмување- Сопственикот на предметот на договорот на лизингот го продава предметот на издавачот на лизингот за договорена цена, и истиот издавач потоа го изнајмува по пат на финансиски или оперативен лизинг на клиентот. На овој начин компаниите можат да стекнат додатни финансиски добра кои се наменети за:

• Зголемување на капиталот со цел проширување на деловните операции,

• Нови инвестиции,

• Рефинансирање,

Со овој аранжман се утврдуваат и други прашања, меѓу кои времетраењето

на аранжманот и обврската за одржување на средството.

Оперативен лизинг - понекогаш се нарекува услужен лизинг

во себе ги вклучува финансирањето и одржувањето. Со ваквиот лизинг на

определено време, корисникот на средството го решава прашањето за финасирањето

и одржувањето на средството. Фирмите како IBM се пионери во договорите

за оперативниот лизинг во доменот на компјутерска опрема, фотокопири,

автомобили и камиони. Вообичаено , корисникот на опремата бара од давателот

на средството да врши одржување и сервисирање а трошоците направени за

одржување се вградени во надоместокот за лизинг.

Друга важна карактеристика во опративниот лизинг аранжман е фактот дека

не се амортизира во целост за времетраење на лизинг договорот, со други

зборови плаќањата во однос на оперативниот лизинг договор не се доволни

да се покријат вкупните трошоци на опремата. Периодот за лизинг аранжман

обично е пократок од економскиот живот на средството па поради тоа, сопственикот

на средството настојува вредноста на средството да го покрие со дополнително

давање под лизинг или негова продажба.

Една од главните карактеристики на ваков вид на лизинг аранжман е постоењето

на клаузула за прекинување на аранжманот , кое му дава право на корисникот

на средството да го прекине договорот за лизинг пред истекот на договореното

време. Тоа значи, ако опремета која е дадена на користење е технолошки

застарена корисникот на средството може да ја врати пред договореното

време.

Финансиски или капитален лизинг – се разликува од оперативниот

лизинг според следните облежја:

- Корисникот превзема обврска за одржување на средството што е земено

за одржување;

- Не постои можност за прекинување на аранжманот;

- Во периодот за лизинг, средството во целост треба да биде амортизирано,

Овој тип на финансирање е наменет и за физички но претежно за правни лица

и важи само за неподвижна сопственост. Овој тип на лизинг Ви ја овозможува

поддршката за изградба на згради со повеќе целна намена, складишта, хали

за производство, деловни објекти и слично. Учеството кое е потребно се

одредува индивидуално во зависност од инвестицијата.

Пример- Кај ваков вид лизинг аранжман е кога

корисникот го избира средството што му е потребно за користење и се договора

за цената на средствата и условите за испорака со производителот или продавачот

на средството. Потоа, корисникот на средствата се договора со лизинг компанијата

за условите под кои би можел да го користи соодветното средство/ опрема.

Откако ќе се утврдат условите на лизинг договорот, тој уредува, фирмата

што се занимава со лизинг, да го купи средството од производителот или

дистрибутерот согласно договорените услови. Откако средствата ќе бидат

набавени и превземени на користење започнува остварувањето на лизинг аранжманот.

Фирмата што се занимава со лизинг , го решава финасирањето на средството

на кое корисникот се јавува друга фирма. Воедно, и набавната вредност

што таа ја плаќа на продавачот/дистрибутерот на опремата како и определен

принос за ангажираниот капитал ги наплатува од корисникот на средството,

се’ до моментот до кој амортизираното средство ќе премине во трајна сопственост

на корисникот.

Финансискиот ризик е сличен со аранжманот на продажба со повратен лизинг,

со таа разлика што средството – предмет на лизинг е ново, и оној кој го

дава под лизинг прво го купува од производителот/дистрибутерот по избор

на корисникот и од него договорените услови.

1.2 Еваулација на лизингот

За обезбедување на одредено средство преку лизинг аранжман, средството

мора да се вреднува од страна на корисникот на лизинг, давателот на лизинг

, како и од страна на трети лица учесници во лизинг аранжманот. Корисникот

треба сам да оцени дали за него е поевтино потребното средство да го обезбеди

со купување или преку лизинг, и дали преку одбраното решение ќе добие

разумна стапка на принос.

Нашата задача во овој контекст ќе биде објаснета од аспект на менаџерското

финасирање а не од вложување на инвестиции, и ќе направиме анализа со

која ќе не одведе до начинот на модалитетите на корисникот на лизинг.

Одлуката за финансирање на потребното средство се базира врз регуларна

процедура на капитално инвестирање (Capital Budgeting).Но при анализата

на лизингот треба да се донесе одлука дали средствто треба да се земе

под лизинг или да се купи, а самата одлука ќе зависи од големината на

трошоците врзани за секое од овие решенија.

Пример :

1. Фирма одлучува да набави некоја посебна хала или некое средство/опрема.

Оваа одлука ќе зависи од капиталното инвестирање и како такво не преставува

прашање за анализа на лизинг. Во анализата за лизинг прашањето е дали

средството да го финансираме преку лизинг или заем.

2. Откако фирмата ќе одлучи да го набави средството, следното прашање

е како тоа да биде финансирано. Со оглед на тоа, доколку фирмата не располага

со доволен износ на готовина, тогаш, на некој начин треба да се набават

финансиски средства.

3. Финансиски средства за набавка на опремата може да се добијат преку

банкарски заем, задржување на приходите, преку издавање на нови акции

или пак преку лизинг аранжман. Доколку станува збор за заем или лизинг

тогаш основна цел е да се направи споредбена анализа на лизинг финасирање

и финасирање преку долгорочен заем.

Да претпоставивме дека компанијата А планира да набави опрема за 4 годишен

период на користење во износ од 10.000 УСД со вклучени трошоци за испорака

и инсталирање.

Претпријатието А има две можности за финасирање на опремата, или да ја

купи опремата користејќи 4 годишен банкарски заем со 10% камата, или да

ја земе опремата под лизинг за 4 години при што би требало да плаќа надоместок

за лизинг во износ од 3.000,оо УСД годишно на крајот од секоја година.

Опремата ќе се користи 4 години по што резидуалната вредност на истата

по истекот на 4 година ќе изнесува 600 УСД. Претпријатието А планира опремата

да продолжи да ја користи и по истекот на 4 година, така што на располагање

има две опции – да ја купи и да стане нејзин сопственик или пак, доколку

ја земе под лизинг , по истекот на аранжманот со доплата на преостанатите

600 УСД ( проценета резидуална вредност) да ја откупи опремата од давателот

на лизинг и да стане нејзин соптвеник.

Договорот за лизинг предвидува, давателот на лизинг да ги сноси сите трошоци

за одржување на опремата, така што доколку се одбере варијантата за купување

на опремата преку долгорочен заем , претпијатието А ќе треба да ги сноси

трошоците кои се утврдени со фиксен износ од 400 УСД на годишна основа

кои доспеваат на крајот од секоја измината година.

- Опремата подлежи на даночна стапка од 40 %

Со цел да се утврдат паричните текови преку банкарски заем или договор

за лизинг се прави споредбена NPV анализа ( нето сегашна вредност)

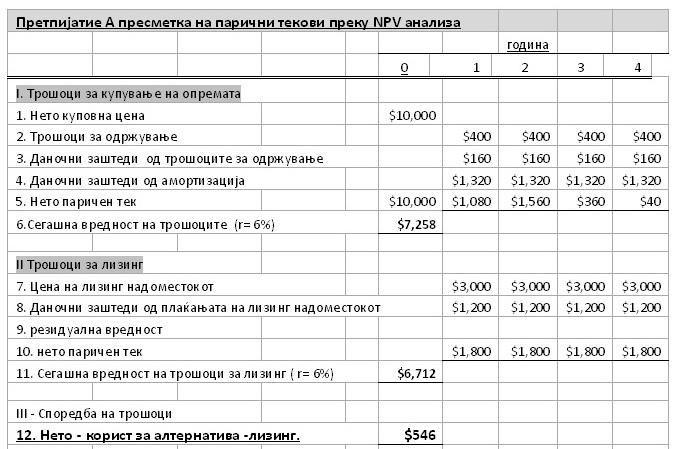

Табелата број 1- ги покажува проектирните парични текови за двете алтернативи

. Сите парични текови се појавуваат на крајот од односната година, и вредностите

на истите за секоја година се прикажани во петтиот и десетиот ред од табелата

согласно алтернативите за финасирање на опремата преку долгорочен заем

или преку лизинг аранжман.

Забелешка: Објаснувања на табелата бр .1

1. Ако претпријатијето А ја купи опремата тогаш би требало да потроши

$10.000.

2. Ако опремата е во негова сопственост, претпријатието А мора да плати

$ 400 за одржување на крајот од секоја година.

3. $ 400 за одржување се трошоци кои се одбиваат од данокот, а со тоа

би се направиле заштеди од $160 = 0,4%( $400) секоја година.

4. Ако претпријатието А ја купи опремата , треба да се вкалкулира амортизационен

план во однос на даноците а со тоа се намалуваат даноците платени преку

понизок приход. Даночните заштеди за секоја година се = Даночна стапка

X ( трошоци за амортизација) = 0,4 (трошоци за амортазација) Даночната

стапка според MACRS за 1 до 4 години е 0,33%, 0,45%, 0,15% и 0,07% , Пресметка

за амортизациониот план за даночно штедење во овој случај ја зема предвид

2-та година така што трошоците за амортизација се 0,45($10.000) = $4.500

а даночното ослободување ќе биде 0,4($4.500) = $1800.0.

5. Сумата од 1 до 4 се нето паричен тек во корелација ако се купи опремата.

6. Сегашната вредност во линија 5 се нето паричен тек намален со дисконтата

стапка = 10%(1-0,4) = 6% а тоа ќе биде = $7.258.8

7. Лизинг надоместокот на крајот на секоја година е $3000.0

8. Бидејќи плаќање на лизинг надоместок е даночно ослободен, даночната

заштеда ќе биде $1200.0 = 0,4 ($3000.0) на крајот од секоја година

9. Ако претпријатието А продолжи да ја користи опремата и по завршување

на лизинг договорот , тој мора да ја купи опремата во износ од $600.0

на крајот од 4 година по истекот на лизинг договорот.

10. Износот од 7 до 9 се нето парични текови поврзани со лизинг договорот

11. Сегашната вредност од линија 10 се нето паричен тек намален со дисконтата

стапка = 10%(1-0,4) = 6% а тоа ќе биде = $6,712.4

12. Нето користи од алтернативат лизинг преставува Сегашната вредност

на опремата во сопственост - Сегашната вредност на опремата преку лизинг

договор. ($7.258.8 - $6,712.4) = $546 Ако износот е позитивен тогаш лизинг

договорот ќе надвладее во однос на купување на опремата .

1.3 Фактори што влијаат врз вреднување на лизингот

Основни методи во процесот на вреднување на лизингот од страна на корисникот

преставуваат одредни фактори при донесување на одлуката за користење на

лизингот како извор за финасирање а се однесуваат на следното-

- Проценета резидуална вредност на средствата и,

- Зголемена кредитна способност

Проценета резидуална вредност на средството – важно за овој фактор е да се има предвид давателот на лизинг го поседува средството за времетраење на аранжманот. Преостаната вредност на средството по истекот на договорот за лизинг се нарекува - резидуална вредност. Заради тоа, доколку се процени дека резидуалната вредност на средството ќе биде поголема, алтернативата за купување на средството ќе биде во предност во однос на лизингот.

Зголемена кредитна способност – користењето на лизингот има предност за оние претпријатија што имаат лимитирана кредитна способност. Користењето на лизингот влијае врз зголемување на кредитната способност на корисникот заради тоа што:

- Претпријатието може да обезбеди повеќе финансиски средства и за подолг

период одколку преку кредитно задолжување,

- Лизингот не се појавува во билансот на состојбата на претпријатието,

па заради тоа, финасирањето преку лизинг аражман му дава на истото посупериорен

финансиски приказ при кредитни анализи и на тој начин дозволувајќи му

во поголема мерка да го користи финансискиот левериџ , отколку во случаевите

кога не би го користел лизингот како финансиски извор.

1.4 Примена на лизингот кај малите претпријатија

Употребата на лизингот како облик на финансирање на малите претпријатија

зазема поголемо учество, така што покрај банкарските кредити , лизингот

преставува втор најзначаен извор на финасирање на малите претпријатија.

Со лизингот се поттикнува развојот на малите стопански субјекти, посебно

во економиите во развој каде што истите се двигатели на општествената

економска благосостојба за една земја. Имено, ако се има предвид користењето

на лизинг аранжмани влијае на модернизација на стопанството, зголемено

производство и продажба , know how технологија, зголемени инвестиции и

воедно намалување на стапката на невработеноста.

- Финансиската функција преставува можност која се користи мошне често

кај малите претпријатија , кои најчесто не се можност да се самофинасираат

или кредитираат од трети лица а оние кои имаат парични средства да ги

насочат кон други цели. Значи, примената кај сите мали претпријатија кај

постоечките и кај оние новоформирани , како и оние кој располагаат со

готовински тек преставуваат карактеристика која го прави лизингот мошне

достапен извор на финасирање кај малите претпријатија.

- Се зема лизинг само за нова, современа и техничко технолшка усовршена

опрема која може на самиот старт кај ново формираните бизниси но и за

осовременување и зголемување на профитибилноста на веќе постоечките претпријатија.

- Лизинг договорот сам по себе преставува едноставен , транспарентен и

релативна брзина при постигнување на согласност при склучување на договорот.

- Корисникот на лизинг не ја намалува својата кредитна способност , бидејќи

не користи сопствени извори на финансирање , ниту пак врши кредитни задолжувања

при што структурата на билансната состојба не се менува.

- Краткорочнио гледано, точно определен лизинг надоместок/рата , во услови

на променливи цени дава можност за сигурна пресметка и одлучување на истата.

- Флексибилноста на лизинг договорот, можноста да се утврдат договорно

повеќе од одредбите во договорот помеѓу две страни а како таков го прави

лизинг договорот лесно применлив.

- Поефикасно искористување на менаџерското време . Имено повеќето сопственици

на мали претпријатија никогаш немаат доволно време за извршување на сите

обврски.

- Лизинг надоместокот што се плаќа кај договорот за лизинг, се надоместува

од приходот остварен со користење на лизинг предметот.

Главни фактори што влијаат врз сопствениците на мали претпријатија за донесување одлука за земање на одредени средства на лизинг, се тоа што со лизингот се избегнуваат големи капитални одливи , го потпомага паричниот тек, полесно е да се обезбеди, истиот е мошне флексибилен и лесно се прилагодува на потребите на корисникот.

Лизингот како што има позитивности така има и некои недостатоци кои треба

со големо внимание да се проценат при одлучувањето за изборот на начин

на финансирање, а особено треба да се има предвид следните:

- Нерамноправност на страните при склучување на договорот за лизинг во

определувањето на условите, како економската моќ на давателот на лизинг

и обратно. Двателот на лизинг може да ги диктира условите во договорот,

на пример кога дава лизинг опрема до која тешко се доаѓа, посебно ако

е ретка или пак многу тешко се доаѓа до неа.

- Нефлексибилноста на веќе склучениот договор за лизинг во поглед на рокот

за важење, висината на надоместокот, период на плаќањето, можноста за

прекин на договорот при променети услови,

- Поскап начин на финансирање на стопанските субјекти,

1.5 Третман на лизингот во законската регулатива на Република

Македонија

Република Македонија спаѓа во редот на оние земји, кои договорот за лизинг

го предвидува во своето законодавство. На директен или индиректен начин

на лизингот се применуваат и низа други норми систематизирани во повеќе

закони и тоа: Закон за сметководство од 1992 год., Закон за надворешно-трговско

работење од 1992 год., Царинскиот закон од 1998 год., и негови последователните

измени од 2000 и 2002 година.

На самиот почеток од 2002 год., донесен е и стапи на сила Законот за Лизинг(

Сл.весник на РМ бр.4/2002 год.) Донесен е и правилник за начинот и условите

за вршење на лизинг во март 2002 год. Со последователни измени на законскиот

текст со Законот на изменување и дополнување на Законот за лизинг (Сл.весник

на РМ бр. 49/2003)

Со законот за лизинг. Дефиниран е лизингот како стопанска дејност, како

активност, потоа финансискиот и опративниот лизинг, договорот за лизинг

и купопродажба, предметот на лизинг и субјектите на лизингот. Новина по

измените на првичнот текст преставува можност под лизинг на користење

да се даде и недвижност, како стамбен, така и деловен простор.

Законот за лизинг ги следи современите текови, па така дава една рамка

за регулирање и контрола за вршење на лизинг дејноста. Давателот на лизинг

задолжително треба да добие дозвола за вршење на дејност лизинг, која

се издава од Министерството за Финансии на Р.Македонија, со законска обврска

истата да се објави во сл.весник на РМ во рок од две недели од издавањето

.

Посебна обврска за Министерството за Финансии преставува задолжително

известување до Централниот Регистар, каде што се води посебен регистар

за лизинг, за сите издадени и сите одземени дозволи на лизинг компаниите.

Но, постои и задолжителна правна норма за давателот на лизинг , кој е

должен да го регистрира предметот за лизинг во посебниот регистар на Централниот

Регистар, во рок од 5 работни дена од денот на склучување на лизинг договорот

.

Практичните примери укажуваат дека во Р.Македонија постои незначителна

примена на лизинг договорите на што укажува фактот дека Министерството

за Финансии досега има издадено само 4 лиценци за вршење на лизинг дејности.

Во поглед на областа на примената на лизинг аранжмани тоа е само во автомобиската

трговија како патнички возила, камиони, додека за опрема е застапена во

занемарувачки размери.

Со цел да се надополни отсликувањето на моменталната ситуација во лизинг

секторот, треба да се подвлече дека во Република Македонија се уште не

заживеал лизингот како финансиска дејност на банките т.е. банка да се

сретне како трет субјект –инвеститор или како кредитор во договор за кредит

поврзан со договор за лизинг.

При законската имплементацијата и практичната примена се појавуваат повеќе

проблеми и пропусти кои се јавуваат во секојдненвната примена на лизингот

а кои се однесуваат особено на следните примери:

- Оперативниот лизинг воопшто не е прецизиран и разграничен како посебен

вид на лизинг, посебно ако се има предвид дека со Законот се извршени

многу оделби според најразлични критериуми за пооделни видови за лизинг.

- Во дефинициите никаде не се споменува една од основните карактеристики

на лизингот, и како економски и како правен институт, можноста да се предвиди

изборот за една од трите алтернативи по истекот на договорот: да се врати

предметот, да продолжи да се корисити под поповолни услови, или пак да

премине во сосптвеност на корисникот на лизингот.

- Високата такса за регистрирање на предметот на лизинг во посебниот Централен

регистар.

- Враќање во владение на предметот на лизинг кај давателот на лизинг во

случај на неисполнување на обврските од договорот од страна на корисникот

на лизинг, завршната постапка е долготрајна и неефикасна, без никакво

законско ограничување за рокот, во смисла да се даде својство на итност.

- Двојно оданочување на предметот за лизинг, кога станува збор стамбен

и деловен простор со данокот на промет на недвижности, и тоа еднаш при

стекнување на сосптвеноста на давателот на лизинг (при купување) и втор

пат при пренесување на сопственоста на корисникот на лизинг.

1.6 Прилог: Франшиза

Франшизата како форма на трансфер на технологија се презентира како своевиден

ситем на дистрибуција на производи и услуги , во себе таа ги носи елементите

на лиценцата, елементи на модел/систем на производство и пласман на одредена

категорија производи и услуги. Најголема афирмација франшизата се јавува

во областа на дистрибуција на безалкохолни пијалоци, ресторанти за брза

храна, хотели и рентирање на возила.

- Франшизор (franchisor)- преставува деловен однос помеѓу

давател на услугите и примател на франшизата, со која му се дава право

на примателот да обавува дејност во име на франшизорот, употребувајќи

ги сите знаења (know how) , постапки и процедури и модалитетите на бизнисот

под името со кој е развиен брендот.

- Франшизатор ( franchisee) - ( производител, увозник,

гросиста), му го остапува на франшизерот, преку договор за франшиза ,

своето трговско добро на продажба, а исто така франшизорот му ја остапува

и својата технологија, маркетинг, бранд како и корпоративниот жиг/ печат

, карактеристичен идентитет ( препознатливост) и се друго со цел да му

помогне на примателот на франшизата да се идентификува на начин полесно

да го пласира или продаде трговското добро. Франшизорот вообичаено обезбедува

( нуди на франшизаторот) работна просторија и работна снага.

Позитивните аспекти - на франшизата е доколку претпријатието

кое е спремно да ја купи лиценцата добива меѓународно познато име и благодарение

преку маркетинг таквиот бренд се котира многу високо кај потенцијаните

потрошувачи. Фирма која продава франшиза исто така обезбедува обука и

помош во текот на планирање/проектирање на објектот

Негативни аспекти - на франшизата се недостаток на контрола

и големи даноци. Многу често сопственикот на франшизата не може да го

искористи својот сопствен стил на бизнис, условен од договорот за франшиза

мора точно да се придржува кон процедурите дадени од франшизорот. Даноците

многу често се преставени во контекс на целокупниот промет, а не од профитот,

доколку, сопственикот кој има голем промет и не е во сотојба да го контролира

трошоците , може да да заврши во минус.

Пример за франшиза:

McDonalds – делува во преку 120 земји и секој ден опслужува преку 54 милиони

муштерии. Браќата Dick и Mac Mc Donald својот прв McDonald ресторант го

отвориле во 1940 година, денес McDonald има најмногу ресторанти во однос

на било кои ланци на ресторанти во светот. Во 1948 година браќата Dick

и Mac Mc Donald го воведоа моделот за брза храна . Денес McDonald’s е

сопственик на 70‘ од постоечките ресторанти а 30% се со франшиза. Сосптвениците

на франшизата на McDonald се обучени во универзитетот “Hamburger University”,

во Oak Brooks- Ilinois (USA). Во централна Европа, првиот McDonald’s ресторант

е отворен во 1988 во Белград (Србија). Доколку сакате да отворите McDonald

ресторант, сопственикот мора да одвои 60% парични средства од вкупниот

износ за чинење на име трошоци за изградба на објектот, како и $45.000

како почетен капитал. За да започнете бизнис со франшиза, за да биде разгледано

барањето од McDonald треба да располагате со најмалку $200.000 USD и да

потпишете договор на 20 години.

Заклучок:

Во поглед на алтернативното финасирање по пат на лизниг е тоа што доколку

правниот субјект нема доволно финансиски средства за набавка на одредено

средство ( проблем на малите претпријатија во РМ), треба да се обрати

до лизинг институцијата, и од неа го зема средството под лизинг, Во договорот

за лизинг најважно е да се погледнат модалитетите и условите за користење

на средството. Важно е да се напомене дека сопственоста на средството

кој се дава на користење е на давателот на лизинг. Корисникот на лизинг

во договорениот период од договорот за лизинг има право само да го користи,

по истекот на договорот на корисникот му стојат на располагање неколку

опции: - да го купи предметот по пониска/ резидуална цена или да го врати

на сопственикот, односно лизинг компанијата.

Лизингот како финансиска опција за давање под закуп може да се јави во

следниве основни форми: продажба со повратен лизинг, опертивен лизинг,

инвестиционен лизинг и финансиски/ капитален лизинг.

При обезбедување на фиксно средство преку лизинг аранжман, треба средството

да биде вреднувано од страна на корисникот со цел да се донесе правилна

и целоисходна одлука дали да го купи или преку лизинг, таквата проценка

треба да се направи преку критериумот на нето сегашната вредност, и дали

преку одобреното решение ќе добие разумна стапка за надоместок за лизинг.

Доколку лизингот се поттикне како алтернативно средство за финансирање

на малите претпријатија, посебно во економиите во развој, тоа ќе преставува

огромен учинок за модернизирање на стопанството, зголемено производство,

продажба на опрема и намалување на невработеноста, а од друга страна се

зголемуваат капиталните инвестиции.

Применливоста на лизингот кај малите претпријатија, како кај оние кои

располагаат со готовина, така и кај оние кој немаат слободни парични средства,

преставува карактеристика која го прави достапен извор за алтернативно

финансирање кај малите претпријатија, на начин што преставува флексибилна

и прилагодлива алатка за потребите на корисникот а со тоа се избегнуваат

големите капитални одливи од земјата.

Р.Македонија за прв пат во 2002 го воведува лизингот во своето законодавство.

Меѓутоа, практичните примери укажуваат дека во Р.Македонија постои незначителен

обем на примена на лизинг аранжманите како облик на алтернативно финансирање.

Току затоа потребно е Владата на Република Македонија посебно Министерството

за Финансии пожелно е да го афирмира и промовира лизинг аранжманот, а

со тоа сите мали потенцијални препријатија ќе добијат една подетална слика

за неговото општо значение за предностите и кориситите од него.

Conclusions;

In terms of alternative financing by leasnig is that if the legal entity

has sufficient funds for the purchase of certain assets (the problem of

small enterprises in the Republic of Macedonia) should apply to the leasing

institution, and it takes the asset under lease, The lease agreement is

essential to view accurately all modalities and conditions for use of

the asset. It is important to underline that the ownership of the asset

which is given to use is the lessor. The lessee within the agreed period

of the lease agreement is only entitled to use till the expiry of the

contract, so the user has available several options: - to buy the assets

at a lower / residual price or to return to the proprietor or the leasing

company.

Leasing as a financing option for lease can occur in three basic types:

sales return leasing, opeational leasing and financial or capital leaseing.

Regarding the provision of fixed asset through leasing arrangement, the

asset should be valued by the user in order to make correct and appropriate

decision whether to buy or lease, such assessment should be made through

the criteria of net present value, and whether through approved solution

will get a reasonable rate of compensation for leasing.

The leasing means to encourage alternative of financing small enterprises,

especially in developing economies, it would represent a huge effect on

the modernization of the economy, increased production, sales of equipment

and reducing unemployment, and on the other hand, increasing of capital

investment.

The applicability of leasing in small enterprises, as in those who have

the cash, and those who do not have free cash flow, represents a feature

that makes available alternative source of financing for small enterprises,

in a way that rappresents a flexible and adaptable tool for the user and

thus avoid large capital outflows from the country.

Macedonia for the first time in 2002 introduces the lease in its legislation.

However, practical examples show us that in Macedonia there is a negligible

amount of use of leasing arrangements as a form of alternative financing.

That’s why is necessary that the Macedonian Government especially the

Ministry of Finance is desirable to affirm and promote the leasing arrangement,

and therefore all potential small enterprises will obtain a detailed picture

of its general importance and the advantages and benefits.

Користена литература:

1. Франшиза и Лизинг – компилација на текстови ФБЕ –Македонија

2. Essentials of Managerial Finance – fourteenth edition - Scott Besley & Eugene F. Brigham

3. http://www.mikroleasing.com/index.php?p=32&l=1 – пристап 21.12.2010

4. Службен весник на РМ бр.04.2002, бр.49/2003 и бр.88/2008

Download

СЕМИНАРСКА РАБОТА у wordu»

» »

Besplatni Seminarski Radovi - Бесплатно семинарска работа