Politika investiranja

Cilj

svakog preduzeca je da održi likvidnost i da napreduje, tj. da se

razvija. To razvijanje je moguce putem investiranja. Investranje može

biti u proizvodnji, u vidu nove tehnologije, novog proizvoda itd. A pored

takvog vida investiranja postoji i investiranje preduzeca u vrednosne

papire finansijskog tržišta cime ostvaruje zaradu. Investicije

imaju svoj mikro i makro aspekt.

Cilj

svakog preduzeca je da održi likvidnost i da napreduje, tj. da se

razvija. To razvijanje je moguce putem investiranja. Investranje može

biti u proizvodnji, u vidu nove tehnologije, novog proizvoda itd. A pored

takvog vida investiranja postoji i investiranje preduzeca u vrednosne

papire finansijskog tržišta cime ostvaruje zaradu. Investicije

imaju svoj mikro i makro aspekt.

Za potrebe investicione analize i investicionog menadžmenta, odnosno

ocene i rangiranja projekta od posebne je važnosti klasifikacija

na nezavisne i medjusobno iskljucive investicione projekte. U teoriji

i praksi su prisutna dva osnovna pristupa procenjivanju i merenju finansijskih

koristi ili efekta investicionih projekata : tradicionalni ili racunovodstveni

pristup i savremeni ili finansijski pristup.

Investiciona odluka ce biti ili prihvatanje ili odbacivanje predloga na

osnovu 4. metode odredjivanja potrebnog kapitala: metode procene stope

povracaja ; metode perioda povracaja ; metoda interne stope povracaja

i metoda neto sadašnje vrednosti.

Metoda procene stope povracaja predstavlja odnos prosecnog godišnjeg

profita posle oporezivanja i investicije u projekat.

Metode perioda povracaja uzimaju u obzir velicinu i razgranicenja vremenskih

tokova novca u svakom periodu veka projekta. Metoda diskontovanih tokova

su interna stopa povracaja i metoda sadašnje vrednosti.

Metodom sadašnje vrednosti svi povracaji novca se diskontuju na sadašnju

vrednost, koristeci traženu stopu povracaja.

Indeks profitabilnosti projekta ili odnos korisnosti i troškovi,

odnos je sadašnje vrednosti i buducih priliva novca i pocetnih troškova.

U periodima inflacije preduzeca manje investiraju jer je smanjena stopa

povracaja a samim tim i smanjena motivisanost preduzeca.

Pri donošenju investicionih odluka svakako je prisutan rizik jer

se može reci da je skoro nemoguce postojanje jedne precizne tabele,

kalkulacija koja bi okupila i obuhvatila sve nepreracunljive i nedokucive

uticaje i velicine koje mogu da uticu na ishod nekog projekta. Z

Zbog toga razrada unapredjivanja i predvidjanja treba da budu prevashodan

prioritet u procesu dolaženja do optimalne odluke.

1. Investiranje i investicija

Osnovni cilj svakog preduzeca sastoji se u ocuvanju egzistencije i obezbedjenju

permanentnog željenog razvoja.

Preduzece nastoji da obezbedi sebi sadašnji i buduci opstanak, da

obezbedi kontinuitet sadašnjeg i buduceg efikasnog funkcionisanja.

Obicno se ovaj sintetizovan osnovni cilj preduzeca dalje precizira kroz

dva dopunska cilja:

- obezbedjenje kontinuiteta funkcionisanja, tj. obezbedjenje egzistencije

poslovnog sistema;

- obezbedjenje kontinuelnog nastavka efikasnog funkcionisanja, tj. obezbedjenje

kontinuelnog željenog razvoja poslovnog sistema.

Svoj cilj preduzece pokušava da realizuje u sadašnjim uslovima

i sadašnjem vremenu, a imajuci u vidu bližu i dalju buducnost.

Pored obezbedjenja uslova za svoj trenutni opstanak , preduzece se nalazi

u situaciji da se razvija i taj razvoj je orijentisan dugorocno, definisan

kvalitativno. Preduzece definiše svoju dugorocnu razvojnu politiku

koja sadrži njegove osnovne ciljeve i nacine realizacije istih. Ciljevi

investiranja i investiciona politika, kao direktna posledica ciljeva preduzeca,

zadržani su u dugorocnoj razvojnoj politici preduzeca. Sa druge strane,

samo konkretnim investicionim akcijama u okviru definisane investicione

politike, može se zasnivati ostvarenje i razvoj politike preduzeca.

Kriterijum izbora investicija predstavlja meru valjanosti pojedinih investicionih

akcija, meru dostizanja postavljenih ciljeva investiranja i na osnovu

njega se odredjuje koju od raspoloživih investicionih akcija treba

realizovati.

Poput drugih ekonomskih fenomena investicije imaju svoj mikro i makro

aspekt. Na makro nivou to su razlicite varijante kapitalnog koeficijenta

kao odnosa izmedju investicija i proizvodnje, u finansijskoj literaturi

i praksi to su najcešce prosecni i marginalni kapitalni koeficijent.

Prosecni kapitalni koeficijent pokazuje koliko jedinica kapitala ( osnovnih

i obrtnih sredstava ), odnosno ukupnih investicija je angažovano

u stvaranju jedinica proizvodnje, dok marginalni kapitalni koeficijent

predstavlja odnos izmedju prirasta investicija i prirasta proizvodnje.

Investicioni menadžment na mikro nivou, odnosno na nivou preduzeca

ima za cilj da ograniceni kapital za investiranje alocira na optimalne

svrhe, programe kako bi se maksimiziralo ostvarenje njegovih ekonomskih

ciljeva.

U uslovima razvijenog finansijskog tržišta i pristupa preduzeca

tom tržištu investiranje se mora shvatiti u širem smislu.

Pored investiranja u projekte, poslovne poduhvate u preduzecu, bilo u

modernizaciji postojece, bilo u novu proizvodnju, pogone, fabrike ili

delatnosti, i preduzece može neangažovani slobodni kapital plasirati

i u vrednosne papire finansijskog tržišta i tako ostvariti zaradu.

Investicije, kao sastavni deo ukupnosti procesa alokacije ekonomskih resursa

u vremenu, jedno su od najznacajnijih podrucja ekonomske teorije uopšte,

iz dve osnovne ekonomske karakteristike:

• ogranicenost i mogucnost alternativne upotrebe ekonomskih

resursa;

• buduci razvoj, kao pretpostavka poptunijeg zadovoljenja potreba

u buducnosti.

2. Investicioni projekti i investicioni kriterijumi

Investicioni predlozi ili projekti, kao alternativne mogucnosti internog

ulaganja unutar preduzeca, mogu se klasifikovati na:

- nove proizvodne ili proširenje postojecih;

- izmeštanje opreme ili objekata ;

- istraživanja i razvoj ;

- istražni radovi ;

- drugi projekti .

Za potrebe investicione analize i investicionog menadžmenta, odnosno

ocene i rangiranja projekta od posebne je važnosti klasifikacija

na nezavisne i medjusobno iskljucive investicione projekte. Nezavisnim

projektima se smatraju oni koji ne konkurisu jedan drugome, odnosno ukoliko

izbor jednog projekta ne podrazumeva istovremeno odbacivanje drugog. Nasuprot

tome, medjusobno iskljucivi projekti se medjusobno iskljucuju, tako da

izbor jednog projekta znaci automatsko odbacivanje drugog.

Kapitalna ulaganja involviraju :

- generisanje investicionih predloga ;

- procenu novcanih ili tokova gotovine za te predloge ;

- vrednovanje novcanih tokova ;

- selekciju projekta baziranu na prihvacenim kriterijumima ;

- kontinuirano ponovno vrednovanje investicionih projekata nakon njihovog

prihvatanja.

Svaka od navedenih aktivnosti odnosno korektnost njenog sprovodjenja poboljšava

objektivnost i kvalitet investicionog upravljanja i šansu za izbor

optimalnog plasmana kapitala.

U teoriji i praksi su prisutna dva osnovna pristupa procenjivanju i merenju

finansijskih koristi ili efekta investicionih projekata :

- tradicionalni ili racunovodstveni pristup ;

- savremeni ili finansijski pristup.

Prvi podrazumeva projekciju godišnjeg finansijskog rezultata ekonomskom

veku projekta i njihovo kompariranje sa uvoženim sredstvima –

kapitala. Iskaživanje rentabilnosti ulaganja na ovaj nacin zavisi

od korišcenih izvora i njihove kombinacije, i od toga da li se ona

iskazuje na osnovu bruto ili neto dobitka.

Savremena finansijska teorija je stoga promovisala, praksa prihvatila

pristup iskazivanja efekata investicionih projekata preko njihovog dejstva

na novcane tokove.

Prednost neto novcanog toka, odnosno finansijskog pristupa neto novcanim

tokovima, u odnosu na racunovodstveni, bazirana na njegovom diferencijalnom

dobitku su:

- razumljivost donosioca odluka, cak i onima koji nisu dovoljno finansijski

obrazovani ;

- determinisanost buduce investicione aktivnosti preduzeca upravljaju

neto novcanim tokovima.

Ovde ce se ukazati samo na osnovne elemente projekcije novcanih tokova

u funkciji proracuna i vrednovanja efekata investicionih programa koja

cine:

- inicijalno, kao i svako kasnije kapitalno ulaganje u realizaciju

datog projekta kao novcani odliv ;

- neto povecanje buduceg toka gotovine koje se ocekuje od projekta , odnosno

tok godišnjih finansijskih koristi u ekonomskom veku projekta ;

- iznos gotovine koji ce biti oslobodjen kada se projekat likvidira po

sistemu svog veka trajanja kao novcani priliv .

Kao osnovni investicioni kriterijumi u finansijskoj literaturi se navode

cena kapitala i standardna stopa prinosa .

Cena kapitala kao investicioni kriterijum bazira na nespornoj cinjenici

da kapital bez obzira na njegove izvore ima svoju cenu na zdravo –

razumskoj logici da vredi ulagati ako ce ocekivana zarada po osnovu drugih

realno raspoloživih alternativnih investicionih mogucnosti. Pri tome,

utvrdjivanje cene kapitala preduzeca je od suštinskog znacaja za

svako preduzece samo u funkciji investicionog kriterijuma, nego optimalnog

komponovanja njegove finansijske strukture .

Za razliku od cene kapitala, standardne stope prenosa na uložena

sredstva su više empirijski zasnovan kriterijum, koji uprkos tome

ima dosta raširenu prakticnu primenu. Kao standardne stope prinosa

susrecu se ili koriste :

- željena stopa prinosa na nova ulaganja ;

- stvarna stopa prinosa na postojeca ulaganja ;

- prosecna stopa prinosa za datu privrednu granu ;

- ciljna stopa prinosa na postojeca ulaganja

3. Metode procene

Investiciona odluka ce biti ili prihvatanje ili odbacivanje predloga na

osnovu 4. metode odredjivanja potrebnog kapitala:

1. metode procene stope povracaja ;

2. metode perioda povracaja ;

3. metoda interne stope povracaja ;

4. metoda neto sadašnje vrednosti .

3.1. Procena stope povracaja

Ova obracunska mera predstavlja odnos prosecnog godišnjeg profita

posle oporezivanja i investicije u projekat. U prethodnom primeru nove

mašine, prosecna godišnja knjigovodstvena zarada za petogodišnji

period je 2100$, a pocetno ulaganje u projekat je 18000$ . Zbog toga:

Prosecna stopa povracaja = 2100/18000=11,76% .

Kada bi prihod bio varijabilan za posmatranih 5 godina , prosek bi bio

obracunat i ukljucen u brojilac. Jednom , kada je prosecna stopa povracaja

za investicioni predlog izracunata , može se uporediti sa traženom

stopom povražaja da bi se odredjeni investicioni predlog prihvatio

ili odbacio .

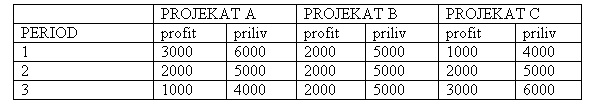

Ako se pretpostavi da se ima 3 investiciona predloga , od kojih svaki

košta 9000$ , i od kojih svaki ima ekonomski i amortizacioni vek

3 godine i tako ce se ocekivati da ce svaki od 3 investiciona predloga

osigurati knjigovodstveni profit i tokove novca kroz naredne 3 godine

, sledi :

Svaki predlog ce imati istu prosecnu stopu povracaja 2999$/9000$ ili

22,22% , a ipak, retko ce koje preduzece posmatrati projekte kao jednako

povoljne . Najveci broj preduzeca dalo bi prednost projektu A koji osigurava

vece ukupne novcane koristi u prvoj godini. Zbog toga , prosecna stopa

povracaja ne udovoljava svim željama kao metoda izbora projekta .

Razdoblje povracaja investicionog projekta govori o broju godina koje

su potrebne da se nadoknadi pocetno novcano ulaganje. To je odnos pocetnog

ulaganja i godišnjih novcanih prihoda u periodu povracaja. U primeru

to iznosi: Period povracaja = 18000/5700=3,16 godina.

Ako godišnji novcani prihodi nisu jednaki , posao oko izracunavanja

je nešto teži. Ako se pretpostavi da su godišnji novcani

prihodi u prvoj godini 4000$ , u drugoj i trecoj godini 6000$, a u cetvrtoj

i petoj godini 4000$, u prve tri godine 16000$ pocetnog uloga ce biti

vraceno a u cetvrtoj godini sledece 4000$. U odnosu na pocetno ulaganje

od 18000$, period povracaja je 3 godine + 2000$/4000$ ili 3,5 godina.

3.2. Interna stopa povracaja

Opšte je mišljenje da zbog razlicitih nedostataka stope internog

povracaja i metode perioda povracaja , metode diskontovanih tokova novca

osiguravaju objektivniju osnovu za ocenjivanje i izbor investicionih projekata.

Ove metode uzimaju u obzir velicinu i razgranicenja vremenskih tokova

novca u svakom periodu veka projekta. Metoda diskontovanih tokova su interna

stopa povracaja i metoda sadašnje vrednosti.

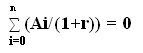

Treba podsetiti da je interna stopa povracaja investicionog predloga diskontna

stopa koja izjednacava sadašnju vrednost ocekivanih izdataka sa sadašnjom

vrednošcu ocekivanih primanja .

Oznacava se sa r, tako da :

gde je : Ai – povracaj novca u periodu t , bilo da se radi o troškovima

ili prihodima ,

n – period u kojem se ocekuje priliv novca .

Ako se prosecan novcani trošak dogadja u vremenu 0 , prethodni izraz

se može prikazati kao :

Ao = A1/(1+r) +A2/(1+r)² + … + An /(1+r)n

Prema tome , r je stopa koja diskontuje buduce prilive novca – A1-An

da bi ih svela u pocetni trošak u periodu 0 . U primeru problem se

rešava na sledeci nacin :

1800 NJ = 5700/(1+r) + 5700/(1+r)² + 5700/(1+r)³ + 5700/(1+r)4

+ 5700/(1+r)5 .

Rešavajuci ovaj zadatak dolazi se do rešenja da je interna stopa

povracaja 17,57 % .

Kriterijum na osnovu kog se prihvata ili odbacuje projekat , jeste poredjenje

interne stope povracaja sa traženom stopom povracaja . Ako je interna

stopa veca od tražene stope , projekat se prihvata , ako je manja

projekat se odbacuje . Ako je tražena stopa 12% , primeni li se ovaj

kriterijum investicioni predlog koji je razmatran bice prihvacen . Prihvatanje

projekta cija je interna stopa povracaja veca od tražene stope povracaja

, trebalo bi da rezultira povecanjem tržišnih cena deonica ,

zbog toga što preduzece prihvata projekat sa povracajem vecim nego

što je zahtevano.

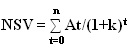

3.3. Neto sadašnja vrednost

Metoda interne stope povracaja i metoda sadašnje vrednosti kod koje

se diskontuju povracaji novca, imaju slican pristup u planiranju potrebnog

kapitala. Metodom sadašnje vrednosti svi povracaji novca se diskontuju

na sadašnju vrednost, koristeci traženu stopu povracaja. Neto

sadašnja vrednost za predloženu investiciju dobija se po obrascu

:

gde je : k- tražena stopa povracaja .

Ako je zbir ovih diskontovanih tokova novca 0 ili više, predlog se

prihvata, ako je zbir manji od 0, predlog se odbacuje. Drugi nacin na

koji se može izraziti kriterijum prihvatanja je sledeci: Projekat

ce biti prihvacen ako sadašnja vrednost novcanih prihoda bude veca

od sadašnje vrednosti novcanih rashoda. Pristup kriterijumima prihvatanja

u ovom slucaju je isti kao i princip kod interne stope povracaja. Ako

je tražena stopa povracaja takva da osigurava povracaj koji investitori

ocekuju da ce preduzece zaraditi na investicionom projektu, a preduzece

prihvati predlog sa neto sadašnjom vrednošcu vecom od 0, tržišna

cena deonica bi trebala da poraste. Preduzece ce prihvatiti projekat ciji

je povracaj sredstava veci od povracaja koji bi bio potreban da bi tržisne

cene deonica ostale nepromenjene.

Ako se pretpostavi da je tražena stopa povracaja posle oporezivanja

12% lako je utvrditi neto sadašnju vrednost u datom primeru pomocu

sledecih izraza :

NSV = -18000 + 5700/(1+0,12) + 5700/(1+0,12)² + 5700/(1+0,12)³

+ 5700/(1+0,12)4 + 5700/(1+0,12)5 = -18000 + 20547 = 2547$

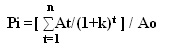

3.4. Indeks profitabilnosti

Indeks profitabilnosti projekta ili odnos korisnosti i troškovi,

odnos je sadašnje vrednosti i buducih priliva novca i pocetnih troškova.

Izracunava se sa sledecim obrascem:

a za dati primer indeks profitabilnosti iznosi :

Pi = 20547 NJ / 18000 NJ = 1,14

Uvek dok je indeks profitabilnosti 1 ili veci, investicioni predlog je

prihvatljiv. Pri izracunavanju indeksa profitabilnosti izracunava se neto

indeks, a ne agregatni indeks. Agregatni indeks je odnos sadašnje

vrednosti novcanih prihoda i sadašnje vrednosti novcanih rashoda.

Neto indeks se koristi da bi se napravila razlika izmedju pocetnog troška

i kasnijih novcanih troškova .

4. Inflacija i odluke o investiranju

Dakle, postojanje inflacije rezultira manjom realnom stopom povracaja

i smanjenom motivacijom preduzece da investira kapital. Stanje priliva

novca poboljšao bi se uvodjenjem progresivne metode amortizacije.

Medjutim, prethodna tvrdnja bi dalje vredela. Preduzeca jednostavno u

vreme inflacije nisu motivisana. Tako investiraju manje, traže investicije

sa kracim periodom povracaja.

U proceni priliva novca važno je da preduzece uzme u obzir anticipiranu

inflaciju . Cesta je pretpostavka da ce u veku trajanja projekta nivo

cena ostati isti. Pristrasnost se javlja u procesu selekcije, jer je tražena

stopa povracaja projekta obicno zasnovana na tekucim troškovima kapitala

, koji u sebi sadrže premiju za anticipiranu inflaciju.

Izracunavanjem neto tokova novca na ovaj nacin dobija se isti rezultat

kao i ranije kada je nakon oduzimanja amortizacije utvrdjen neto prihod,

obracunati porezi na takav prihod i onda oduzet porez od godišnjih

ušteda da bi se dobio neto tok novca.

Matematicki izraz :

![]()

gde je : It – priliv novca u posmatranoj godini , Ot – trošak

novca u posmatranoj godini , t – posmatrana godina .

Rezultati su pristrasni iako u odredjenom smislu diskontna stopa obuhvata elemente anticipirane buduce inflacije, dok procena tokova novca ne sadrži te elemente. Pretpostavka da postojeca stopa inflacije 10% i da se ocekuje takvo kretanje u sledecih pet godina , znaci da ukoliko novcana primanja i novcani izdaci rasli po toj stopi, neto sadašnja vrednost projekta bi bila prema prethodnom izrazu 11056$.

5. Rizik pri investiranju

5.1. Rizik i neizvesnost kod investiranja

Odluke u vezi sa kapitalnim investicijama su prikazivane sve do ovog

koraka kao da su bez izuzetaka zasnovane na tacnom predvidjanju buducih

troškova i prihoda. Projektovana stopa prinosa u slucaju konkretno

datog predloga u tom slucaju proistice iz takvih cifara. U izloženim

primerima vek trajanja investicija je tacno preciziran. Malo je investicionih

projekata koji su ograniceni na precizno naveden životni vek izložen

u prvobitno datim u svrhu predvidjanja, pošto je bilo koja, odnosno

svaka odluka u vezi sa utroškom kapitala uvek podložna nepoznatom

razvoju dogadjaja u buducnosti. Razvoj buducih dogadjaja može da

utice na trošak investicije, na tekuce troškove, na velicinu

tržišta, pa prema tome i na konacan obim prodaje, kao i na cene

po kojima je moguce prodavati proizvode. Stoga se može reci da je

skoro nemoguce postojanje jedne precizne tabele, kalkulacija koja bi okupila

i obuhvatila sve nepreracunljive i nedokucive uticaje i velicine koje

mogu da uticu na ishod nekog projekta, a poslovne odluke se ipak zasnivaju

na tipu jedne jednostruke stope prenosa. Receno ne znaci da su kriterijumi

evaluacije koji su korišceni i prikazani loše osmišljeni

i postavljeni. Oni na najbolji moguci nacin koriste informacije na kojima

se zasnivaju. Predstavljaju konvencionalan pristup ocenjivanja investicija,

procenjuju buduce ishode kao rezultat najbolje pogodjenog vremenskog rasporeda

buducih dogadjaja, nivoa buducih troškova i prihoda. Uz tako najbolje

pogodjene, predskazane jedinstvene stope prinosa rukovodilac može

da primeni vlastito prosudjivanje izgleda predloženog troška

da preživi, opstane ili da donese profit. Drugim recima, naslucivanje,

odnosno nagadjanje i dalje igra kljucnu ulogu pri izboru investicija.

Bez obzira na to, istina je kad se kaže, da je tokom poslednjih dvadeset

godina u vezi sa investicijama iskustveno prošlo kroz znatna unapredjenja

u metodama i tehnici evaluacije predloga. Medjutim, ta unapredjenja ne

odnose se na vremenski prilagodjene i podešene stope prinosa koje

uzimaju u obzir vremensku vrednost novca.

Pomenute izmene u metodi ipak nisu dovoljne same po sebi da obezbede najbolje

moguce alate za donošenje odluka pri analizi investicija u buducnosti.

Cak i ako se prihvati da je rasudjivanje iskusnog rukovodioca u stanju

da bude održiv kriterijum pri izboru izmedju alternativnih investicionih

zahvata, ono ipak nije dovoljno da mu omoguci da donese optimalnu odluku.

To može da se postigne jedino znatnim iskustvom u vezi sa specificnim

tipovima investicija. Neko dovoljno istorijsko iskustvo u vezi sa konkretnim

predlozima za utrošak kapitala može svakako da cini osnovu rasudjivanja

za procenjivanje slicnih projekata u buducnosti. Kad neko preduzece cesto

ulazi u male investicije, verovatnoca da ce konacne varijacije razlikovanja

izmedju predvidjenih i stvarnih vrednosti doci do uprosecavanja koje važi

za citav niz takvih projekata. U takvim slucajevima jedan jedinstveni

indikator prihvatljivosti i poželjnosti projekta može biti dovoljan.

Sa druge strane, kad se od nekog projekta za izdatak kapitala ocekuje

da ce da izvrši uticaj na postojeci kapital preduzeca i na strukturu

njene aktive, ovim zakljuccima u vezi sa dovojnošcu jednog jedinstvenog

kriterijuma najboljeg predvidjanja ne može da se pruži podrška.

Velika je verovatnoca slabo i neuspešno stvarno odvijanje velikog

projekta da izvrši znatan uticaj na finansijsku uspešnost preduzeca.

Posledicno, dalje dividenski potencijal preduzeca i njegova tržišna

snaga mogu da budu teško pogodjeni i ošteceni, pa prema tome

i snaga i sposobnost preduzeca da prikupi dalji dugorocni kapital namenjen

ekspanziji, mogu da pretrpe znatna ogranicenja. U slucaju predloga za

relativno veliki izdatak kapitala suštinski je neophodan veci broj

informacija u vezi s mogucim buducim ishodima i izgledima za efikasnost

projekta, u cilju boljeg dugorocnog korporativnog planiranja.

5.2. Unapredjivanje podataka za odlucivanje

Razrada unapredjivanja i predvidjanja treba da budu prevashodan prioritet

u procesu dolaženja do optimalne odluke. Sve dok je širenjem

tržišnog istraživanja, na primer, ili ekstrapolacijom moguce

upravljati zabludne greške i nezavisnosti, te radnje treba preduzimati

i obavljati. Medjutim, isto kao što je cena ocenjivanja uvek bila

i ostaje glavna briga rukovodecih racunovodja, tako i troškovi prognoziranja

treba da se u odnosu na dodatnu korist koju proizvode. Tamo gde je neophodan

trošak da bi se dosegnulo minimalno uvecanje preciznosti prognoziranja,

može i te kako da se pokaže da je takav izdatak neophodan.

I ovde vecina rukovodilaca može da navede primere optimalisticki

i pesimisticki raspoloženog procenjivanja. Jedan cešci korišcen

metod za suzbijanje skrivenih rizika i neizvesnosti javlja se tamo gde

donosilac odluke zahteva veci prinos od nekog predloga koji on licno smatra

rizicnim. Kada izgleda da u onim mnogim varijabilnim ciniocima koji odredjuju

rentabilnost nekog projekta mogu da su skrivene znatne nezavisnosti, podizanje

procentualnih izgleda da projekat bude odbijen, možda može da

predstavlja nekakav štit za upuštanje u neizvesnost. Dobronamerno

objašnjenje, medjutim ovde glasi da je taj metod na neki nacin slab

pošto donosilac odluke nikada ne može da zna velicinu finalnog

rizika koji prihvata, a ne može i da zna pravu meru rizika kojima

se odupire, odnosno koje izbegava. Šta više, praksa neobrazloženog

podizanja stope odbacivanja može da ogranici i suzi protok rentabilnih

prilika koje su neophodne za trajno postojanje i rast preduzeca.

Ispitivanje rezultata, studije ce ukazati na one procene koje su kriticne

za ishod datog predloga. Na osnovu toga mogu da se naglase one oblasti

u kojima je neophodno dalje istraživanje tacnosti i preciznosti prognoziranih

podataka. Dodatna pažnja posvecena tim oblastima koje su od vitalnog

znacaja za produktivnost predloga može i te kako da omoguci poboljšanje

prognoze. U najmanju ruku te cifre bi trebalo da budu jedna cvršca

i pouzdanija osnova za donošenje zakljucaka. Prognoze date investicije

i konacna evaluacija investicija ce pružiti bolje informacije donosiocu

odluke, u skladu sa troškovima prognoziranja i raspoloživim

znanjem.

LITERATURA

1) Berze i berzansko poslovanje, dr. Žarko Ristic, dr. Slobodan Komazec i drugi, za izdavaca Nenad Jelesijevic 2006. godine;

2) Ekonomija preduzetništva, Dr Radmila Grozdanivic, Dr Miroslav Radojicic, Dr Jasmina Vesic, Tehnicki fakultet u Cacku, 2006.

3) INTERNET

preuzmi

seminarski rad u wordu » » »

"Besplatni Seminarski Radovi"