OSTALI SEMINARSKI RADOVI

IZ OSIGURANJA: |

||||||||||||||||

|

||||||||||||||||

MODELI OSIGURANJA IMOVINE

2. POJAM, KLASIFIKACIJA I VRSTE OSIGURANJAKada je čovjek spoznao da se udruživanjem u zajednicu rizika smanjuje pojedinačni rizik i omogućava jednostavnija i rentabilnija zaštita od raznih opasnosti, došlo je do razvoja naprednijih oblika osiguranja. Na taj način (uključivanjem u zajednicu rizika) najlakše se može sačuvati imovina, zdravlje i život čovjeka. Od primitivnih oblika samopomoći u slučajevima ljudskih i materijalnih gubitaka došlo je do savremenog organiziranog prikupljanja sredstava unaprijed za naknadno pokriće posljedica rizičnih događaja.

Osiguranje je kompleksan sistem s dva temeljna obilježja:

- prijenos rizika od pojedinca na skupinu ili zajednicu rizika, što treba razumjeti kao svijest pojedinaca o ugroženosti od istih opasnosti od kojih se efikasnije može zaštititi ako se uključe u sistem osiguranja u što većem broju;

- raspodjela gubitaka na izjednačenoj osnovici na sve članove skupine, a to podrazumijeva sistem podjele nastalih gubitaka na sve osiguranike i pokriće tih gubitaka u obliku premija koje uplaćuju osiguranici.

„Sa stajališta pojedinca, osiguranje je ekonomski instrument kojim pojedinac zamjenjuje relativno malu svotu premije za relativno velik i neizvjestan finansijski gubitak. Sa stajalištva društva u cjelini, osiguranje je privredni instrument kojim se kombiniranjem i homogeniziranjem rizika u skladu sa zakonom velikih brojeva smanjuju ukupni gubici društva planiranom dinamikom troškova i premija.“

Privredni subjekti plaćaju premije osiguranja u ravnomjernim razdobljima da bi na taj način izbjegli i eliminirali iznenadne velike gubitke i neplanirane troškove poslovanja. Osiguranici vrše uplate premija i to za njih predstavlja novčani odliv, dok za osiguravatelja to predstavlja novčani priliv. Međutim, kada se vrši osiguranje od raznih vrsta rizika ne sprječava se nastanak šteta niti smanjuje vjerovatnoća njihovog nastanka kao što bi mnogi pomislili, već osiguranik neopreznim ponašanjem i nebrigom može uzrokovati iniciranje rizika i nastanak štetnog događaja.

Neosporna je i društvena korisnost osiguranja koja se ogleda u kontinuiranom unaprjeđenju zaštite i efikasnijoj naknadi šteta i isplati osiguranih svota. Važno je napomenuti i to da sektor osiguranja ima važnu funkciju u okviru cjelokupnog finansijskog sistema, jer je područje odgovornosti i brige regulatora za stabilnost i efikasnost finansijskih tržišta. Povjerenje osiguranika u sistem osiguranja znači i povjerenje u cijelokupni finansijski sistem. Društva za osiguranje upravljaju tuđom štednjom iz čega proizlazi njihova socijalna, privredna i društvena odgovornost.Prema predmetu osiguranja dijeli na:

• Osiguranje imovine, i

• Osiguranje lica.

Osiguranje imovine obuhvata:

• Osiguranje stvari, i

• Osiguranje od građanske odgovornosti.

Osiguranje stvari obuhvata:

- osiguranje od požara;

- osiguranje od provalne krađe i razbojništva;

- osiguranje domaćinstva;

- kasko osiguranje motornih vozila (od uništenja, oštećenja ili krađe);

- osiguranje usjeva i plodova;

- osiguranje građevinarstva;

- osiguranje mašina od loma itd.

Osiguranje od odgovornosti obuhvata:

- osiguranje od opšte odgovornosti;

- osiguranje od odgovornosti za štete iz upotrebe motornih vozila.Osiguranja se generalno dijele na životna i neživotna. S obzirom na to da u ovom radu govorimo o imovinskom osiguranju, koje spada u neživotna osiguranja, predstavićemo definiciju i podjelu neživotnih osiguranja.

„Neživotna osiguranja predstavljaju grupaciju osiguranja koja obuhvaća osiguranje civila, industrije, automobilskog kaska, automobilske odgovornosti, opće odgovornosti, usjeva, životinja, transporta-karga, transporta-kaska, odgovornosti u transportu, kredita, pravne ozljede na radu i oboljenja od profesionalnih bolesti.“

Neživotna osiguranja se dijele prema jednom od sljedeća tri načina:

1. Podjela obzirom na vrijeme prijave odnosno vrijeme rješavanja šteta. Takva osiguranja se nazivaju osiguranja kratkog repa i za njih je karakteristična brza prijava i rješavanje.

2. Vrste osiguranja u kojima se sve štete obično prijavljuju i rješavaju u kratkom vremenskom periodu od dana nastanka (npr. manje od 2 godine). Takva osiguranja se nazivaju osiguranja dugog repa u koja spadaju, između ostalih, i osiguranje imovine, kao i kasko osiguranje automobila.

3. Vrste osiguranja u kojima značajnom broju šteta treba dugo vremena da se prijave i riješe od dana nastanka. U ovu vrstu osiguranja spada, između ostalih, osiguranje od odgovornosti.

3. OSIGURANJE IMOVINE

3.1. Funkcija zaštite imovine i lica kao jedna od osnovnih funkcija osiguranja

Institut osiguranja je prvenstveno nastao zbog zaštite imovine i lica kao osnovne funkcije, a sa razvojem osiguranja povećao se broj funkcija koje su od izuzetnog značaja za pojedince i društvo u cjelini.

U teoriji postoji saglasnost da savremeno osiguranje ima sljedeće funkcije: zaštita imovine i lica, akumulaciona funkcija, funkcija poboljšanja uslova za život (socijalna funkcija) i međunarodna funkcija osiguranja.

Funkcija zaštite imovine i lice je najstarija funkcija osiguranja i iz nje proizizlaze ostale funkcije. One se ostvaruju posredno i neposredno.

Neposredno čuvanje imovine i lica ostvaruje se preventivnom i represivnom funkcijom osiguranja i putem bonifikacije. Neposredno čuvanje imovine i lica sprječava nastanak šteta (dok posredno čuvanje imovine i lica samo nadoknađuje već nastalu štetu), doprinosi umanjivanju već nastale štete i stimuliše osiguranike da sami efikasnije štite svoju imovinu. Preventivne mjere predstavljaju najznačajniji vid neposredne zaštite imovine i lica a njihov je cilj da štete ili ne nastanu ili da nastaju u što manjem obimu. Osiguranici (u skladu sa zakonskim aktima) plaćaju premiju ali izdvajaju i dio za organizaciju i sprovođenje preventivnih mjera. Sistem bonifikacije obuhvaća stimulativne mjere za osiguranike da se savjesno odnose prema osiguranoj imovini (što je istovremeno i interes osiguranika) i podrazumijeva umanjivanje visine premija za takve osiguranike.

Bonifikacionih mjera stimulišu savjesne osiguranike, a represivne mjere sankcionišu nesavjesni osiguranici. Društvo za osiguranje nije dužno da isplati naknadu ukoliko je šteta izazvana namjerno ili prevarom. Osiguranik je dužan da preduzme sve mjere potrebne da se spriječi nastupanje osiguranog slučaja, a ukoliko on ipak nastupi, dužan je da se ograniče njegove štetne posljedice.

Pored zaštite pojedinaca i društva, savremeno osiguranje ima i funkciju zaštite trećih lica koja se utvrđuje uvođenjem obaveznih osiguranja na osnovu zakona. Dakle, štite se treća lica koja su bez svoje krivice pretrpjela štetu na svojoj ličnosti ili imovini.3.2. Imovinski rizici

Svako ko posjeduje imovinu suočen je sa imovinskim rizicima iz prostog razloga što se ovakvi posjedi mogu uništiti ili ukrasti. Imovinski rizici uključuju dva tipa gubitka: direktni i indirektni (posljedični) gubitak. Direktni gubitak je najjednostavniji: ako je kuća uništena požarom, vlasnik gubi vrijednost kuće. Međutim, pored gubitka vrijednosti same zgrade, vlasnik imovine nema više gdje da stanuje, a tokom vremena potrebnog za ponovnu izgradnju kuće vlasnik će biti izložen dodatnim izdacima živjeći na nekom drugom mjestu. Ovaj gubitak upotrebe uništenog kapitala je „indirektni“ ili „posljedični“ gubitak.“

Imovinski rizici, obuhvaćaju dva tipa gubitaka i to:

1. gubitak imovine i

2. gubitak prihoda zbog nemogućnosti upotrebe imovine.

3.3. Opšta pravila (načela) osiguranja imovineSvrha osiguranja imovine jeste nadoknada štete koja nastaje na toj imovini. Vrijednosti imovine, odnosno osiguranih objekata se može utvrsiti kao i vrijednost štete koja može nastati na toj imovini.

Opšta pravila (načela) osiguranja imovine koja se moraju poštovati su:

• Načelo obeštećenja, i

• Načelo materijalnog interesa.

3.3.1. Načelo obeštećenjaPrema načelu obeštećenja niko iz osiguranja ne može dobiti više nego što iznosi šteta koju je pretrpio. Ovim načelom odražava se svrha osiguranja, odnosno svrha osiguranja jeste nadoknada štete koja je nastala na imovini, a ne izvor bogaćenja osiguranika. Naknada osiguranja je određena visinom štete koja je nastala na imovini.

Prema načelu obeštećenja moraju biti zadovoljeni slijedeća pravila:

- da bi se naplatila naknada iz osiguranja osiguranik mora da dostavi dokaze o pretrpljeloj šteti na osiguranoj imovini, npr. kod oštećenja automobila osiguranik da bi dobio naknadu iz osiguranja mora dostaviti potvrdu od MUP-a da je šteta prijavljena.

- Naknada iz osiguranja ne može da bude veća od stvarnon pretrpljene štete,

- Zabranjeno je zaključivanje više ugovora o osiguranju za isti rizik na puno vrijednost, odnosno dvostruko osiguranje.

- Osiguranik ne može ukupno naplatiti vrijednost koja je veća od vrijednosti osigurane stvari, odnosno osiguranik ne može da dobije naknadu iz osiguranja i naknadu od lica koje je odgovorno za prouzrokovanu štetu.Međutim postoji odstupanje od načela obeštećenja u dva slučaja i to:

• Osiguranje nove vrijednosti – npr. ukoliko je unštetna zgrada koja je stara nekoliko godina osiguranje za tu zgradu se utvrđuje u odnosu na vrijednost nove zgrade umanjenu za procenat amortizacije, ali će mu u tom slučaju i premija biti veća. U ovom slučaju dozvoljava se osiguraniku da naplati štetu koja je veća od stvarne vrijednosti stare zgrade, jer da bi osiguranik izgradio novu zgradu on mora uložiti iznos sredstava koji odgovara vrijednosti nove zgrade i ne dolazi do njegovog bogaćenja.

• Osiguranje izgubljene dobiti – npr. u slučaju prirodnih nepogodnosti (grada) mogu biti uništeni usijevi. U tom slučaju naplaćuje se naknada iz osiguranja koja je veća od vrijednosti usijeva u tom trenutku što je svakako opravdano s obzirom da da nije došlo do grada njihova vrijednost bi bila mnogo veća. To znači da se iz osiguranja naplaćuje i izgubljena dobit.3.3.2. Načelo materijalnog interesa

Načelo materijalnog interesa glasi: „Osiguranik mora biti zainteresovan da se ne dogodi osigurani slučaj, odnoso da se ne desi šteta na osiguranom objektu, a ukoliko se desi da šteta bude nadoknađena“.

Sada se postavlja pitanje šta se dešava ukoliko se javi više subjekata sa interesom za osiguranje jedne stvari. U tom slučaju postoje dva rješenja. Prvo je, paralelni interes, odnosno zaključenje ugovora o osiguranju dva lica na istoj stvari (svako osigurava svoj interes). Npr. kod prevoza robe kod koje postoji kupac, prodavac, skladištar svi su zainteresovani da zaključe ugovor o osiguranju (naknada štete u slučaju njenog oštećenja na putu od prodavca do kupca) i u tom slučaju to mogu biti vlasnik stvari i založni povjerilac, vlasnik i zakupac, i sl..Drugo rješenje je isključivi interes, odnosno interes prodavca traje do prodaje robe kupcu, a od tada interes prelazi na kupca i ne dolazi do raskida ugovora o osiguranja već samo o prelazu interesa sa prodavca na kupca.

3.4. Štete pokrivene u imovinskom osiguranju

Osiguravajuće društvo je dužno nadoknaditi štete nastale slučajno ili krivicom ugovarača osiguranja, osiguranika ili korisnika osiguranja, odnosno dužno je da isplati naknadu ako se ostvari osigurani slučaj, koji nije nastao namjerno. Pored toga osiguravajuće društvo ne odgovara za štetu na osiguranoj stvari koja potiče iz njenih nedostataka, osim ako je drugačije ugovoreno, kao ni da nadoknadi štetu prouzrokovanu ratnim operacijama ili pobunama, jedino ako je ugovorom predviđeno drugačije, pri čemu mora dokazati da je šteta prouzrokovana nekim od tih događaja.

3.5. Naknada iz osiguranja

Naknada ili odšteta iz osiguranja je novčani ekvivalent štete, odnosno sve isplate iz fonda osiguaranja, kada nastupe predviđeni nepovoljni slučajevi, odnosno kada se ostvare ekonomski štetni događaji.

Postoje dva aspekta sa kojih se naknada iz osiguranja može posmatrati. Prvi je aspekt interesa pojedinca, gdje je cilj naknade obeštećenje, dok je drugi sa aspekta interesa društvene zajednice, gdje se naknadom iz osiguranja otklanjaju štetene posljedice koje nastaju ostvarenjem rizika u zajednici.

Visina naknade u imovinskom osiguranju je funkcija tri elementa:

• Visine prouzrokovane štete,

• Osigurane sume, i

• Vrijednosti osigurane stvari.

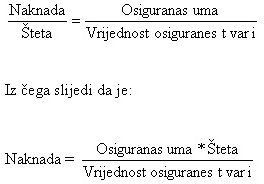

Navedena tri elementa uzajamno utiču jedan na drugi. Potrebno je razlikovati štetu od naknade iz osiguranja. Dok je šteta gubitak koji je nastao kao razultata nepovoljnih događaja, naknada iz osiguranja je iznos koji se isplaćuje osiguraniku za pokriće štete. Šteta ne mora nužno biti jednaka vrijednosti osigurane stvari. Vrijednost osigurane stvari je zapravo gornja granica naknade iz osiguranja, odnosno, kao što je već rečeno, naknada iz osiguranja ne može biti veća od visine štete. Kod vrijednosti osigurane stvari najčešće se uzima u obzir tržišna vrijednost (nabavna ili prodajna cijena), nabavna cijena novih stvari, cijena izgradnje novih objekata, itd..Kod određivanja naknade iz osiguranje bitna je slijedeća proporcija:

Naknada iz osiguranje će biti jednaka visini prouzrokovane štete ukoliko je osigurna suma jednaka vrijednosti osigurane stvari.

Ukoliko je osigurana suma manja od vrijednosti osigurane stvari osiguraniku će biti nadoknađen samo dio štetea, a ukoliko je osiguirana suma veća od vrijednosti osigurane stvari, ona će morati da se smanji jer naknada iz osiguranja ne može biti veća od prouzrokovane štete.3.5.1. Metode za procjenu i isplatu naknade iz osiguranja

Postoje tri metode određivanja naknade iz osiguranja koji su zasnovani na različitim odnosima vrijednosti osigurane stvari i osigurane sume, naknade iz osiguranja i štete osiguranika:

• Metod proporcionalne odgvornosti;

• Metod prvog rizika;

• Metod granične odgovornosti.Metoda proporcionalne odgovornosti obavezuje osiguravača da naknadi štetu proporcionalno odnosu osigurane sume i vrijednosti osigurane stvari. Naknada iz osiguranja će iznostit onoliko procenata od veličine štete koja je zadesila osiguranika, koliko osigurana suma procentualno iznosi od vrijednosti osigurane stvari.

Primjer 1.

Šteta osiguranika od nesrećnog slučaja iznosi 14000 n.j. Kako će se raspodjeliti šteta između osiguranika i osiguravača ako je objekat osiguran po proporcionalnoj metodi, a ako je vrijednost objekta 100000 n.j., a osigurana suma je 80000 n.j..Naknada =

= 11200 n.j.

Osiguravač će platiti 11200 n.j., dok će osiguranik sam snostiti 2800 n.j..

Prema metodi prvog rizika naknada iz osiguranja uvijek je jednaka štetei osiguranika, ali ne veća od osigurane sume. Naknada iz osiguranja, prema ovoj metodi, zavisi od veličine štete i osigurane sume.

Primjer 2.

Vrijednost osiguranog objekta je 20000 n.j., a osigurana suma je 17000 n.j., šteta osigurnja iznosi 19000 n.j. U kom iznosu će biti isplaćena naknada iz osiguranja po metodi prvog rizika?

S obzirom da naknada ne može biti veća od osigurane sume ona u ovom slučaju iznosi 17000 n.j., odnosno jednaka je osiguranoj sumi.Metoda granične odgovornosti se primjenjuje pri osiguranju poljoprivrednih kultura. Šteta osiguranika se određuje kao razlika između ranije utvrđene granice prinosa i faktičkog prinosa, dobijenog poslje nepogoda (grada, suše,...).

Primjer 3.

Osigurana je pšenica po sistemu granične odgovornosti na osnovu prosječnog petogodišnjeg prinosa od 14 mc/ha. Zbog grada faktički prinos je iznosio 9 mc/ha. Odrediti štetu osiguranika i veličinu naknade po ha, ako je otkupna cijena za pšenicu utvrđena u visini od 8500 n.j. za 1 mc, a naknada iz osiguranja se isplaćuje u visini 55%.

Šteta = 14 mc – 9 mc = 5 mc/ha

Šteta = 5 mc * 8500 = 42500 n.j.N =

= 23375 n.j.

3.5.2. Oblici naknade

Naknada iz osiguranja se može da pojavi u tri različita oblika:

• Naknada u novcu,

• Naknada u naturi,

• Napuštaj (abandon) kaon način naknade.S obzirom da kod osiguranja imovine, imovina ima vrijednost koja se može izraziti u u novcu tako da se i štete koje nastaju na toj imovini imaju svoj novčani izraz.

Prema drugom obliku, naknada u naturi, može se izvršitit restitucija u naturi onoga što je propalo u stihiji ili pod dejstvom nesrećnog slučaja, čime se sprječava mogućnost eventualnih isplata naknada iz osiguranja koji su veći od stvarne štete, kao i špekulativnih šteta.

Napuštaj kao način naknade zapravo je prepuštanje osiguravaču oštećene osigurane stvari, i isplata pune sume osiguranja osiguraniku od strane osiguravača. Ovaj način se najčešće koristi u transportnom osiguranju.

4. MODELI OSIGURANJA IMOVINE

4.1. Osiguranje imovine u užem smisluOsiguranje imovine ili odštetno osiguranje se ugovara u slučaju kada postoji interes osiguranika da zaštiti svoju imovinu od prijetećih opasnosti. „Imovina osiguranika može biti novac, određena stvar, potraživanje (pravo), usjev i životinja. Ako je imovina osiguranika stvar, tada se pod osiguranjem imovine podrazumijeva osiguranje pokretnih i nepokretnih stvari. Tako je, na primjer, kod osiguranja automobila, brodova, namještaja i sl. riječ o osiguranju pokretnih stvari, a kod osiguranja kuća, zgrada i skladišta, riječ o osiguranju nekretnina.“

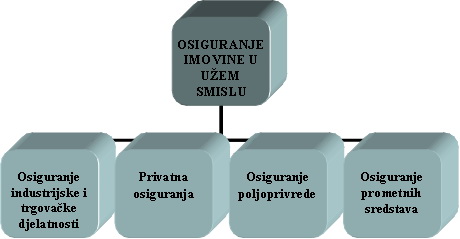

Slika 2. Podjela osiguranja imovine u užem smislu

Kao što je prikazano na slici 2, osiguranje imovine u užem smislu moguće je podijeliti na: osiguranje industrijske i trgovačke djelatnosti, privatna osiguranja, osiguranje poljoprivrede i osiguranje prometnih sredstava.

4.1.1. Osiguranje industrijske i trgovačke djelatnosti

Osiguranje industrijske i trgovačke djelatnosti praktički obuhvaća osigurljive rizike koji su svojstveni kompanijama u kojima su zastupljene date djelatnosti. Industrijski rizici se razlikuju od trgovačkih s obzirom na kriterij proizvodnih spram neproizvodnih privrednih subjekata. Industrijskim rizicima izložene su proizvodne, a trgovačkim (komercijalnim) neproizvodne djelatnosti privrede (budući da je predmet osiguranja djelatnost). U osiguranje industrijske i trgovačke djelatnosti mogu se svrstati sljedeće podvrste:

- osiguranje industrijskih, obrtničkih, trgovačkih i uslužnih kompanija,

- osiguranje mašina,

- osiguranje objekata u izgradnji,

- osiguranje objekata u montaži i montažne opreme,

- osiguranje kompjutera,

- osiguranje od rizika prekida rada (šomažno osiguranje),

- garancijsko osiguranje,

- osiguranje filmske proizvodnje,

- osiguranje robe u hladnjačama,

- osiguranje stvari u rudnicima.

Rizici navedene grupe osiguranja klasificiraju se prema razredima opasnosti u odnosu na djelatnost kojom se bavi osiguranik. Ugovorima o osiguranju pokrivaju se osnovni rizici za sljedeće opasnosti:

požar – koji je u uvjetima osiguranja najčešće definiran kao vatra koja je nastala izvan određenog ložišta ili vatra koja se širi dalje od osiguranog mjesta, a sposobna je dalje širiti se vlastitom snagom. Ako je osigurani predmet izložen nekim aktivnostima koje su uzrok požara onda se ne smatra da je nastupio požar. Takvi su slučajevi, na primjer, varenje konstrukcija, zagrijavanje metala plamenom iz plinske boce, brušenje metala, prženje kafe, sušenje drvene građe itd.

udar groma – pokrivene su štete nastale djelovanjem snage ili topline groma te štete od udara predmeta srušenih gromom. Mnoge štete nisu pokrivene osnovnim pokrićem, na primjer, kvarovi na električnim i elektronskim uređajima i aparatima koji su nastali djelovanjem električne energije, indukcijom, premda je posredni uzročnik udar groma.

eksplozija – iznenadno ispoljavanje sile osnovano na širenju pare i plinova. Nisu pokrivene štete kod miniranja, nastale u prostoru za unutrašnje sagorijevanje, štete zbog probijanja zvučnog zida itd.

oluja – smatra se da je to vjetar brzine 17,2 m/s, tj. 62 km/h. Oluja se ocjenjuje kao osigurani slučaj u okolnostima u kojima je puhao vjetar koji lomi grane i ruši stabla, odnosno koji nanosi štete građevnim objektima pravilno sagrađenim i redovno održavanim.

grad – osim štete pod izravnim uticajem grada, obuhvaćene su i štete od prodiranja grada ili kiše kroz otvore koji su nastali kao posljedica padanja grada.

Dopunski rizici se moraju eksplicitno ugovoriti i tada osiguranik ima obavezu da plaća odgovarajuću svotu dopunske premije kao proširenje pokrića u sklopljenom ugovoru o osiguranju. Kao dopunski rizik se osigurava:

potres;

poplava – osigurani slučaj je neočekivano stihijsko plavljenje terena od stalnih voda (rijeka, jezera, mora), ako se voda izlila iz korita ili provalila odbrambeni nasip, tj. branu;

bujica – smatra se pokrivenim rizikom ako je riječ o stihijskom neočekivanom plavljenju nizbrdnih terena zbog naglog stvaranja vodene mase usljed jakih oborina i slijevanje ulicama i putevima;

klizanje tla – iznenadni pokreti zemljine površine na kosim terenima s jasnim manifestacijama lomova na površini tla i srozavanja tla, koji nastaju u kratkom razdoblju s pojavom jakih deformacija i širokih pukotina na građevinskim objektima;

odronjavanje – otkidanje i pad materijala kao geološke pojave samo ako je odronjeni materijal udario na osigurani predmet te ga uništio ili oštetio;

snježne lavine;

isticanje tečnosti;

samozapaljenje itd.

Među svim podvrstama industrijskog i trgovačkog osiguranja najzanimljivije su dvije, i to: šomažno i garancijsko osiguranje.

Osiguranje od rizika prekida rada ili šomažno osiguranje temelji se na osiguranju rizika od požara, poplave i nekih drugih opasnosti, ali pokriva i rizike izmaklog dobitka, plaća te fiksnih troškova uključujući amortizaciju. Izračun premije šomažnog osiguranja sastoji od riziko premije koja pokriva osnovne opasnosti od požara i poplave te dopunske riziko premije za rizike izmaklog dobitka, plaća i fiksnih troškova. Garancijsko osiguranje štiti osiguranika ako je izdavanjem garancije preuzeo obavezu pokrića šteta za greške na isporučenim proizvodima. Predmet osiguranja kod garancijskog osiguranja je proizvod ili objekt koji je osiguranik isporučio ili predao na korištenje trećoj osobi (kupcu), a za greške koje su posljedica neispravnosti ili nedostatka osigurane stvari. Garancijsko osiguranje vrijedi samo za razdoblje garantnog roka koje je definirano u kupoprodajnom ugovoru. Osim toga, za sklapanje ugovora o garancijskom osiguranju potrebna je naglašena obzirnost i uzajamno povjerenje ugovornih strana kako bi se izbjegli slučajevi rješavanja šteta koje su posljedica najtežih rizika.4.1.2. Privatna osiguranja

Privatnim osiguranjima se u pravilu pokrivaju rizici koji su svojstveni objektima i predmetima kojima raspolažu fizičke osobe i kućanstva ili se ne osiguravaju u okviru osiguranja industrijske i trgovačke djelatnosti.

Privatnim osiguranjima obuhvaćene su sljedeće podvrste osiguranja:

- osiguranje od opasnosti požara i nekih drugih opasnosti,

- osiguranje od opasnosti provalne krađe i razbojništva,

- osiguranje stakla od loma,

- osiguranje priredbi za slučaj atmosferskih nepogoda,

- osiguranje kućanstva.4.1.3. Osiguranje poljoprivrede

Osiguranje poljoprivrede je značajna djelatnost privrede koju treba zaštititi i razvijati. Osiguranjem poljoprivrede vrši se pokrivanje značajnih rizika čije nastupanje može ugroziti opsluživanje tržišta važnim prehrambenim proizvodima kao što su žitarice te drugi biljni i mesni proizvodi.

Osiguranje poljoprivrede obuhvaća sljedeće podvrste osiguranja:

- osiguranje domaćih i nekih drugih vrsta životinja,

- osiguranje usjeva i plodova, tj. biljne proizvodnje.

Osiguranjem domaćih i nekih drugih vrsta životinja pokriveni su sljedeći rizici:

- uginuće,

- prisilno klanje zbog bolesti ili nesretnog slučaja,

- troškovi liječenja,

- drugi ugovoreni rizici prema posebnim uvjetima osiguranja.

Kod osiguranja domaćih i nekih drugih vrsta životinja svota osiguranja se sporazumno utvrđuje između ugovornih strana, ali ne može biti veća od stvarne vrijednosti životinje u vrijeme zaključenja ugovora. Za životinje koje se drže u stadu i čija je vrijednost izjednačena uobičajeno je da se odigurana svota ugovori na prosječnu svotu osiguranja.

Kod osiguranja usjeva i plodova naknada iz osiguranja se određuje samo na vrijednost količinskog gubitka uroda, a ne i kvalitete. Rizik gubitka kvalitete može se ugovoriti kao dopunsko osiguranje. Svotu osiguranja određuje ugovaratelj osiguranja, ali njena vrijednost može biti najviše do vrijednosti koju bi usjevi i plodovi mogli imati u vrijeme žetve ili berbe.

Osiguranjem biljne proizvodnje vrši se nadoknada štete na osiguranim usjevima i plodovima. „Pokriće osiguranja se može odnositi na zrno (žitarice, uljarice), korijen (korjenaste biljke), gomolj (gomoljaste biljke), stabljiku (konoplja, trska), sjeme (lan, mak, duhan), plod (hmelj, pamuk, voćnjaci, vinogradi), list (duhan), čokot/stablo (mladi voćnjaci i vinogradi). Osigurani rizici su grad, požar, udar groma, oluja, poplava, mraz, itd.“4.1.4. Osiguranje prometnih sredstava

Osiguranjem motornih vozila ugovara se pokriće imovinskih rizika na imovini koja obuhvaća sve vrste motornih i priključnih vozila za kopno, odnosno, putnička i šinska motorna vozila te radne samohodne strojeve. U osiguranje prometnih sredstava ubrajaju se sljedeće podvrste osiguranja:

- kasko osiguranje cestovnih motornih vozila,

- kasko osiguranje dodatne opreme i prtljage,

- kasko osiguranje samohodnih strojeva, šinskih vozila, kontejnera,

- osiguranje vozača od regresa osiguravatelja.

Iz godine u godinu sve se više povećava ponuda prometnih sredstava prilagođenih savremenim zahtjevima i potrebama čovjeka zbog mnogih tehničkih i tehnoloških inovacija i dostignuća u toj oblasti. Vozila za lične i proizvodne svrhe postala su znak prestiža, ugleda i moći, pa se višemilionske količine proizvedenih i prodanih vozila mogu posmatrati kao dokaz boljeg standarda današnje civilizacije. Međutim, s druge strane samim tim dolazi do povećanja potencijalne opasnosti stradanja ljudi i imovine, pa ova vrsta osiguranja svugdje u svijetu iz godine u godinu ostvaruje značajne stope rasta.

U Bosni i Hercegovini (kao i u nekim susednim zemljama) ta se osiguranja nazivaju skraćenicom „autokasko osiguranje“. Riječ je o obaveznim osiguranjima u prometu koja su regulirana posebnim zakonom i obuhvaćaju: osiguranje putnika u javnom prometu od posljedica nesretnog slučaja, osiguranje vlasnika, odnosno korisnika vozila od odgovornosti za štete nanesene trećim osobama, osiguranje zračnog prijevoznika od odgovornosti za štete nanesene trećim osobama i putnicima, osiguranje vlasnika broda na motorni pogon, odnosno jahte od odgovornosti za štete nanesene trećim osobama.

Ugovor o osiguranju kaska može se sklopiti u dva temeljna oblika:

- potpuni kasko, koji pokriva sve rizike svojstvene prometnim sredstvima i

- djelimični kasko, koji obuhvaća samo neke rizike iz potpunog kaska.Osigurane opasnosti potpunog kaska uključuju sljedeće slučajeve:

- prometne nezgode,

- pad ili udar nekog predmeta,

- krađa,

- požar,

- udar groma,

- eksplozije, osim nuklearne,

- oluje,

- grad, snježne lavine, itd.

Djelimično kasko osiguranje u pravilu se sklapa u dvije varijante i to kao:

- djelimično kasko osiguranje uz klauzulu „bilo gdje se vozilo nalazi“,

- djelimično kasko osiguranje uz klauzulu „samo za vrijeme mirovanja vozila“.

U varijanti „bilo gdje se vozilo nalazi“ pokrivene su sljedeće opasnosti:

- požar, udar groma, eksplozija, grad, krađa, itd.,

- prometne nezgode i pogonske štete koje nastaju nakon krađe vozila,

- lom stakla,

- troškovi tegljenja.

U varijanti „samo za vrijeme mirovanja“ pokrivene su štete koje su nastale rizikom:

- požara i nekih drugih opasnosti,

- krađe, razbojničke krađe, razbojništva itd.

4.2. Osiguranje od odgovornosti

Prma shvatanju nekih stručnjaka, osiguranje od odgovornosti treba posmtrati kao posebno granu osiguranja, dok su drugi mišljenja da ga treba posmatrati u okviru imovinskih osiguranja. Osigurnanje od odgovornosti ima kako sličnosti tako razlika sa ostalim vrstama osiguranja imovine.

Pojam objektivne odgovornosti, odnosno odgovornot bez krivca uvodi se usljed povećanja šteta koje nastaju ičije krivice. Usljed toga javlja se potrbea da se pronađe lice odgovorno za nkanadu ovih šteta.

Sa pravnog aspekta osiguranje od odgovornosti predstavlja ugovorom uređene pravne odnose između tri lica: osiguravača koji naplaćuje premije i na toj osnovi preuzima imovineske posljedice određenog štetnog događaja; osiguranika, koji se oslobađa posljedica građaneske odgovornosti, i trećeg lica kome se naknadom iz osiguranja vrši obeštećenje u slučaju da iz tog događaja pretrpi štetu.

Osiguranje od odgovornosti može biti dobrovoljno i obavezno.

U obavezno osiguranje od odgovornosti spadaju: osiguranje korisnika motronih vozila od odgovornosti pričinjenim trećim licima, i osiguranje korisnika vazduhoplova od odgovornosti za štete koje mogu biti pričinjene licima i imovini u toj zemlji.

U dobrovoljna osiguranja spadaju: odgovornost za štete za koje mogu biti odgovorne preduzeća, apoteke, drogerije, hoteli, bolnice, i sl..Najvažnije obilježje osiguranja od odgovornosti je zapravo kriterij po kojem se određuje nastanak obaveze osiguravatelja. Ugovorna obavezu osiguravatelja je obeštećenje treće osobe i isplata osigurane svote za događaj koji je prouzročio osiguranik. Međutim, u gotovo svim modernim državama zakonodavna regulacija je takva da će osiguravatelj nadoknaditi štetu koju je njegov osiguranik prouzročio samo ako treća osoba zatraži ispunjenje odštetnog zahtjeva. Oštećena osoba stiče pravo na naknadu iz osiguranja od dana kada se dogodio osigurani slučaj za koji je odgovoran osiguranik. Osigurana svota (koja se nalazi u ugovoru o osiguranju od odgovornosti) uključuje i obavezu osiguravatelja da snosi troškove sudskog spora o odgovornosti osiguranika.

Osiguranje od odgovornosti je po svojoj suštini imovinsko osiguranje, ali radi specifičnosti koje ga karakterišu može se izdvojiti u posebnu vrstu. Njegova najbitnija obilježja mogu se sažeti u sljedećem:

- osigurani slučaj je događaj za koji je na temelju djelatnosti koju obavlja, posjedovanja stvari, ugovornog odnosa ili svojstva kao izvora opasnosti, odgovoran osiguranik radi nastale štete trećoj osobi;

- pri sklapanju ugovora o osiguranju od odgovornosti ne utvrđuje se vrijednost predmeta ili konkretne stvari, već sama odgovornost;

- osiguranjem od odgovornosti štiti se osiguranik, ali i oštećenik;

- ne mogu se primijeniti neka načela iz imovinskog osiguranja vezana za svotu osiguranja: nema mogućnosti podosiguranja, nema primjene pravila proporcije, naknadu dobija treća osoba koja je nepoznata u trenutku sklapanja ugovora itd.;

- osiguravatelj isplatom osigurnine ne stiče regresno pravo od štetnika, jer je riječ o osiguraniku pa bi se u protivnom izgubio smisao ugovaranja osiguranja od odgovornosti.

Obaveze osiguravatelja iz ugovora o osiguranju od odgovornosti su:

- izdavanje i potpisivanje police te obavještavanje osiguranika o uvjetima osiguranja uz predaju tih uvjeta u pisanom obliku;

- preduzimanje mjere zajedno s osiguranikom za odbranu od neutemeljenih ili pretjeranih zahtjeva za naknadu štete, tj. da pruži osiguraniku pravnu zaštitu koja obuhvaća:

o ispitivanje odgovornosti osiguranika za nastalu štetu,

o vođenje spora u ime osiguranika, ako oštećena osoba ostvaruje svoje pravo na naknadu štete parničnim postupkom;

- obaveza plaćanja osigurnine;

- obaveza plaćanja troškova.

Obaveze osiguranika iz ugovora o osiguranju odgovornostu su:

- izvještavanje osiguravatelja o nastupanju osiguranog slučaja;

- neizjašnjavanje o zahtjevu za naknadu štete, niti pristajanje na nagodbu bez prethodne saglasnosti osiguravatelja;

- dostaviti osiguravatelju sve dokumente koji će mu pomoći u pružanju pravne zaštite ako se vodi sudski spor;

- vođenje parnice u duhu lojalnosti prema osiguravatelju uz pridržavanje njegovih uputa.

4.3. Kreditno osiguranjePod pojmom kreditnog osiguranja treba razumjeti ugovorne obveze osiguravatelja u raznim oblicima jamstava i garancija. Ukoliko dužnik po dospijeću kreditnog potraživanja ne može ispuniti svoju obavezu plaćanja duga, osiguravatelj garantuje da će podmiriti potraživanje povjerioca tj. izvršiti osiguranikovu obavezu u skladu sa ugovorom o kreditu. Na taj način se pokrivaju gubici povjerioca nastali na temelju ugovora o kreditu. Ti gubici mogu nastati zbog kašnjenja u podmirivanju obaveza po glavnici, kamati i naknadi, pa prema tome mogu biti potpuni (ukoliko dužnik nije izvršio nijednu svoju obavezu) ili djelimični gubitak kreditnog potraživanja (ukoliko je dužnik izmirio dio svojih obaveza). Kreditnim osiguranjima se vrši pokriće kreditnog rizika.

S obzirom na posebnosti u načinu zaključenja ugovora o pokriću kreditnog rizika moguće je razlikovati:

- kreditno osiguranje u užem smislu, ili del credere osiguranje i

- kaucijsko ili garancijsko kreditno osiguranje.

Kreditno osiguranje u užem smislu, ili del credere osiguranje je osiguranje od kreditnog rizika koje zaključuje sam povjerilac, a dužnik o zaključenom osiguranju ne mora ni znati. Kreditni rizik je vjerovatnića kašnjenja ili izostanka naplate dužnikove obaveze prema vjerovniku. Dakle, povjerilac se u ovom poslu pojevljuje kao korisnik osiguranja, a osiguravatelj mu se obavezuje nadoknaditi štetu koju bi pretrpio ako njegov dužnik ne podmiri svoje dugovanje.

Zbog potencijalno velikih gubitaka svojstvenih kreditnim rizicima, u osiguranju kredita treba se voditi primjenom sljedećih dvaju načela:

1. Rizici moraju biti svrstani po kategorijama koje odražavaju prosjek kreditnih rizika. Implementacija ovog načela zadire u prirodu bankarskog poslovanja. Ključna odredica pri kategorizaciji kreditnih rizika u bankarstvu svodi se na homogenizaciju kreditnih portfolia po izloženosti prema sektorima te na procjenu kreditne sposobnosti skupina klijenata u tim sektorima. U tom smislu, kreditna portfolia banaka sadržavaju barem tri homogene komponente i to: potraživanja od sektora stanovništva, sektora privrede i Države. Posebnom metodologijom mjere se rizici za svaku od navedenih komponenti portfolia. Smisao je odrediti gradaciju rizičnosti klijenata u svakoj od tih komponenti kako bi se portfolio homogenizirao od najrizičnijih do najmanje rizičnih i za banku prihvatljivih kreditnih potraživanja. Rizičnijoj skupini klijenata ugovaraju se veće kamatne stope od manje rizičnih, pa prema tome osiguravatelj pri analizi, koja prethodi preuzimanju rizika, zaključuje može li prihvatiti kreditni rizik takvog stepena. U pravilu, kreditna osiguranja poskupljuju kredit te se pojavljuje i pitanje konkurentnosti kreditnog osiguranja s gledišta krajnjeg korisnika kredita.

2. Drugo načelo ugovaranja kreditnog osiguranja zahtijeva da se pokrićem rizika ne obuhvaća cijelo kreditno potraživanje. To načelo podrazumijeva da osiguranik zadržava dio rizika u svom samopridržaju kako bi osiguravatelj bio uvjeren da mu nisu transferirana samo najrizičnija kreditna potraživanja. Osim toga, u del credere osiguranjima osiguravatelj može ostvariti pravo regresa prema dužniku ako se ostvari osigurani slučaj (neplaćanje), ali najčešće se koristi i instrumentima osiguranja plaćanja koja mu osiguranik ustupa po ugovoru. To posebno vrijedi kad su osiguranici banke, koje gotovo redovno odobravaju kredite uz razne vrste kolaterala.

Osim od kreditnih (komercijalnih rizika) koje obično ugovaraju privatna osiguravajuća društva, kreditnim osiguranjem može se zaštititi i od nekomercijalnih (političkih) rizika koje osigurava država.

Kaucijsko osiguranje, za razliku od del credere osiguranja, zaključuje sam dužnik u svojstvu osiguranika u korist svog povjerioca. U ugovoru o kreditu povjerilac može dužniku uvjetovati obavezu osiguranja potraživanja. Ukoliko dužnik ne podmiruje svoje obaveze po kreditu prema povjeriocu osiguravatelj je dužan isplatiti štetu povjeriocu. Dakle, u kaucijskom osiguranju postoje pravni odnosi između tri osobe: osiguravatelja i dužnika (koji je ugovaratelj osiguranja) te osiguravatelja i povjerioca. Dužnik plaća ugovorenu premiju osiguravatelju, a osiguravatelj za dužnika izdaje policu kaucijskog osiguranja. Iako povjerilac nije zaključio ugovor o osiguranju, on na temelju ugovora i police koju mu je uručio njegov dužnik pri zaključenju ugovora o kreditu može tražiti isplatu svote osiguranja (ukoliko dužnik nije ispunio uvjete plaćanja navedene u ugovoru o kreditu). Ako nastupi osigurani slučaj, te dužnik ne ispuni obavezu prema povjeriocu po osnovu ugovora o kreditu, to će umjesto njega učiniti osiguravatelj, a za isplaćenu svotu osiguranja kasnije će se regresirati od dužnika. Na osnovu svega navedenog možemo zaključiti da kaucijsko osiguranje ima obilježje osiguranja koje se zaključuje za račun treće osobe.

L I T E R A T U R A :• Dr. Jelena Kočović, Dr. Predarg Šulejić, „Osiguranje“, Ekonomski fakultet, Beograd, 2002.god.

• Marijana Ćurak, Drago Jakovčević, „Osiguranje i rizici“, RriF, zagreb, 2007.god.

• Emmet J.Vaughan, Therese M.Vaughan, „Osnove osiguranja – upravljanje rizicima“, Mate, Zagreb, 2000.god.

• Dr. Sc. Mile Bijelić, „Osiguranje i reosiguranje“, Tectus, Zagreb, 2002.god.

• Dragan Mrkšić, Zdravko Petrović, Pravo osiguranja, Fakultet za poslovno pravo, Beograd, 2004.god.

• Bakir Limo, Kasko osiguranje, Diplomski rad, Sarajevo, novembar 2006.god.

• „Osiguranje imovine i osiguranje od odgovornosti“, Hrvatski časopis za teoriju i praksu osiguranja, br. 2 (2009.).

preuzmi

seminarski rad u wordu » » »

Besplatni Seminarski Radovi