OSTALI SEMINARSKI RADOVI - FINANSIJSKI MENADŽMENT - |

|||||||||||||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||||||||||||

Kratkoročni izvori finansiranja

Upravljanje

novčanim sredstvima u preduzeću počiva na načelu rentabilnosti i na načelu

likvidnosti preduzeća. S obzirom na značaj i jednog i drugog načela, preduzeće

treba da pronađe najpovoljniju kombinaciju za održavanje svoje likvidnosti

uz istovremeno ostvarivanje i rentabilnosti u svom poslovanju i za ostvarenje

oba načela preduzeće ima podjednak interes jer oba mogu stimulativno delovati

na tok poslovanja preduzeća.

Upravljanje

novčanim sredstvima u preduzeću počiva na načelu rentabilnosti i na načelu

likvidnosti preduzeća. S obzirom na značaj i jednog i drugog načela, preduzeće

treba da pronađe najpovoljniju kombinaciju za održavanje svoje likvidnosti

uz istovremeno ostvarivanje i rentabilnosti u svom poslovanju i za ostvarenje

oba načela preduzeće ima podjednak interes jer oba mogu stimulativno delovati

na tok poslovanja preduzeća.

Do sadašnja praktična iskustva ukazuju na to da i u najlikvidnijim i najrentabilnijim

preduzećima često nedostaju novčana sredstva. U takvim slučajevima menadžment

preduzeća je u obavezi da pronađe nove izvore novčanih sredstava, u što

kraćem roku, uz što povoljniju cenu kapitala (kamatu).

2. KRATKOROČNI IZVORI FINANSIRANJA

2.1. UKALKULISANE OBAVEZE

Ukalkulisane obaveze predstavljaju akumulirane troškove preduzeća koji

se jedan vremenski period ne plaćaju. Najveći deo tih akumuliranih troškova

(obaveza) proizilazi iz zarada radnika i plaćenih poreza i doprinosa.

Ukoliko se racionalno isplaćuju (u dužem vremenskom intervalu) one mogu

biti besplatan izvor kratkoročnog finansiranja preduzeća. Primera radi,

ukoliko akcionarsko društvo ’’Veterinarski zavod’’ iz Subotice isplaćuje

zarade dvonedeljno u približno istom bruto iznosu od po 200.000 din (150.000

din neto iznos zarada i 50.000 iznos doprinosa) uz pomoć poslovne banke

’’Vojvođanska banka’’ a.d. Novi Sad, Glavne filijale Subotica, uz kamatu

od 12% na godišnjem nivou, a ima objektivnu moghućnost da isplatu izvrši

na kraju meseca u bruto iznosu od 400.000 din, postavlja se pitanje, šta

je sa finansijskog stanovišta za preduzeće povoljnije. Pri dvonedeljnom

načinu isplata zarada preduzeće ’’Veterinarski zavod’’ iz Subotice, imaće

likvidni odliv putem ukalkulisanih obaveza od 50.000 din, a na ime zarada

likvidni iznos odliva sredstava od 150.000 din (50.000 + 150.000 din).

Opredeljenjem menadžmenta preduzećća, da se zarade isplaćuju jednom mesečnom

stvoriće se besplatni kratkoročni izvori koji se mogu upotrebiti za finansiranje

proizvodnje. Godišnje uštede pri promeni intervala isplate neto zarada

(jednom umesto dva puta mesečno) iznosiće 200.000 din (za pola meseca

jer se na kraju meseca svakako isplaćuje svih 200.000 din). S obzirom

da su uštede 15-esto dnevne, nužno je dotični iznos pomnožiti sa 6 meseci

(kao da je pun mesečni iznos uštega) što godišnje iznosi 1.200.000 din

(200.000 din x 15 dana x 12 meseci).

Zbog ušteda u isplati ukalkulisanih obaveza (poreza i doprinosa) na isti

iznos od 200.000 din (odnos neto zarade i ukalkulisanih obaveza 1:0,7)

za isti vremenski period (kao u prethodnom slučaju) godišnje uštede iznosile

bi 1.200.000 din.

Ako se pretpostavi da je dotično preduzeće upravo ovaj iznos neto zarada

i ukalkulisanih obaveza kreditno obezbeđivalo po godišnjoj stopi od 12%,

tada su prisutne uštede i po ovom osnovu od 144.000 din (1,200.000 din

x 12%). Dakle, pravilnim upravljanjem ukalkulisanim obavezama, ukupne

uštede za dotično preduzeće iznose 1,344.000 din (1,200.000 din zarade

i ukalkulisanih obaveza + 144.000 din kamater na kreditna sredstva).

Napred navedene uštede po osnovu ukalkulisanih obaveza na ime zarada posebno

će se akumulirati (povećati) ukoliko se od strane fiskalne – poreske politike

poveća procenat izdvajanja za poreze i doprinose. Menadžment preduzeća

istovremeno treba da vodi računa o optimalnom roku odlaganja isplata zarada,

jer svako predugo odlaganja (bez obzira na finansijske efekte preduzeća)

može proizvesti kontra efekat na radni moral zaposlenih. Plaćanje raznih

zakupnina (koje imaju karakter ukalkulisanih obaveza) u dužem vremenu

takođe može imati pozitivnih finansijskih efekata na rezultat preduzeća.

Dakle, sve raspoložive oblike obaveza, preduzeće treba da koristi, ekonomski

posmatrano, razumno u cilju sopstvenog finansiranja, uz što manje kreditno

zaduživanje i moguće produženje roka njihovog likvidnog izmirenja. Poreske

uštede u razvijenim zemljama tržišnog tipa privređivanja imaju posebnu

stimulaciju za onj menadžment preduzeća koji dotične obaveze uspe svesti

na zakonski minimum. Interes je i menadžmenta i vlasnika kapitala da se

poreske obaveze svedu na zakonski minimum u momentu likvidnog plaćanja.

2.2. BANKARSKI KREDITI

2.2.1. Jednokratni krediti

Jednokratni krediti su kratkoročnog karaktera koje odobravaju poslovne

banke svojim komitentima, čiji je kreditni bonitet pouzdan. U praksi

se po pravilu ova vrsta kredita odobrava onim preduzećima kojima su finansijska

sredstva potrebna samo za jedan vremenski period, u ’’špicevima’’ finansijskog

ulaganja radi obezbeđenja neophodnih zaliha materijala, odnosno održavanja

tekuće likvidnosti.

Primera radi, preduzeće ’’Fidelinka’’ a.d. iz Subotice (žitomlinska organizacija)

otkupljuje godišnji rod merkantilne pšenice u količini od 10.000 tona,

po ceni 10 din/1 gk u kreditnom iznosu od 100 miliona dinara, sa rokom

dospeća kredita na 90 dana. Kreditom se otkupljuje količina pšenice potrebne

za godišnju proizvodnju dotičnog preduzeća i stvaraju realne pretpostavke

njene kontinuelne proizvodnje, kao i obezzbeđenja tržišta sa prehrambenim

proizvodima. Jednokratni kredit se pravno formalizuje u vidu avalirane

menice (koju avalira poslovna banka), koju potpisuje konkretno preduzeće

i prodaje nekom drugom preduzeću – dobavljaču sirovina. Meničnom obavezom

definišu se uslovi kreditiranja, rok trajanja kredita i visina kamatne

stope, premija za rizik kreditiranja i sl. Visina premije za rizik kreditiranja

je promenljivog karaktera i zavisi od procenjenog poslovnog i finansijskog

rizika potencijalnog dužnika. Jednokratni kredit se ne može produžavati

o roku svog dospeća, te stoga upravo i imaju karakter specijalnog aranžmana.

U prezentiranom hipotetičkom primeru, preduzeće ’’Fidelinka’’ a.d. Subotica

je avaliralo menice kod poslovne banke, ’’Vojvođanske banke’’ a.d. Novi

Sad, Filijala Subotica, izvršilo plaćanja pšenice poljoprivrednom preduzeću

Z.Z. ’’Nova Brazda’’ Đurđin, koje je indosiralo menice na preduzeće ’’Azotara’’

a.d. Subotica radi kupovine veštačkog đubriva. Preduzeće ’’Azotara’’ podnelo

je menice na eskont kod ’’Vojvođanske banke’’ u Subotici, koja je eskontovala

menice (uz eskontnu proviziju) i likvidno pustila u tečaj novčana sredstva

na tekući račun preduzeća ’’Fidelinka’’ a.d. Subotica. Po dospeću avaliranih

menica, žitomlinsko preduzeće ’’Fidelinka’’ a.d. Subotica pbezbedilo je

likvidna sredstva za iskup menica, te na taj način izvršilo povrat novcčanih

sredstava ’’Vojvođanskoj banci’’ a.d. u Subotici, koja su bila angažovana

po osnovu eskonta menica.

U konkretnoj praksi su moguće i druge varijante kreditiranja, počev od

klasičnog odobravanja kredita žitomlinskom preduzeću ’’Fidelinka’’ a.d.,

pa preko robno-komercijalnih zapisa koje izdaje poslovna banka, radi otkupa

ponuđenog roda pšenice.

2.2.2. Kreditna linija

Kreditna linija predstavlja ugovor između poslovne banke i privrednog

subjekta (preduzeća), kojim se utvrđuje iznos neosiguranih kratkoročnih

finansijskih sredstava, koja će biti stavljena jedan vremenski period

na raspolaganje komitentu (preduzeću) poslovne banke. Ugovor o kreditnoj

linije ne garantuje kredit budućem dužniku, već nagoveštava da će poslovna

banka, ako bude u finansijskoj mogućnosti, odobriti kredit komitentu (preduzeću)

kako bi dotični koristio kredit do određenog limita. Ugovor o ovakvoj

vrsti kredita sklapa se najčešće na period od godinu dana i podložan je

jednogodišnjem obnavljanju. Odobravanjem kreditne linije poslovne banke

eliminišu potrebu da ispituju svaki put kreditnu sposobnost komitenta,

kada isti traži kredit. Pre otvaranja kreditne linije komitent je dužan

podneti poslovnoj banci zahtev za otvaranje kreditne linije i finansijska

dokumenta (plan novčanih sredstava, plan bilansa stanja i uspeha, poslednji

finansijski izveštaj o poslovanju i sl.). Na osnovu dobijenih finansijskih

dokumenata, poslovna banka izvodi ocenu o stvarnoj potrebi komitenta za

kreditnom linijom i njegovom sposobnošću da otplati kredit pod dogovorenim

uslovima.

Kamatna stopa za kreditnu liniju se ugovara na nivou primarne kamatne

stope. Svaka promena primarne kamatne stope ima direktnog uticaja na poslupljenje

(rast stope) ili pojeftinjenje (pad stope) kreditne linije. Kamata se

može naplatiti od strane poslovne banke po dospeću kredita ili unapred

(avansno). Ukoliko se kamata plaća po dospeću kredita, tada je efektivna

(stvarna) kamatna stopa jednaka ugovorenoj kamatnoj stopi. Ukoliko se

kamata plpaća unapred, tada je efektivna (stvarna) kamatna stopa veća

od ugovorene kamatne stope. Krediti po kojima se plaća unapred nazivaju

se u teoriji diskontnim kreditima.

Primera radi, preduzeće ’’Sever – Holding’’ a.d. Subotica (elektromotorni

kompleks) koristio je kreditnu liniju u iznosu od 10.000.000 dinara, na

godinu dana kod ’’Zepter’’ banke a.d. Beograd, filijala Subotica, uz kamatnu

stopu od 10% na godišnjem nivou. S obzirom da je kamata plaćena na dan

dospeća kredita, preduzeće ’’Sever – Holding’’ a.d. je platio poslovnoj

banci iznos kamate od 1.000.000 dinara. Efektivna kamatna stopa bila je

identična ugovorenoj kamatnoj stopi. Dakle,

![]()

Međutim, da je preduzeće ’’Sever – Holding’’ a.d. imalo obavezu da plati kamatu unapred svojoj poslovnoj banci, godišnji troškovi kamata ostali bi indentični kao u prethodnom slučaju (1.000.000 din). Promena bi nastala kod efektivne kamatne stope, iz razloga što bi ista porasla s obzirom da bi predzueće koristilo ne 10.000.000 din, već samo 9.000.000 din u toku godine. Efektivna kamatna stopa bi iznosila:

![]()

Dakle, efektivna kamatna stopa je za 1,1 poena viša od ugovorene kamatne

stope (11,1% - 10,0% = 1,1%).

Kreditnom linijom poslovna banka određuje maksimalni iznos kredita, koji

komitent može da koristi u bilo kojem trenutku. Tehnički posmatrano, moguće

je da ukupna zaduženost preduzeća bude veća od maksimalnog iznosa odobrenog

kredita, međutim, saldo korišćenog kredita ne bi smeo biti veći od veličine

kreditne linije.

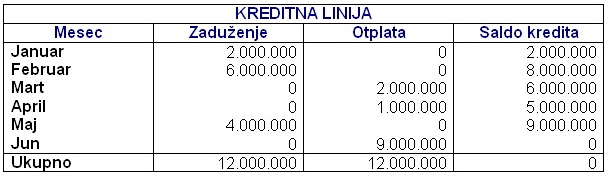

Na hipotetičkom primeru preduzeća ’’Sever – Holding’’ a.d., kreditna linija

u periodu od 6 meseci izgleda:

Kumulativna zaduženost preduzeća ’’Sever – Holding’’ a.d. iz Subotice,

u periodu od šest meseci iznosila je 12.000.000 din, i ako je ugovoreni

maksimalni iznos kreditne linije iznosio 10.000.000 din. Međutim, prosečan

saldo kredita nije ni u jednom mesecu dostigao iznos koji je veći od ugovorenog

iznosa kreditne linije.

Ugovorom o kreditnoj linije između poslovne banke i komitenta (preduzeća)

treba predvideti odredbe kojih se mora pridržavati komitent dok traje

dotični ugovor. Nejznačajnije odredbe su:

1. zadržavanje postojeće poslovne orijentacije preduzeća;

2. držanje kompenzacionog salda gotovine;

3. povremena otplata ukupnog duga;

4. zadržavanje (nemenjanje) menadžerske strukture korisnika kreditne linije;

5. namensko trošenje sredstava kreditne linije.

Poslovna banka ima pravo da opozove ugovor o kreditnoj liniji ukoliko

dođe do promena u poslovnoj orijentaciji korisnika kredita, promena u

njegovom rukovodećem (menadžment) timu, promena u poslovnoj aktivnosti

za čije je finansiranje kreditna linija namenjena.

Da bi se poslovna banka zaštitila od mogućih finansijskih promena kod

korisnika kredita, ona u većini slučajeva uslovljava preduzeće da drži

kompenzacioni saldo gotovine (novčanih sredstava) na računu depozita po

viđenju u utvrđenu procenu od ukupnog iznosa kredita. Praktična iskustva

ukazuju da se kompenzacioni saldo kreće od 10 do 20% od iznosa kredita.

Činjenica je da kompenzacioni saldo poskupljuje kreditnu liniju, ali se

tako u određenim slučajevima čini najefikasnijim sredstvom korišćenja,

i to u slučajevima nedostatka kratkoročnih izvora finansijskih preduzeća.

Primera radi, trgovinsko preduzeće ’’Contakt impex’’ iz Subotice sklopilo

je ugovor sa poslovnom bankom ’’Continental’’, filijala u Subotici, o

korišćenju kreditne linije u iznosu od 1.000.000 din uz kamatnu stopu

od 8% na godišnjem nivou i kompenzacioni saldo gotovine od 20% od iznosa

kredita. Na osnovu napred navedenih uslova preduzeće ’’Contakt impex’’

može efektivno koristiti godišnje samo 800.000 din kredita, jer je razlika

od 200.000 din zadržana kao kompenzacioni saldo, kod gotovine na čekovnom

računu. S obzirom da će se koristiti (biti u funkciji) 800.000 din, preduzeće

’’Contakt impex’’ je dužno platiti poslovnoj banci (’’Continental’’ banci)

kamatu u iznosu od 80.000 dinara (1.000.000 x 0,08) što će efektivnu (stvarnu)

kamatnu stopu podići sa 8% na 10% (80.000 : 800.000 din) odnosno, za 2

poena više od utvrđene kamatne stope.

Da bi poslovna banka bila sigurna da će njen komitent odobrenu kreditnu

liniju nmamenski koristiti za finansiranje kratkoročnih ili sezonskih

potreba, banka zahteva od korisnika kredita da u celini izmiri kredit

jednokratno u toku godine. Tada je, saldo kredita kod njenog komitenta

jednak nuli u toku određenog broja dana u poslovnoj godini. Praktična

iskustva su pokazala da je izuzetno korisno za poslovnu banku da zahteva

od korisnika kredita da kvartalno analizira saldo kredita i obuzda finansijske

’’strasti’’ komitenta u vezi transformisanja kratkoročnog izvora u dugoročni

izvor finansiranja.

Obustavljanje kreditne linije vrši se nakon toga što poslovna banka analizira

godišnji izvešta o poslovanju dužnika. Visina odobrene kreditne linije

zavisi od procene kredibiliteta dužnika i kreditnih potreba dužnika. Kreditna

linija obično ima tretman sezonskog, odnosno privremenog finansiranja.

Banka kreditor može postaviti kao uslov svom komitentu da se u određenom

vremenskom periodu, u toku godine, zadužuje dva meseca, a tek potom može

da vrši otplatu kredita.

Ukoliko se odobrena kreditna linija produžava, tada se komitent – dužnik

obaveštava pismeno.

2.2.3. Revolving krediti

Revolving kredit predstavlja garantovanu kreditnu liniju. Poslovna banka

potpisivanjem ugovora o revolving kreditu preuzima na sebe obavezu da

će svom komitentu staviti na raspolaganje iznos finansijskih sredstava,

bez obzira na trenutni nedostatak novčanih sredstava i njenu nelikvidnost.

Praktična iskustva ukazuju da se revolving krediti, u određenim slučajevima,

odobravaju i na duži period od godinu dana. Revolving (obnavljajući) kredit

predstavlja zakonsku obavezu banke da produži kredit do maksimalnog iznosa.

Sve dok je ugovor o revolving kreditu na snazi, poslovna banka je u obavezi

da produži kredit kad to od nje traži kreditirano preduzeće. Ukupan iznos

kredita ne može biti viši od maksimalno određenog revolving kredita. Za

revolving kredit je karakteristično da se često odobrava na rok, na godinu,

pa do tri godine. S obzirom da na ovaj način kratkoročni kredit prelazi

u srednjoročni kredit, obračunava se viša kamatna stopa od 25 do 50% u

odnosu na kratkoročni kredit u okviru kreditne linije. Revolving kredit

se odobrava preduzeću kada isto nije sigurno kolika će biti njegova potreba

za novčanim sredstvima u budućem periodu. Koristeći sporazum o revolving

kreditu, potencijalni korisnik kredita može koristiti kredit kada prođu

određene neizvesnosti oko poslovnih aranžmana. Sadržina ugovora o revolving

kreditu može biti takva, da se po dospeću kredita preostali deo kreditnih

obaveza pretvori u srednjoročni kredit. Revolving kredit obezbeđuje lorisniku

kredita maksimalnu finansijsku fleksibilnost.

Ugovor o revolving kreditu, pored redovne kamatne stope predviđa i posebnu

proviziju ukoliko se kredit ne koristi u celini iznosa garantovanog kredita.

Posebna provizija najčešće iznosi od 1 do 5 % i obračunava se na prosečan

godišnji saldo neiskorišćenog kredita. Smisao ugovaranja posebne provizije

i njenog obračunavanja jeste da se stimuliše komitent (preduzeće) da pažljivo

planira svoje potrebe za finansijskim sredstvima. Na taj način stvara

se i mogućnost u poslovnoj banci, da svoj kreditni potencijal rasporedi

što je moguće ravnomernije i racionalnije.

Primera radi, preduzeće ’’Kvit-podium’’ iz Beograda sklopilo je ugovor

o revolving kreditu sa ’’Vojvođanskom bankom’’ a.d. Novi Sad, Glavna filijala

Subotica, na iznos od 2.000.000 din, uz godišnju kamatnu stopu od 10%

i proviziju na prosečno neiskorišćen saldo kredita od 5%. Ukoliko preduzeće

’’Kvit-podium’’ iz Beograda u celini iskoristi raspoloživi kredit, troškovi

finansiranja (kamata) iznosiće 200.000 din (2.000.000 x 0,10) godišnje.

Ukoliko prosečno iskorišćenje kredita od preduzeća ’’Kvit-podium’’ bude

150.000 din, troškovi finansiranja iznosiće 150.000 din (1.500.000 x 0,10)

+ provizija na prosečni neiskorišćeni saldo kredita od 25.000 din (500.000

x 0,05). Dakle, troškovi finansiranja revolving kredita opteretiće preduzeće

’’Kvit-podium’’ iz Beograda za iznos od 175.000 dinara. Na ovaj način

poslovna banka je stavila komitentu likvidni iznos mogućeg revolving kredita,

a za svaki neiskorišćeni dinar obračunala je posebnu proviziju i u određenom

iznosu nadoknadila svoj napor vezan za permanentno držanje tekuće likvidnosti.

Praktična iskustva ukazuju da je revolving kredit skuplji izvor od kreditne

linije. Revolving kredit je daleko manje rizičan izvor finansiranja za

preduzeće s obzirom da njegovu tekuću raspoloživost garantuje poslovna

banka.

Posebno pravo nad sredstvima daje pravo poveriocu da raspolaže sa sredstvima

koja se mogu identifikovati pomoću serijskih brojeva ili tekućeg računa.

Kod ovog oblika kreditnog aranžmana poverilac mora imati poverenje u dužnika,

što znači da je dužnik u obavezi da svaku promenu oko sredstava prijavi

poveriocu na vreme. Ukoliko dužnik proda takvo sredstvo (koje je pod zalogom)

automatski stiče obavezu da iz tog novčanog priliva otplati srazmeran

deo kratkoročnog kredita sa pripadajućom kamatom. Dužnik ima pravo da

umesto polaganja novčanog priliva položi novu zalogu u nekim drugim sredstvima

iste vrednosti. U cilju kontrole ponašanja dužnika, poverilac može da

izvrši proveru sredstava koja su ugovorena kao zaloga.

Kratkoročni kredit koji se odobrava na bazi skladišnice predstavlja zalihu

sirovine ili robe kao kolateralnog obezbeđenja poverioca. Za ovu vrstu

kredita je karakteristično da omogućava poveriocu držanje potpune kontrole

nad zalogom za odobreni kredit. Između poverioca i dužnika uspostavlja

se čvrst pravno-ekonomski odnos tako da dužnik ne može prodati uskladištenu

robu bez pismene saglasnosti poverioca. Poverilac može dati pismenu saglasnost

dužniku da proda robu (zalihu) ako je ovaj delom ili u celini otplatio

kredit.

S obzirom da se skladišnicom obezbeđuje sigurnija zaloga, poverilac je

spreman odobriti dužniku veći iznos kratkoročnog kredita nego što je to

slučaj kod ostalih oblika kratkoročnog obezbeđenja.

S obzirom da je interes poverioca da u roku naplati dati kratkoročni kredit,

njegovo opredeljenje je na relaciji obezbeđenja zaloge sredstava čija

se konvertibilnost u gotovinu u najvećoj meri poklapa sa rokom dospeća

kredita. U praksi su stoga najviše primenjiva kao kolateralno obezbeđenje

sledeća obrtna sredstva: 1. potraživanja od kupaca, 2. zalihe, 3. kratkoročne

hartije od vrednosti.

Primera radi, ako su potraživanja od kupaca naplativa za 90 dana, a kratkoročni

kredit odobren na vremenski rok od 60 dana, ista se ne mogu prihvatiti

kao adekvatan oblik zaloge poveriocu i obrnuto.

Činjenica je, da poverilac ne odobrava kratkoročni kredit u punom iznosu

u vrednosti zaloge. Po pravilu, kratkoročni kredit se odobrava procentualno

od vrednosti zaloge i kreće se od 30 do 90% i to u zavisnosti od vrste

ugovorenog prava raspolaganja ponuđenom zalogom dužnika. Iz toga proizilazi

da je zaloga skoro dva puta veća od odobrenog kredita.

Što se tiče poslovnih banaka, važi pravilo da će iste pre odobriti neosigurani

kratkoročni kredit dobrim dužnicima, nego osigurani kratkoročni kredit

lošijim dužnicima.

2.3. UPRAVLJANJE OSTALIM KRATKOROČNIM IZVORIMA FINANSIRANJA

Kratkoročni krediti se mogu odobriti dužniku od strane poverioca i na

osnovi zaloge hartija od vrednosti. Te hartije od vrednosti su: akcije,

obveznice i avali nekog trećeg pravnog ili fizičkog lica. Za poverioca

su posebno interesantne akcije i obveznice koje glase na donosioca, kao

i akcije i obveznice kojima se trguje na organizovanom tržištu kapitala.

U takvim slučajevima poslovne banke odobravaju kratkoročne kredite i do

90% od tekuće tržišne vrednosti akcije ili obveznice.

Kratkoročni krediti odobreno na bazi hartija od vrednosti imaju od 2 –

5% veću kamatnu stopu od primarne kamatne stope. Kratkoročni krediti odobreni

dužniku po osnovu avala trećeg lica u direktnoj su zavisnosti od boniteta

avaliste i mogućeg njegovog zaduživanja. Dakle, ukoliko dužnik postane

kreditno nesposoban, tada otplatu kredita preuzima njegov avalista.

Praktična iskustva ukazuju da avalista može biti kupac, dobavljač ili

veliki akcionar (po broju i vrednosti akcije) kome je od posebne važnosti

opstanak i prosperitet preduzeća dužnika. Cena kredita odobrenog po osnovu

avala veća je od 2 – 5% u odnosu na primarnu kamatnu stopu.

Primera radi, građevinsko preduzeće ’’Razvoj-Janić’’ iz Subotice podnelo

je kreditni zahtev svojoj poslovnoj banci ’’Hipo Alpe Adria’’ a.d. Beograd,

Filijala Subnotica na iznos kratkoročnog kredita od 10.000.000 din, uz

kamatnu stopu od 10% na godišnjem nivou i rok povratak kredita za 60 dana.

Pretpostavimo, da je preduzeće ’’Razvoj-Janić’’ iz Subotice trenutno kreditno

nesposobno (zbog nelikvidnosti svojih kupaca i tekućih obaveza prema banci),

tada se dotičnom preduzeću ne može odobriti kratkoročni kredit bez zaloge

dugoročnih hartija od vrednosti, ili avala nekog trećeg lica.

S obzirom da su akcija preduzeća’’Razvoj-Janić’’ po vrednosti nedovoljne

(iznose 8.000.000 din) za osiguranje kratkoročnog kredita, preduzeće se

obraća svojim kupcima i pronalazi kupca poslovnog prostora – trgovinsko

preduzeće ’’Star’’ iz Subotice koje je spremno dati aval i prihvatiti

kredit ukoliko ne bude u preduzeće ’’Razvo-Janić’’ da izmiri obavezu po

dospeću.

Odobravanjem avala od strane preduzeća ’’Star’’ iz Subotice, dužniku preduzeću

’’Razvoj-Janić’’, poslovna banka odobrava preduzeću ’’Razvoj-Janić’’ na

poslovni-račun kratkoročni kredit. Vršeći procenu budućih poslovnih aktivnosti

preduzeća ’’Razvoj-Janić’’, poslovna banka se opredeljuje da odobri maksimalno

mogući kredit u iznosu od 9.000.000 din. Kamatna stopa na tako osiguran

kredit veća je za 5% iznad primarne kamatne stope (iznosi 10%) i iznosi

15% na godišnjem nivou.

Bez obzira što je kamatna stop uvećana, i bez obzira što je stvorena obaveza

prema preduzeću ’’Star’’, da se proda poslovni prostor (po povoljnim uslovima),

preduzeće ’’Razvoj-Janić’’, dobijanjem kratkoročnog kredita isti izuzetno

upošljava putem nabavke repromaterijala pre poskupljenja i ostvaruje u

celini posmatrano pozitivan finansijski efekat – profit. Dakle, dobrim

poslovnim odnosima sa preduzećem ’’Star’’ preduzeće ’’Razvoj-Janić’’ uspešno

rešava svoju finansijsku likvidnost, istovremeno stvara mogućnost da preduzeće

’’Star’’ dođe do povoljnog poslovnog prostora, a ’’Hipo Alpe Adria’’ u

Subotici da naplati kamate u većem iznosu nego što je primarna kamatna

stopa.

Ukoliko bi preduzeće ’’Razvoj-Janić’’ bilo u nemogućnosti da za 60 dana

izmiri svoje dospele obaveze prema poslovnoj banci, tada bi poslovna banka

dospele obaveze u roku naplatila od preduzeća ’’Star’’ iz Subotice.

2.4. KOMERCIJALNI PAPIRI

Komercijalni papiri predstavljaju kratkoročne hartije od vrednosti, kao

što su neosigurane menice koje emituju preduzeća sa visokim kreditnim

bonitetom. Pored toga njih emituju najčešće velika preduzeća sa visokom

finansijskom sngom. Emitovane menice ulaze u platni promet i dospevaju

na naplatu nakon nekoliko dana, a najduže do devet meseci. Menice mogu

kupovati druga preduzeća, poslovne banke, kompanije za osiguranje, sa

ciljem da plasiraju svoja privremeno ’’slobodna’’ finansijska sredstva

u hartije od vrednosti radi ostvarivanja što većih prinosa. Za komercijalne

papire se može reći da spadaju u hartije od vrednosti visokog rejtinga,

jer ih izdaju preduzeća koja imaju finansijsku snagu. Komercijalni papiri

se prodaju uz diskont (popust) koji umanjuje njihovu nominalnu vrednost.

Rizik kupovine komercijalnog papira zavisi od preduzeća koje ih emituje,

odnosno prodaje. Stoga se troškovi finansiranja ne mogu standardizovati,

već su fluktirajući (promenljivi) od slučaja da slučaja.

Karakteristike komercijalnih papira jesu, da su njihove prinosne stope

po pravilu niže od primarne kamatne stope (koja se obračunava na kratkoročne

kredite). Upravo iz tih razloga preduzeća koje emituju komercijalne papire

može da pribavi kratkoročne izvore finansiranja po nižoj ceni nego što

bi bila cena zaduživanja kod poslovnih banaka. Prinos od prodaje komercijalnih

papira zaračunava se i plaća u procentu od njihove nominalne vrednosti

do dana njihovog dospeća, bez obzira da li su pribavljena finansijska

sredstva potrebna ili nisu potrebna preduzeću. Kamata na kratkoročne kredite

(koje odobrava poslovna banka) plaća se na ostatak duga, te tako bankarski

kredit manje opterećuje dužnika nego što to vremenski posmatrano čini

komercijalni papir. Razlog zašto komercijalni papiri nisu dominantan izvor

finansiranja leži u činjenici da preduzeća (potencijalni njihovi kupci)

često kalkulišu sa uveravanjem kako treba da razviju konkretan poslovni

odnos (dugoročno posmatrano) sa svojom poslovnom bankom.

Primera radi, preduzeće proizvođač veštačkog đubriva treba da emituje

komercijalne papire u nominalnoj vrednosti od 1 milion dinara, sa rokom

dospeća od 90 dana i da iste proda poslovnoj banci u vrednosti od 980.000

din. Po isteku 90 dana (roka njihovog dospeća) donosilac komercijalnih

papira naplaćuje njihovu nominalnu vrednost u iznosu od 1 milion dinara.

Trošak finansiranja komercijalnog papira predstavlja razliku između nominalne

vrednosti i njihove prodate vrednosti (1.000.000 – 980.000 = 20.000 din)

To znači, da troškovi finansiranja preduzeća iz dotičnog izvora iznose

8,16% na godišnjem nivou (20.000 : 980.000) x (360 : 90 dana).

Dakle, komercijalni papiri često mogu zameniti žiralni novac kod preduzeća

i mogu biti u funkciji plaćanja obaveza dotičnog preduzeća, pod uslovom

da su isti prihvaćeni od strane partnera u poslovnom odnosu, da su legalno

emitovani i legalno prodavani na finansijskom tržištu.

2.5. POTRAŽIVANJA OD KUPACA KAO KOLATERALNO OBEZBEĐENJE

Potraživanja od kupaca se mogu založiti prodati radi obezbeđenja kratkoročnih

izvora finansiranja preduzeća. Kod zaloge potraživanja od kupca, poverilac

ima pravo odobriti (selekriati) potraživanja i zahtevati da ista predstavljaju

zalogu za odobreni kratkoročni kredit. U takvim slučajevima poverioci

izostavljaju potraživanja čije su mogućnosti naplate neizvesne. S obzirom

da poverila sam vrši proveru boniteta budućeg dužnika, on u zavisnosti

od boniteta određuje i iznos kredita (od 70 do 90% od realne vrednosti

založenog potraživanja).

U praksi postoje slučajevi, u kojima budući dužnik raspolaže većim brojem

računa kupaca sa relativno malim prosečnim iznosom novčanih sredstava.

U takvim slučajevima poverilac se ne opredeljuje na selekciju potraživanja

jer bi ista bila i suviše skupa uz postojanje mogućnosti pogrešnog izbora

potraživanja. Umesto toga, poverilac se opredeljuje da od budućeg dužnika

preuzme sva potrživanja od kupaca sa pravom opšteg raspolaganja nad istima.

Praktična iskustva ukazuju da uz takav oblik zaloge poverilac odobrava

budućem dužniku manje iznose kratkoročnog kredita. Visina odobrenog kredita

kreće se do 50% u odnosu na knjigovodstvenu vrednost ukupnih potraživanja.

Ako se preduzeće obrati sa kreditnim zahtevom poslovnoj banci da joj odobri

kratkoročni kredit nudeći pri tom potraživanja od kupca kao zalogu, banka

je u obavezi da utvrdi da li pojedinačni iznosi na računima kupaca založno

pokrivaju iznos traženog kratkoročnog kredita. Banka je takođe dužna da

proveri kreditni bonitet (pomoću kreditnih standarda) svakog kupca. Kod

provere boniteta kupaca, prvo se proverava prosečan period naplate potraživanja

u odnosu na kreditne uslove koji se nude kupcima. Ako se preduzeće obrati

poslovnoh banci za kratkoročni kredit u fiksnom iznosu, tada će poslovna

banka izvršiti selekciju potraživanja od kupaca i odobriti ono potraživanje

koje može poslužiti kao najbolja zaloga za traženi fiksni iznos kredita.

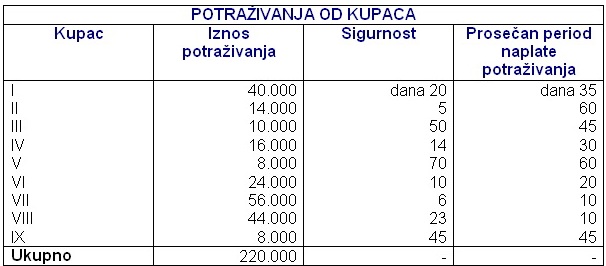

Primera radi, preduzeće ’’Star’’ d.o.o. iz Subotice, podnosi kreditni

zahtev poslovnoj banci (‘‘Pro credit’’ banci) da odobri kratkoročni kredit

na rok od 60 dana u iznosu od 200.000 din, sa kamatom od 15% na godišnjem

nivou. Kao zalogu nudi 9 računa od svojih kupaca u iznosu od 220.000 dinara.

Potraživanja od kupaca imaju sledeće karakteristike:

Ukoliko je dotično preduzeće ’’Star’’ d.o.o. iz Subotice odobrilo kreditne

uslove svojim kupcima od 2% kasa-skonto, naplativost za 10 dana, sa konačnim

dospećem obaveze neto 30 dana od dana fakturisanja, poslovna banka izuzima

iz kolateralnog obezbeđenja potraživanje kupca pod rednim brojem II (čija

je prosečna naplata 60 dana) zatim, rednim brojem III, rednim brojem V,

i rednim brojem IX. Ostala potraživanja od kupaca su interesantna za poslovnu

banku i iznose 180.000 din. S obzirom da kupci preduzeća ’’Star’’ d.o.o.

iz Subotice mogu izvršiti povrat dela prodate robe (zbog reklamacije)

ostvariti kasa-skonto (zbog gotovinskog popusta), poslovna banka je u

obavezi da napravi valjanu procenu očekivanog smanjenja novčanog priliva

od naplate potraživanja od kupca.

Poslovna banka će tu procenu izvršiti na osnovu iskustva iz ranijeg perioda

poslovanja sa preduzećem ’’Star’’ d.o.o. iz Subotice. Procena se vrši

u fiksnom procentu i to u vrednosti selektirane kolateralne zaloge. Ako

pretpostavimo da iskustvena procena iznosi 3% to značo da će se kolateralna

zaloga izvršiti ne na 180.000 dinara nego na 174.600 dinara (180.000 x

3% = 5400 din). S obzirom da poslovna banka može odobriti kratkoročni

kredit u procenu od 50 do 90% od kolateralne zaloge, opredeljenje je ‘‘Pro

credit’’ banke iz Subotice da taj procenat iznosi 86%. To znači da će

poslovna banka preduzeću ’’Star’’ d.o.o. iz Subotice odobriti kratkoročni

kredit u iznosu od 150.156 dinara (174.600 x 86%).

Tok naplate potraživanja od kupaca preduzeća ’’Star’’ d.o.o. iz Subotice,

poslovna banka može regulisati tako da se njegovi kupci ne obaveštavaju

o kolateralnoj zalozi, te da se naplata potraživanja i dalje vrši ko dotičnog

preduzeća uz njegovu obavezu da istu o naplati prenese na račun svoje

poslovne banke. Poslovna banka se može dogovoriti sa preduzećem ’’Star’’

do.o.o iz Subotice da se njegovi kupci obaveste o kolateralnoj zalozi,

što podrazumeva da kupci svoje uplate na ime izmirenja obaveza prema dobavljaču,

vrše direktno na račun poslovne banke.

Ugovorena kamata između preduzeća ’’Star’’ d.o.o. iz Subotice i poslovne

banke ’’Pro credit’’ veća po iznosu od primarne kamate i to za 3% (12%

+ 3% = 15%). Kamata se ne naplaćuje fiksno na iznos odobrenog kratkoročnog

kredita do roka njegovog dospeća, već na deo umanjene glavnice onako kako

se založeno potraživanje smanjuje otplatom kredita. Dakle, preduzeće ’’Star’’

d.o.o. iz Subotice će svojoj poslovnoj banci platiti u masi manju kamatu

nego pto bi to bio slučaj da nije osiguran kratkoročni kredit. Pored kamate

poslovna banka će naplatiti od dotičnog preduzeća bankarsku proviziju

(naknadu) u procentu od 1% i to od iznosa odobrenog kredita.

2.6. ZALIHE KAO KOLATERALNO OBEZBEĐENJE

Zalihe kao instrument obezbeđenja u uslovima kratkoročnog finansiranja

preduzeća široko su primenljive u praksi. Njihova atraktivnost počiva

u činjenici, da im je tržišna vrednost veoma često veća od knjigovodstvene

vrednosti. S obzirom da se zalihe procenjuju po knjigovodstvenoj vrednosti,

one predstavljaju atraktivan oblik kolateralne zaloge. Naime, njihovom

prodajom se u celini mogu izmiriti sve obaveze dužnika nastale po kratkoročnom

kreditu. Treba istaći, da nisu sve zalihe podjednako prihvatljive kao

instrument osiguranja kredita. Razlika između zaliha prisutna je zbog

njihovih fizičkih karakteristika i njihove potencijalne realizacije.

Preduzeće koje uzima kratkoročni kredit ponudi će kreditoru (poslovnoj

banci) sve vrste zaliha, dok se kreditor (poslovna banka) opredeljuje

za one zalihe koje su najbrže naplative, a to su zalihe gotovih proizvoda

i robe. Poslovna banka kao kreditor izbegavaće zalihe lako pokvarljive

robe i zalihe sa posebnim uslovima uskladišćenja. Za kreditora su interesantne

zalihe kao instrument osiguranja kredita, koje ne izazivaju velike troškove,

odnosno koje se mogu relativno brzo pretvoriti iz robnog u novčani oblik.

Pravo poverioca na raspolaganje zalihama može biti po pojedinačnim ili

ukupnim zalihama.

Pojedinačne zalihe kao kolateralna zaliha sastoje se od skupocenih predmeta

koji ostaju na raspolaganju preduzeću radi obavljanja njihove redovne

poslovne aktivnosti (to mogu biti npr. dijhamantsku noževi za brušenje

kamena ili sečenje gvožđa i sl.). U praksi ove zalihe kupuje preduzeće

dužnik, lageruje u skladište, a poverilac (poslovna banka) vrši njihovo

plaćanje dobavljaču i svojim dužnikom (kupcem zaliha) potpisuje ugovor

o kreditu i osiguranju kredita.

Neophodno je pojedinačno evidentirati založene primerke zaliha sa njihovim

opisom i serijskim brojevima. Preduzeće – dužnik, može pre povrata kratkoročnog

kredita takve zalihe prodati uz obavezu da poslovnoj banci otplati dug

i kamatu srazmerno vrednosti prodatih zaliha. Za iznos otplate duga skida

se od strane poverioca (poslovne banke) pravo raspolaganja sa dotičnim

zalihama.

Ukoliko poverilac preuzme pravo raspolaganja sa ukupnim zalihama tada

preduzeće kupac poseduje relativno stabilan nivo zaliha, čiji pojedinačni

primerci nemaju visoke cene. S obzirom da su ograničene realne mogućnosti

provere svih zaliha od strane poverioca (davaoca kredita) visina kratkoročnog

kredita se odobrava do 50% od knjigovodstvene vrednosti prosečnih godišnjih

zaliha. Kamata kao cena kapitala na takve kratkoročne kredite kreće se

od 1-5% iznad primarne kamatne stope.

Kratkoročni kredit na osnovu potvrde o uskladištenju zaliha (skladišnice)

pružaju poveriocu (poslovnoj banci) maksimalnu sigurnost u vezi obezbeđenja

povrata kreditnih sredstava. Poverilac je dužan selektirati zalihe, izdvojiti

zalihe i iste poveriti na čuvanje javnom skladištu u mestu ili van mesta

dužnika. Izdvojene zalihe mogu se skladištiti i u posebnom magacinu dužnika,

pri čemu su zalihe pod kontrolom (ključem) poverioca. Obaveza skladištara

jeste, da ne dozvoli otuđivanje zaliha koje su predmet kolateralne zaloge,

odnosno koje su zapisane u skladišnici i to bez pismene saglasnosti poverioca.

Na takve zalihe poverilac može odobriti dužniku kratkoročni kredit do

90% od knjigovodstvene vrednosti zaliha evidentiranih u skladišnici. Po

otplati dela kredita poverilac je dužan da izuzme svoje pravo na raspolaganje

jednim delom zaliha i omogući dužniku da te zalihe otuđi ili koristi u

svoje redovne poslovne aktivnosti. Karakteristika takvih zaliha jeste

da su prenosive.

U praksi se poslovne banke često služe sa navedenom klauzulom i uskladištene

zalihe prodaju trećem licu, tako da to lice postaje novi poverilac u odnosu

na kreditnog dužnika. Na taj način poslovne banke veoma često održavaju

svoju tekuću i perspektivnu likvidnost. Visina kamatne stope se kreće

od 3-5% iznad primarne kamatne stope. Obaveza dužnika jeste, da izmiri

troškove uskladištenja zaliha, koje se kreću od 1-3% od iznosa osiguranog

kredita. Obaveza dužnika jeste, da plati premiju osiguranja kako bi se

obezbedila naknada u slučaju oštećenja ili uništenja zaliha.

Tipičan primer ovakvog oblika kolateralne zaloge jeste odobravanje kratkoročnog

kredita preduzeću ’’Budućnost’’ a.d. iz Subotice od strane ’’Meridian

bank’’ a.d. Novi Sad, filijala Subotica, u iznosu od 200.000 din, uz godišnju

kamatnu stopu od 12%, i rok dospeća kredita na naplatu od 90 dana. Preduzeće

’’Budućnost’’ a.d. (fabrika nameštaja) pre povlačenja kratkoročnog kredita

izdaje potvrdu (skladišnicu) poslovnoj banci (’’Meridian bank’’ u Subotici)

o stavljanju na raspolaganje gotovih proizvoda (radnih stolova i stolica)

ukoliko dotično preduzeće na vreme ne izmiri svoj dug prema banci. Poslovna

banka vrši izbor ponuđene zalihe i opredeljuje se za tri vrste radnih

stolova i stolica: ’’A’’, ’’B’’, ’’C’’. S obzirom da poslovna banka ne

poseduje adekvatan skladišni prostor, opredeljuje se, da zalogu robe iznese

u poseban skladišni prostor (odvojen od druge robe) koji je stavljen pod

njenu kontrolu sistemom ključa. Istovremeno pravnu aktivnost upisa zaloge

poslovna banka sprovodi u Opštinskom sudu u Subotici.

Nakon ovakvog obezbeđivanja poslovna banka odobrava preduzeću ’’Budućnost’’

a.d. Subotica iznos kredita u procentu od 90%, što konkretno iznosi 180.000

dinara. Po isteku 30-og dana od odobravanja kratkoročnog kredita, preduzeće

’’Budućnost’’ a.d. Subotica otplaćuje ’’Meridian banci’’ u Subotici 50.000

din kredita, da bi poslovna banka za taj iznos oslobodila preduzeće od

svog prava na raspolaganje sa delom proizvoda koji se nalazi u zalozi.

Po isteku 90-og dana (preiod dospeća kredita), preduzeće ’’Budućnost’’

a.d. Subotica vrši povrat preostalog kratkoročnog kredita poslovnoj banci

i stiče uslov brisanja zaloge iz sudskih akata. Ako se preduzeće ’’Budućnost’’

a.d. odluči da zalogu proda po povoljnoj ceni pre vremena dospeća kredita,

tada ono o istoj traži saglasnost poverioca, koji donosi uslovnu odluku

nakon uverenja da je na tržištu postignuta povoljna cena i da se iz naplaćenog

potraživanja može izmiriti celokupni dug i pripadajuća kamata na dotični

dug. Viškom slobodnih novčanih sredstava (po povratu duga i isplati kamate)

preduzeće ’’Budućnost’’ a.d. Subotica samostalno raspolaže.

Ukoliko preduzeće ’’Budućnost’’ a.d. Subotica ne može izmiriti dug prema

poslovnoj banci u momentu njegovog dospeća, tada se od strane ’’Meridian

banke’’ pristupa javnoj licitaciji, odnosno prodaji gotovih proizvoda

koji su pod zalogom (često po nižoj ceni) radi namirivanja potraživanja

poverioca.

Preduzeće ’’Budućnost’’ a.d. u toku korišćenja kratkoročnog kredita ima

obavezu da redovno izmiruje kamatu poslovnoj banci u iznosu od 15% (12%

primarna kamatna stopa + 3% uvećana kamatna stopa) na godišnjem nivou,

da snosi troškove uskladišćenja zaliha gotove vode od 2% i troškove premije

osiguranja u iznosu od 1%, što ukupno iznosi 18% (12% + 3% + 2% + 1%).

2.7. FINANSIRANJE DOBAVLJAČKIM KREDITOM

Dobavljačkim kreditom kupac koristi obavezu prema dobavljaču kao kratkoročni

izvor finasiranja. Ovaj kredit se može nazvati I trgovačkim ili komercijalnim

kreditom, pošto on podrazumeva uzimanje robe na kredit koji kupac mora

vratiti u određenom roku.

Kreditne uslove određuje dobavljač. Uslovi plaćanja razlikuju se s obzirom

da li se radi o ponuđenim kasa-skontom ili ne. Kasa-skonto predstavlja

popust koji prodavac daje kupcu u slučaju plaćanja odmah pri preuzimanju

robe ili pre ugovorenog roka plaćanja. Kada dobavljač kupcu ne odobrava

kasa-skonto kupac ima interesa da obavezu plati poslednjeg dana kreditnog

perioda.

Kada dobavljač nudi kasa skonto za prevremeno plaćanje tada kupac može

da bira da iskoristi kasa-skonto plaćanjem u diskontnom roku ili da plati

poslednjeg dana. Tada kupac snosi trošak finasiranja ovim kreditom jer

je u pitanju oportuitetni trošak koji je nastao zbog toga što kupac nije

iskoristio mogućnost plaćanja manje cene za kupljenu robu.

ZAKLJUČAK

Teorijska i praktična iskustva ukazuju da je moguće definisati rešenje

likvidnosti koje neće ugroziti rentabilnost preduzeća, uz uslov da se

radi o stabilnim partnerima (preduzeću i banci) koje će se međusobno finansijski

ispomagati. Dakle, uslov je da preduzeće vodi zdravu finansijsku politiku,

da ima dobru finansijsku situaciju i finansijski posmatrano stabilnu poslovnu

banku.

U uslovima kada je priliv manji od odliva novčanih sredstava, razlika

bi se pokrivala iz finansijskih sredstava poslovne banke. U uslovima kada

je priliv veći od odliva novčanih sredstava, razliku bi preduzeće uplaćivalo

na račun kod poslovne banke. Za ekonomiju zaliha se često kaže da je direktno

zavisna od poslovnih poteza koje povlači menadžment preduzeća. Svako ubrzanje

obrta zaliha direktno utiče na smanjenje ciklusa gotovine i smanjenje

troškova preduzeća. Kratkoročni izvori finansiranja neophodni su za pribavljanje

obrtnih sredstava u vidu gotovine, kratkoročnih hartija od vrednosti,

potraživanja od kupaca i zaliha u svim njihovim pojavnim oblicima. U toku

redovnog poslovanja najveći deo nastaje spontano.

LITERATURA

1. dr Vunjak, Nenad, Finansijski menadžment, Ekonomski fakultet, Subotica, 2005.

2. dr Krasulja, Dragan; dr Ivanišević, Milorad, Poslovne Finansije, Ekonomski fakultet, Beograd, 2006.

3. dr Vunjak, Nenad, Poslovne finansije, Ekonomski fakultet, Subotica, 1991.

4. dr Pušara, Kostadin, Poslovne finansije, VPŠ, Novi Sad, 2000.

preuzmi

seminarski rad u wordu » » »

Besplatni Seminarski Radovi