OSTALI SEMINARSKI RADOVI - FINANSIJSKI MENADŽMENT - |

|||||||||||||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||||||||||||

TRŽIŠTE KAPITALA - POJAM

Ukratko o tržištu kapitala

Potrebe za dugoročnim sredstvima ekonomskih subjekata mogu se zadovoljavati

generisanjem sopstvene akumulacije ili korišćenjem sredstava drugih učesnika

u reprodukciji. U prvom slučaju reč je o samofinansiranju - ulaganju zadržane

dobiti. U drugom slučaju ekonomski subjekti pribavljaju kapital emitovanjem

dužničkih ili vlasničkih finansijskih instrumenata investitorima, vlasnicima

viškova kapitala, neposredno ili posredstvom finansijskih institucija.

Transfernu funkciju, vezanu za korišćenje dugoročnih sredstava, obezbedjuje segment finansijskog tržišta - tržište kapitala. Ovo tržište svoje ime duguje shvatanju da su sredstva koja se vraćaju ulagaču u dužem vremenskom periodu – kapital, jer se koriste uglavnom za realno investiranje, koje obezbedjuje povećanje dohotka, odnosno povećanje društvenog bogatstva na duži rok.

Tržište kapitala omogućava i olakšava ekonomskim subjektima proces investiranja.

Ali ono predstavlja institucionalni osnov i za dezinvestiranje ekonomskih

subjekata. Razlikovanje procesa investiranja i dezinvestiranja daje osnovu

za podelu tržišta kapitala na:

• Primarno tržište - ekonomski subjekti mobilišu kapital

izdavanjem dugoročnih hartija od vrednosti

• Sekundarno tržište - obavlja se promet dugoročnih hartija

od vrednosti

Za osnovu tržišta kapitala se uzima dugoročna finansijska aktiva, odnosno, ako se analizira kao tržište finansijskih instrumenata – emisija i trgovina dugoročnim finansijskim instrumentima. Reč je o finansijskoj aktivi koja proističe iz zadovoljavanja akumulativnih potreba proizvodnih, odnosno dugoročne potrošnje neproizvodnih sektora. Pošto zadovoljavanje ovih potreba doprinosi formiranju društvenog kapitala, dugoročne finansijske instrumente možemo smatrati i za instrumente tržišta kapitala.

Tržište kapitala se može definisati kao mesto povezivanja ponude i tražnje za kapitalom -predmet kupoprodaje, gde se pod kapitalom smatraju novčana sredstva dugoročnog karaktera (osnovni rok dospeća im je duži od jedne godine).

Možemo reći da je tržište kapitala finansijsko tržište na kome se trguje

dugoročnim dužničkim i vlasničkim finansijskim instrumentima, pre svega

obveznicama i akcijama.

Transakcije koje se odvijaju na ovom tržištu nazivaju se kapitalne transakcije

a hartije od vrednosti kojima se trguje na ovom tržištu nazivaju se dugoročne

hartije od vrednosti ili efekti.

Izvori kapitala

U svakoj nacionalnoj privredi postoje tri osnovna izvora kapitala:

a) Domaća štednja

b)Transfer inostrane štednje

c)Pretvaranje novca u kapital posredstvom finansijskih institucija

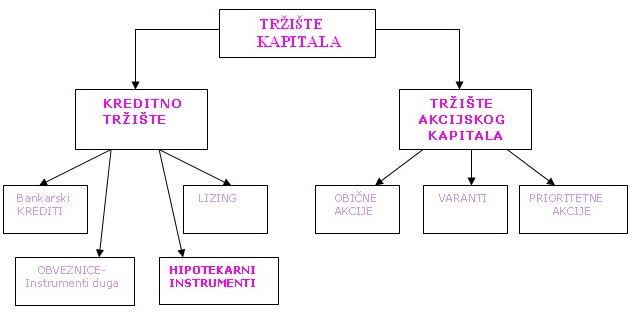

Delovi tržišta kapitala

Tržište kapitala se sastoji iz tri segmenta:

1. Kreditno tržište - trguje se dugoročnim instrumentima duga

2. Hipotekarno tržište – nastalo tokovima sekjuritizacije

3. Tržište instrumenata akcijskog kapitala – berza akcija

Funkcije tržišta kapitala

Osnovne funkcije tržišta kapitala su:

• Transfer kapitala - funkcija povezivanja

• Mobilizacija sredstava

• Selekcije projekata – preko cene kapitala

• Efikasnost

• Transfer rizika

• Izgradnja poverenja

Tržište kapitala kod nas

Kada je reč o tržištu kapitala kod nas, možemo reći da ono praktično još ne funkcionoše. Uzroci takvog stanja su brojni:

- nizak nivo proizvodnje

- nedovršena svojinska transformacija

- nelikvidnost i nesolventnost finansijskog sektora

- izgubljeno poverenje u finansijski sistem

- veliki spoljni dug

- nesigurna klima za strana ulaganja...

Svi ovi faktori uzrokuju nedostatak kapitala iz domaćih izvora, odsustvo stranog kapitala i nedovoljnost kvalitetnog tržišnog materijala, pa iz toga proizilazi nizak nivo razvijenosti transakcija na našem tržištu kapitala.

EFEKTI NA TRŽIŠTU KAPITA

Pojam i vrste efekata

Efekti su hartije od vrednosti koje kao predmet investicionog

ulaganja pismeno potvrdjuju pravo potraživanja ili učešća, sadrže bezuslovno,

odnosno uslovno pravo na stalni prihod i unutar jedne vrste odlikuju se

medjusobnim pravom zastupanja.

Pojmovi hartije od vrednosti i efekti se u teoriji i praksi često poistovećuju

što je pogrešno, jer je pojam hartija od vrednosti mnogo širi i sadržajniji

od pojma efekata.

Efekti predstavljaju samo onaj deo hartija od vrednosti sa kojima se posluje

na tržištu kapitala bez obzira na formu njegovog organizovanja. Osim toga,

za razliku od ostalih hartija od vrednosti, efekti su jedina vrsta dugoročnih

hartija od vrednosti.

Efekti se sastoje od :

• Omota - pismeno potvrdjuje pravo potraživanja ili učešća

• Uloška

- kod efekata sa fiksnom kamatom uložak sadrži i kamatne kupone koji glase

na fiksni novčani iznos i koji se mogu smatrati kao samostalne hartije

od vrednosti

- kod efekata sa dividendom uložak sadrži kupone za dividende (na kojima

se obično ispisuje nominalni iznos na koji dotična HOV i glasi) koji ne

glase na jedan odredjeni novčani iznos već samo obezbedjuju pravo na nastalu

dobit koja je odlukom skupštine akcionara odobrena za isplatu

Vrste efekata

Efekti se prema vrsti prihoda mogu podeliti u tri velike grupe:

1.Efekti sa fiksnim prihodom u formi kamate

2.Efekti sa varijabilnim prihodom u formi dividende

3.Efekti sa mešovitim prihodom u formi kamate i dividende

Efekti sa fiksnim prihodom

Efekti sa fiksnim prihodom pismeno potvrdjuju jednu obligaciono-pravnu obavezu i daju vlasniku pravo potraživanja u odnosu na izdavaoca. Za razliku od prava potraživanja iz efekata sa varijabilnim prihodom, pravo efekata sa fiksnim prihodom može se ostvariti i u slučaju stečaja izdavaoca.

Efekti sa fiksnom kamatom imaju karakter dugoročnih zajmova – kredita, što znači da dužnik, izdavaoc efekta mora svoje obaveze izvšiti uredno i na vreme.

Pomoću fiksno ukamaćenih efekata sve vrste privrednih subjekata pribavljaju

sebi dugoročan tudji kapital koji se:

- ukamaćuje sa unapred utvrdjenom kamatnom stopom

- u odredjenim momentima isplaćuje uz podnošenje kupona za kamatu

- vraća na dan dospeća najmanje po nominalnoj vrednosti

Kod većine fiksno ukamaćenih efekata kamata se isplaćuje polugodišnje, a redje godišnje.

Rok trajanja dugoročnih zajmova – kredita uzetih emisijom efekata sa fiksnom kamatom je različit. Kod takozvanih javnih zajmova sa državnim obveznicama on iznosi od 1 do 25 godina (uobičajeno od 3 do 8 godina), dok kod hipotekarnih založnica – obveznica taj rok može biti od 5 do 99 godina (uobičajeno od 8 do 30 godina).

Efekte sa fiksnom kamatnom stopom prema izdavaocu-emitentu možemo podeliti na tri grupe:

I Efekti sa fiksnim prihodom koje izdaje javni sektor

II Efekti sa fiksnim prihodom koje izdaje privatni sektor

III Efekti sa fiksnim prihodom javnog i privatnog sektora

I Efekti sa fiksnim prihodom koje izdaje javni sektor

Osnovni oblik mobilizacije kapitala u zemljama sa razvijenim tržištem

kapitala i osnovni oblik zaduživanja na svim nivoima vlasti je emisija

efekata sa fiksnom kamatnom stopom.

Svrha ovih državnih zajmova je obezbedjenje državnog kapitala iz realnih

izvora potrebnog svakoj državi za ostvarivanje ciljeva ekonomske i razvojne

politike.

Eekti sa fiksnim prihodom koje izdaje država

Sa aspekta boniteta i kvaliteta se smatraju najboljim i prvorazrednim. Zbog ovoga su emisije ovih efekata bez dodatnih troškova garantovanja što ih čini konkurentnijim na tržištu kapitala u odnosu na druge efekte sa fiksnim prihodom. Pored toga država je kao emitent u daleko povoljnijem položaju od drugih emitenata, jer svojim efektima obezbedjuje prednost u formi raznih poreskih olakšica.

Efekti sa fiksnim prihodom koje izdaju paradržavne institucije

Osim države, kao emitenti efekata sa fiksnim prihodom iz javnog sektora mogu se pojaviti i takozvane paradržavne institucije. Takav karakter imaju nacionalizovana društva koja svoju ulogu ostvaruju na području javnih usluga koje su od opšteg i posebnog društvenog značaja. Zbog takve uloge ovi subjekti često imaju nedostatak kapitala zbog čega su prinudjeni da budu učesnici tržišta kapitala.

Osnovne vrste efekata sa fiksnim prihodom koje izdaje javni sektor:

1. Obveznice koje emituju organi centralne vlasti – obveznice trezora

2. Obveznice lokalnih organa vlasti – municipalne obveznice

3. Obveznice koje emituju državne agencije na bazi hipoteka- hipotekarne

obveznice

1. OBVEZNICE DRŽAVNOG TREZORA

Državne obveznice emituje država ili pojedini njeni delovi. Ovi efekti za kupce sadrže najmanji stepen rizika, jer su osigurani snagom emitenta što je u ovom slučaju država. Plasmanom svojih obveznica država mobiliše ogroman slobodni kapital kojim finansira svoje investicione potrebe na kreditnoj osnovi.

Ukoliko je plasman izvršen u zemlji u domaćoj valuti, onda se radi o unutrašnjem dugu države, a ukoliko je taj plasman izvršen u inostranstrvu i glasi na strane valute onda se radi o spoljnom dugu države. Državni dugovi su sa aspekta rizika osigurani, a potraživanje po osnovu duga može se u svako vreme naplatiti.

Osnovni razlog za emisiju državnih obveznica se sastoji u tome što se na taj način može sakupiti mnogo više sredstava nego putem klasičnog kreditiranja.

Državne obveznice su vrlo atraktivne za investitore iz više razloga:

- poseduju izuzetno visok kreditni rejting – smatraju se najsigurnijim finansijskim instrumentima jer izvršenje obaveze garantuju vlada- visoka likvidnost - u većini zemalja sveta tržišta državnih hartija od vrednosti spadaju u najlikvidnija, što omogućava brzo pretvaranje uloženih sredstava u gotovinu

- mali rasponi izmedju kupovnih i prodajnih cena što je direktna posledica visokog stepena likvidnost

- transparentne cene – visok stepen likvidnosti dovodi do brzog odredjivanja cena koje postaju javne i svima dostupne, vlade poseduju niz mera kako to da ostvare (povećanje poreza, smanjivanje budžetskih troškova, itd)

- dematerijalizacija – gotovo u svim zemljama trgovanje državnim obveznicama je postalo elektronsko, elektronsko trgovanje donosi niz pogodnosti kao što su: nepostojanje opasnosti od gubitka, kradje, uništenja

- visok nivo leveridža – u slučaju da se državne hartije koriste kao kolateralno osiguranje za emisiju drugih hartija mogu se dobiti vrlo visoki iznosi – čak do 90% od nominalne vrednosti

- ostalo – kao što su relativno povoljni poreski tretmani, nisu opozive tj. ne postoji opasnost da ih država otkupi pre krajnjeg roka dospeća

2. MUNICIPALNE OBVEZNICE

Municipalne obveznice su posebna kategorija državnih hartija od vrednosti koje emituju niži organi vlasti kao što su republike članice federacije, okruzi, gradovi, opštine i tome slično. Municipalne obveznice imaju dugu tradiciju i predstavljale su način na koji su lokalne samouprave prikupljale sredstva za finansiranje različitih potreba.

Dve osnovne vrste:

• Opštih obligacija (general obligation) – koje nude niže nivo rizika investitorima pošto se lokalni organ vlasti obavezuje u potpunosti da će svim mogućim sredstvima izvršiti isplatu preuzetih obaveza

• Prihodne obveznice (revenue bonds) – gde se isplata kamate i glavnice investitorima vezuje samo za prihode koji će se ostvariti od ulaganja u specifičan projekat (na primer vodovod, most, put, itd). Ova vrsta obveznica nosi veći rizik od prethodne, jer je odgovornost lokalnog organa-emitenta ograničena uspešnošću realizacije odredjenog projekta

3. HIPOTEKARNE OBVEZNICE

Nastale su na osnovama duge tradicije korišćenja klasičnih hipotekarnih kredita odobravanih za kupovinu različitih nekretnina (stanova, kuća, zemlje). Ovi krediti u zemljama zapadnog sveta, posebno u Velikoj Britaniji i SAD, imaju jako dugu tradiciju.

Suština upotrebe ovih hartija je u tome što se korisnik obraća banci ili nekoj drugoj depozitnoj instituciji (štedionici, štedno-kreditnoj zadruzi) da mu odobri kredit radi rešavanja stambenog pitanja. Korisnik polaže odredjenu sumu novca na ime učešća, finansijska institucija mu odobrava kredit, korisnik kupuje nekretninu, ali mu se na nju stavlja hipoteka kao obezbedjenje da će uzeti kredit uredno vraćati u predvidjenom roku. Ukoliko nije u stanju da izmiri mesečnu ratu, posebno par meseci uzastopno, postoji velika opasnost da banka aktivira hipoteku, prinudnim putem oduzme nekretninu čijom prodajom će namiriti svoja potraživanja. Hipotekarni krediti mogu biti različitih rokova, sa različitim kamatnim stopama i različitim načinom obračuna kamate (fiksna i varijabilna).

Problem hipotekarnih kredita je nelikvidnost – finansijska institucija

koja ih odobrava zarobljava svoja sredstva na duži rok čime smanjuje mogućnost

njihovog efikasnijeg korišćenja. Da bi se ovaj problem rešio došlo je

do pojave sekjuritizacije.

Sekjuritizacija se sastojala u udruživanju individualnih kredita, odnosno

njihovom prepakivanju u tzv. pul – u kome su se nalazili krediti sa istim

rokovima dospeća, na istu vrstu nekretnina i pod istim kamatnim stopama.

Tako kreirani pulovi poslužili su kao osnova na bazi koje je izvršena

emisija novih hartija od vrednosti instrumenata duga, gde su pojedinačni

krediti i periodične uplate anuiteta njihovih korisnika, služile kao obezbedjenje

izvršenja obaveze.

U našoj zemlji državne hartije od vrednosti emituje Narodna banka Srbije.

Dugoročnih hartija još uvek nema puno. Najkvalitetnije su svakako obveznice

po osnovu izmirenja obaveza prema staroj deviznoj štednji.

II Efekti sa fiksnim prihodom koje izdaje privatni sektor

U zemljama sa razvijenim tržištem kapitala, mobilizaciju slobodnog kapitala

neophodnog za razvoj, privatni sektor ostvaruje emitujući svoje efekte

sa fiksnom kamatom.

Privatni sektor obuhvata sve privredne subjekte koji nemaju javno-pravni

karakter. To su pre svega banke i druge finansijske institucije koje refinansiraju

odobrene zajmove emitujući obveznice, založnice i druge efekte sa fiksnom

kamatom. Zatim tu spada veliki broj korporacija, kompanija, akcionarskih

društava.

Sa aspekta obezbedjenja emisija efekata sa fiksnom kamatom može biti:

- garantovana- realnim obezbedjenjem (mortgage) koje se odnosi na celokupnu

aktivu preduzeća, ili na odredjeni procenat imovine, ili samo na odredjena

dobra

- negarantovana

Obveznice preduzeća kao instrument duga predstavljaju jedan od dva osnovna

elementa strukture kapitala.

One imaju sledeće karakteristike:

- finansiranje putem obveznica predstavlja dug za emitenta, tj. uzimanje

tudjih sredstava na korišćenje, a to automatski znači obavezu izdavaoca

da pozajmljena sredstva vrati uz kamatu u predvidjenom roku,

- isplata obaveza po osnovu emitovanih obveznica predstavlja prioritet

za emitenta (preduzeće mora prvo da izmiruje obaveze po osnovu emitovanih

obveznica, pa tek onda po osnovu emitovanih preferencijalnih i običnih

akcija),

- plaćanje kamate po osnovu emitovanih obveznica se tretira kao trošak

poslovanja, što donosi emitentima odredjene poreske olakšice,

- isplata obaveza po osnovu emitovanih obveznica je ograničena obaveza

na iznos kamata i glavnice, što je regulisano ugovorom o kreditu,

- u slučaju likvidacije emitenta vlasnici obveznica imaju povlašćeni tretman

jer naplata njihovih potraživanja ima prioritet u odnosu na vlasnike običnih

i preferencijalnih akcija.

Prednosti korišćenje obveznica kao instrumenata duga:

- emisija obveznica omogućava da se kapital pribavi iz više izvora što

olakšava prikupljanje neophodnog kapitala,

- troškovi po osnovu duga ograničeni su na iznos glavnice i kamate koja

se isplaćuje vlasnicima obveznica,

- visina troškova po osnovu emitovanih obveznica značajno je niža od troškova

akcijskog kapitala, uobičajeno je da kamatna stopa na obveznice bude niža

od dividende stope pošto finansiranje putem akcija nosi veći rizik

- vlasnici preduzeća dolaze do kapitala bez promene strukture sopstvenog

kapitala,

- korišćenje obveznica uz uvodjenje call odredbe (odredbe o reotkupu)

u ugovoru o kreditu unosi veliki stepen fleksibilnosti u finansijskoj

strukturi

Nedostaci korišćenja dugoročnih obveznica kao instrumenata duga:

- obveznice povlače postojanje fiksnih obaveza – ukoliko emitent ostvari

loše poslovne rezultate i nema dovoljan nivo prihoda može se naći u situaciji

da nije sposoban da izvrši obaveze po osnovu emitovanih obveznica,

- veći obim korišćenja obveznica kao izvora finansiranja dovodi do povećanja

finansijskog leveridža što ima za posledicu povećanje troškova kapitala

(veće korišćenje duga u finansiranju zahteva više stope prinosa na ukupan

kapital, pošto sa porastom zaduženosti raste i rizik),

- obveznice imaju fiksni rok dospeća kada treba isplatiti iznos glavnice,

a često se radi o velikim iznosima o čemu treba voditi računa,

- dugoročne obveznice preduzeća predstavljaju dugoročnu obavezu koja sa

sobom uvek nosi visok nivo rizika,

- emisija dugoročnih obveznica zahteva strožije uslove od emisije kratkoročnih

finansijskih instrumenata ili instrumenata akcijskog kapitala,

- postoje objektivne granice dokle preduzeća mogu koristiti finansiranje

putem duga i ona to sama odredjuju te granice.

Primarna emisija obveznica preduzeća

Sagledavanje pozitivnih i negativnih strana finansiranja putem emisije

obveznica je neophodno kako bi preduzeća mogla da donesu pravilne odluke

o načinima svog finansiranja.

Postavlja se pitanje kada ući u emitovanje nove serije obveznica? Najbolje

vreme bi bilo kada su cene postojećih obveznica na visokom nivou i kada

je kamatna stopa relativno niska, a poželjno je da u tom trenutku cene

akcija preduzeća budu na niskom nivou. U slučaju visokih cena akcija i

visokog nivoa kamatnih stopa preporučuje se da se preduzeća opredele za

finansiranje putem emisije akcija.

Primarna emisija obveznica se vrši na osnovu ugovora o kreditu. Reč je

o pisanom sporazumu izmedju emitenta (firme ili nekog drugog), kao korisnika

sredstava (uzimaoca kredita) sa jedne strane i kreditora, to jest poverioca

sa druge strane. Kreditore može predstavljati jedna ili više većih finanijskih

institucija ili banaka i oni se nazivaju poverenikom. Poverenik predstavlja

odredjenu finansijsku instituciju koja reprezentuje vlasnike obveznica

i zastupa njihove interese.

Načini izvršavanja primarne emisije

1. Putem javne emisije - gde se obveznice nude putem javne ponude velikom broju unapred nepoznatih kupaca

2. Putem metoda privatnih plasmana - gde se obveznice prodaju unapred poznatim kupcima najčešće iz reda institucionalnih investitora.

Javna emisija je visoko standardizovan proces koji podrazumeva poštovanje odredjene uhodane procedure. Proces javne emisije obveznica uključuje više faza:

1) fazu donošenja odluka

2) fazu pripreme – gde se vrši registracija kod odgoovarajućih organa

3) fazu realizacije – povezana sa distibucijom obveznica

Javna emisija podrazumeva prodaju obveznica javno, velikom broju investitora

koji emitentu nisu poznati unapred. Kod ove metode za emitenta je posebno

važno da pronadje dobrog investicionog bankara.

Emitent moze unapred prodati celokupnu emisiju investicionom bankaru,

koji u tom slučaju na sebe preuzima dalje posao i rizik u vezi distribucije

obveznica. Na ovaj način emitent dolazi do sredstava brzo, dok investicioni

bankar ostvaruje profit na bazi razlike u ceni izmedju prodajne i kupovne

cene. Problem u ovom slučaju mogu biti troškovi emisije koji mogu biti

prilično visoki za emitenta.

Drugi način javne ponude je putem metoda »najboljeg napora ili zalaganja«

u kome investicioni bankar ne otkupljuju obveznice od firme, već se trudi

da ih plasira po najpovoljnijim uslovima, tj. po najvišoj ceni.

Emisija obveznica putem privatnih plasmana podrazumeva da emitenti direktno prodaju svoje instrumente duga manjem broju unapred poznatih investitora. Orijentacija emitenta je uglavnom ka velikim investitorima iz reda institucionalnih investitora-penzionih fondova, osiguravalućih kompanija, banaka.

Razlike privatnih plasmana u odnosu na javnu emisiju su sledeće:

a) Privatno plasiranje obveznica ne zahteva registracionu proceduru

kod nadležnih organa, to utiče na smanjenje troškova što ovaj način emitovanja

može učiniti atraktivnijim,

b) Privatni plasmani podrazumevaju dogovor sa jednom ili više finansijskih

institucija, odnosi se regulišu prostim ugovorom,

c) Javna emisija je visoko standardizovan proces, ugovori o privatnim

plasmanima to nisu,

d) Nepovoljnost privatnih plasmana se može pojaviti ukoliko investitori

zahtevaju oštrije uslove nego prilikom javne emisije.

III Efekti javnog i privatnog sektora u savremenim tržišnim uslovima

Inovacije na tržištu obveznica su često bile podsticane raznim poreskim olakšicama ili regulatornim reformama, a većina tih inovacija je nastala kako bi se povećao i proširio broj investicionih alternativa za potencijalne investitore. Pojedine inovacije su nastale usled nesavršenosti samih finansijskih tržišta ili privrednih struktura. Tako je stvoren čitav niz novih HOV koje u osnovi imaju obveznicu.

• Obveznice sa promenljivom kamatnom stopom - razvile su se u zemljama sa visokom stopom inflacije. Kreirala ih je i prvi put emitovala američka CityCorp banka 1974. Kamatna stopa im je promenljiva i prilagodljiva u zavisnosti od kretanja na tržištu. Njeno pomeranje se može povezati sa kretanjem indeksa kamatne stope (npr. LIBOR +1%), mada se najčešće povezuje sa kretanjem kamatne stope na državne hartije od vrednosti.

• Prihodne obveznice (income bonds) - naziv su dobile po tome što je plaćanje kamate povezano sa poslovnim rezultatima i ostvarenim prihodom emitenta, pre svega preduzeća. Kamata na ove obveznice se plaća u zavisnosti od visine prihoda koje firma ostvari i to obično u slučaju kada on predje odredjeni minimalni iznos. U slučaju da emitent nije u stanju da ostvari dovoljan nivo prihoda – kamata se ne plaća. Medjutim, u slučaju da emitent ostvari prihod koji prelazi minimalno definisani iznos – investitorima će biti isplaćena veća kamata

• Put obveznice - obveznice sa pravom prodaje njihovom

emitentu. Suština je u tome da investitor poseduje prodajnu (put) opciju

koja mu daje pravo da ih proda emitentu pre roka dospeća ukoliko to zaželi.

Postoje dva razloga zbog kojih će investitor odlučiti da iskoristi opciju:

- bonitet i kreditni rejting emitenta počinju da opadaju što dovodi do

rasta rizika od neizvršenja obaveza,

- ukoliko dodje do porasta kamatne stope, može doći do pada cena obveznica,

ako se investitor odluči da ih proda emitentu može izbeći taj pad.

Cena po kojoj investitor može da proda put obveznicu emitentu najčešće

predstavlja nominalnu vrednost ili je veća od nominalne vrednosti.

• Opozive obveznice (callable bonds) - daju pravo emitentu da ih otkupi od investitora pre roka dospeća. Ovo je čest slučaj ukoliko se u ulozi emitenta pojavljuju preduzeća. Njihova suština je da emitent poseduje kupovnu (call) opciju koja mu pruža mogućnosti da otkupom obveznica faktički likvidira dug pre konačnog roka dospeća. Emitenti se na povlačenje obveznica mogu odlučiti u slučaju kada dolazi do pada kamatne stope zato što u takvim slučajevima mogu izvršiti zamenu skupljeg duga manje skupim.

• Industrijske razvojne obveznice (IBDs – industrial development bonds)- tip obveznica koje emituju najčešće državni ili organi lokalne uprave radi prikupljanja sredstava za finansiranje odredjenih atraktivnih projekata od kojih će kasnije korist imati širi krug korisnika. Kamatna stopa na ove obveznice je obično niska, pošto su investitori pretežno oslobodjeni plaćanja poreza.

• LYON obveznice (liqid yield option note) - predstavljaju tip obveznica koje su opozive, konvertibilne i bez kupona. Lajonsi su neka vrsta kombinacije više različitih tipova obveznica. Za njih je karakteristično postojanje dvostruke opcije – investitori imaju pravo da ih prodaju emitentu pre roka dospeća, ali i emitenti imaju kupovnu (call) opciju koja im daje pravo da ih opzovu pre roka dospeća.

• Konvertibilne ili zamenljive obveznice vlasnicima daju pravo da ih zamene za neke druge hartije od vrednosti. Emituju ih privredne organizacije i obično se mogu konvertovati u druge hartije od vrednosti preduzeća, pre svega preferencijalne ili obične akcije.

• Zajedničke obveznice (joint bonds) predstavljaju tip obveznica koje istovremeno emituju dva ili više emitenata.

• Obveznice sa pravom glasa (voting bonds) - relatino redak tip obveznica koji investitorima daje pravo, samo u odredjenim situacijama, da učestvuju na Skupštini akcionara i glasaju. To pravo je uslovnog karaktera i najčešće se stiče u slučaju da emitent u jednom dužem periodu vremena ne isplaćuje kamatu investitorima.

• Garantovane obveznice (guaranteed bonds) - investitorima pružaju viši nivo sigurnosti i manji nivo rizika. Reč je o instrumentima duga koji su garantovani od strane neke druge kompanije. Najčešće ih emituju zavisna preduzeća, dok se u ulozi garanta pojavljuju »roditeljske« firme.

Literatura

1. Osnovi finansijskog tžišta, prof dr Branko Vasiljević

2. Monetarna ekonomija,bankarstvo i finansijska tržišta, Frederic S.Mishkin

3. Medjunarodno bankarstvo, prof dr Ivan Djurković

4. Internet izvori

preuzmi

seminarski rad u wordu » » »

Besplatni Seminarski Radovi