OBVEZNICE

Pojam obveznice kao hartije od vrijednosti

Prije

nego što detaljnije objasnimo termin-obveznice, potrebno je najprije razjasniti

pojam hartija od vrijednosti. Hartije

od vrijednosti su pisane isprave o određenom imovinskom pravu koje

je moguće ostvariti na osnovu vlasništva nad istim. Pra početke

hartija od vrijednosti možemo naći još u Vavilonu (VII vek prije nove

ere). Razvojem robno-novčane privrede i hartije od vrijednosti postaju

predmet trgovanja na posebnom tržištu.

Prije

nego što detaljnije objasnimo termin-obveznice, potrebno je najprije razjasniti

pojam hartija od vrijednosti. Hartije

od vrijednosti su pisane isprave o određenom imovinskom pravu koje

je moguće ostvariti na osnovu vlasništva nad istim. Pra početke

hartija od vrijednosti možemo naći još u Vavilonu (VII vek prije nove

ere). Razvojem robno-novčane privrede i hartije od vrijednosti postaju

predmet trgovanja na posebnom tržištu.

Hartije od vrijednosti možemo klasifikovati prema različitim kriterijumima:

a) po ročnosti na kratkoročne i dugoročne, b) prema pravu koje nose na

dužničke i vlasničke i dr. Dugoročne hartije od vrijednosti su akcije

i dugoročne obveznice, dok su kratkoročne hartije od vrijednosti uglavnom

instrumenti duga.

Obveznice su dužničke hartije od vrijednosti kojima se dužnik (zajmoprimac)

obavezuje da će vratiti zajmodavcu (investitoru) pozajmljeni novac i platiti

kamatu za određeni vremenski period.

Drugim riječima, obveznice su dužničke hartije od vrijednosti kojima se

njihov emitent (u ovom slučaju država) obavezuje da vlasniku obveznice

(odnosno deviznom štediši) isplati o roku dospijeća iznos koji je na njima

naznačen.

Elementi obveznice

Obveznica se sastoji od: plašta i kamatnih kupona.

Plašt obveznice sadrži:

1) oznaku da je obveznica i vrstu obveznice;

2) firmu, odnosno naziv i sjedište emitenta;

3) firmu, odnosno ime kupca obveznice ili oznaku da obveznica glasi na donosioca;

4) nominalnu vrijednost, ako se radi o garantovanoj obveznici;

6) visinu kamatne stope;

7) procenat učešća u dobiti, ako je to učešće predviđeno;

8) rokove i mjesto plaćanja nominalne vrijednosti obveznice i kamate;

9) mjesto i datum emisije;

10) oznaku serije i kontrolni broj obveznice;

11) faksimil potpisa ovlašćenog lica emitenta i pečat emitenta obveznice;

12) oznaku rokova plaćanja nominalne vrijednosti obveznice i kamate, odnosno anuiteta (amortizacioni plan).

Kamatni kupon obveznice sadrži:

1) oznaku serije i broj kupona;

2) visinu kamate;

3) datum dospijeća i mjesto i način plaćanja kamate;

4) faksimil potpisa ovlašćenog lica emitenta i pečat emitenta.

Prvi dio sadrži osnovne podatke o obveznici kao što su oznaka da je ta

hartija od vrijednosti obveznica i koja je vrsta obveznice, naziv i sjedište

emitenta, naziv i sjedište kupca ili pak oznaku da glasi na donosioca,

iznos na koji glasi obveznica (nominalnu vrijednost obveznice), visinu

kamatne stope, datum i mjesto plaćanja kamate i glavnice (nominalne vrijednosti),

mjesto i datum izdavanja, ime garanta (ako je obveznica garantovana, procenat

učešća u dobiti (ako je to učešće predviđeno), oznaku serije i kontrolni

broj obveznice, faksimil potpisa ovlašćenog lica i pečat emitenta.

Kamatni kuponi sadrže pak, osnovne podatke o samoj isplati kamate: oznaku

serije i broj kupona, visinu kamate, datum dospijeća, mjesto, datum i

način plaćanja kamata kao i potpis ovlašćenog lica i pečat emitenta. Ovaj

drugi dio obveznice je značajan zato što vlasnik odnosno imalac obveznice

isti mora pokazati emitentu, zajedno sa plaštom, kada dođe vrijeme za

naplatu kamate.

U skladu sa postojećom regulativom, emitent može da, umjesto štampanja

obveznice, izda potvrdu koja bi sadržala iste elemente kao i plašt obveznice

s tim što ona onda mora biti ovjerena od strane banke kod koje emitent

ima otvoren depo račun.

Klasifikacija obveznica

Obveznice možemo podijeliti prema najrazličitijim kriterijumima (prema

tipu emitenta, metodu otplate, načinu obezbeđivanja otplate, roku dospijeća

itd).

U zemljama koje imaju razvijeno finansijsko tržište postoji dominacija

dugoročnih u odnosu na kratkoročne obveznice. U tim zemljama, definicija

rokova dospijeća za dugoročne obveznice je od 10 do 30 godina, za srednjoročne

od 5 do 10 godina. Na domaćem tržištu hartija od vrijednosti postoji dominacija

kratkoročnih obveznica u odnosu na dugoročne, što je karakteristika tržišta

u razvoju, ali i velikog opreza investitora.

Postoje različite vrste obveznice:

1. prema roku dospijeća, dijele se na:

kratkoročne – koje dospijevaju na naplatu u roku koji je kraći

od godinu dana

dugoročne – koje dospijevaju na naplatu u roku koji je duži od

godinu dana.

2. prema načinu označavanja vlasništva nad njima, dijele

se na:

obveznice na ime – koje na plaštu imaju navedeno ime kupca. Takve

obveznice se prenose na novog vlasnika indosiranjem - pismenim izjavljivanjem

vlasnika iste da svoje pravo prenosi na drugo lice. Novi vlasnik, prilikom

naplaćivanja svojih prava po osnovu obveznice, obavezno mora prezentirati

i sam indosament.

obveznice na donosioca – koje na plaštu imaju navedeno da glase

na donosioca. One se na neko drugo lice prenose prostom predajom. Njihova

bitna razlika u odnosu na prethodnu vrstu obveznica je u tome što emitent

neće izdati vlasniku novu obveznicu u slučaju njenog gubitka.

3. prema načinu na koji se ostvaruje pravo na kamatu,

dijele se na:

obveznice bez kupona – kod kojih se kamata isplaćuje odjednom

– o roku dospijeća i koje kao takve nemaju kamatne kupone

obveznice sa kuponima – kod kojih se kamata isplaćuje peridično

i koje kao takve imaju kamatne kupone koji se moraju prezentirati prilikom

njene naplate.

4. prema načinu obračuna kamate, dijele se na:

obveznice sa fiksnom kamatom – kod kojih je kamata u momentu

kupovine poznata i ona je fiksna

obveznice sa promjenljivom (varijabilnom) kamatom – kod kojih

je kamatna stopa obveznice promjenljiva i vezuje se za kamatnu stopu neke

kratkoročne hartije od vrijednosti (a to je najčešće ona koja ima najniži

kreditni rizik)

obveznice sa indeksiranom kamatom – kod kojih se fiksna kamata,

u momentu isplate koriguje indeksom rasta cijena na malo ili nekim drugim

ugovorenim indeksom.

5. prema vremenu u kome se isplaćuje glavnica, dijele

se na:

jednokratne obveznice – kod kojih se glavnica (nominalna vrijednost,

vrijednost na koju glase) isplaćuje odjednom – o roku dospijeća

anuitetne obveznice – kod kojih se glavnica otplaćuje periodično.

6. prema načinu obezbeđivanja otplate, dijele se na:

hipotekarne obveznice – kod kojih emitent zalaže svoju imovinu

kao garanciju da će obaveze po osnovu obveznica biti isplaćene njihovim

imaocima. Ukoliko emitent ne bude sposoban da iste izmiri izvršiće se

prodaja te imovine i tako omogućiti naplata potraživanja koja vlasnik

ima prema izdavaocu obveznice

garantovane obveznice – za čiju isplatu o roku dospijeća garantuje

određeno pravno lice kao što je na primjer komercijalna banka, što znači

da vlasnik obveznice može svoja potraživanja iz obveznice da naplati od

banke ukoliko emitent nema sredstava za isplatu svojih obaveza po osnovu

obveznica

negarantovane obveznice – kod kojih vlasnik svoja potraživanja

po osnovu obveznice koju posjeduje može da naplati jedino od emitenta.

7. prema mogućnosti otkupa prije roka dospijeća, dijele

se na:

opozive – koje u sebi sadrže pravo emitenta da ih otkupi prije

roka dospijeća, po unaprijed utvrđenoj cijeni koja je, po pravilu, veća

od nominalne vrijednosti obveznice

neopozive – koje u sebi ne sadrže pravo emitenta da ih otkupi

prije roka dospijeća.

8. prema tome ko se javlja kao emitent obveznica, dijele

se na:

državne obveznice – koje emituje država, odnosno ovlašćeni državni

organ, municipalne obveznice (obveznice lokalnih organa vlasti) – koje

emituju gradovi, regioni, škole, univerziteti i sl.

korporativne obveznice – koje emituju preduzaća bilo da su to

javna preduzeća, transportna i industrijska preduzeća, banke ili druge

finansijske kompanije.

9. Razlikujemo još neke vrste obveznica:

Zamjenljive (konvertibilne) obveznice – koje se mogu zamijeniti

za određeni broj običnih akcija, prema unaprijed utvrđenom raciu

Participativne obveznice – koje svojim vlasnicima daju pravo,

ne samo na kamatu već, i na učešće u raspodjeli neto dobiti preduzeća

Obveznice sa put klauzulom (put bonds) – koje vlasniku daju pravo

da ih proda emitentu po unaprijed utvrđenoj cijeni.

Nominalna, knjigovodstvena i tržišna vrijednost obveznica

Nominalna vrijednost obveznice jeste ona vrijednost koja je naznačena

na samoj obveznici i koja će se isplatiti o njenom roku dospijeća. Npr.

ako je emitovana obveznica sa nominalnom vrijednošću od 1.000,00 KM i

sa rokom dospijeća od 10 godina to znači da će kupac istih, posle 10 godina,

moći da naplati tih 1.000,00 KM od emitenta. Naravno, to ne znači da on

i ranije neće moći da dođe do gotovine koju je uložio kada ih je kupovao.

On ih, naime, može prodati prije roka dospijeća na organizovanom tržištu

i ranije po tržišnoj cijeni.

Knjigovodstvena vrijednost obveznice jednaka je njenoj nominalnoj vrijednosti

i po njoj se obveznica evidentira u knjigovodstvu preduzeća emitenta.

Tržišna vrijednost obveznice zavisi od kamatne stope koju ta obveznica

donosi kupcu, ostalih investicionih mogućnosti kao i kupčevog uvjerenja

da će emitent biti u mogućnosti da isplaćuje obaveze koje preuzima emitovanjem

obveznica (da isplaćuje kamate kao i glavnicu). Teoretski, tržišna vrijednost

obveznica se dobija kao zbir sadašnje vrijednosti kamata koje će se isplaćivati

kupcu do roka dospijeća obveznice i sadašnje vrijednosti glavnice koja

će se isplatiti po isteku perioda na koji je obveznica emitovana. Iskazano

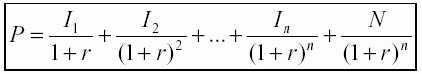

u vidu formule:

gdje su:

P – tržišna vrijednost obveznice

I - kamata koja se isplaćuje godišnje (vrijednost kamatnog

kupona)

N – nominalna vrijednost obveznice

r – preovlađujuća tržišna kamatna stopa (tržišna stopa

kapitalizacije)

n – broj godina do dospijeća obveznice

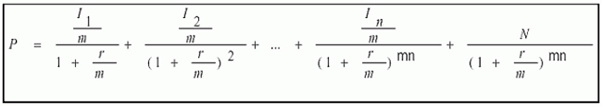

Ukoliko se kamata plaća više puta u toku puta u toku godine ova opšta formula bi imala slijedeći oblik:

pri čemu bismo sa m označili broj plaćanja u toku godine.

Ukoliko je:

1. ugovorena kamatna stopa jednaka preovlađujućoj tada je tržišna

vrijednost obveznica jednaka njihovoj nominalnoj

2. ugovorena kamatna stopa manja od preovlađujuće, tada je tržišna vrijednost

obveznice manja od nominalne i za prodaju obveznica po takvoj vrijednosti,

na primarnom tržištu, se kaže da predstavlja prodaju uz tzv. diskont

3. ugovorena kamatna stopa veća od preovlađujuće tada je tržišna vrijednost

obveznice veća od nominalne i za prodaju obveznica po takvoj vrijednosti,

na primarnom tržištu, se kaže da predstavlja prodaju sa premijom.

Tržišna cijena obveznice se iskazuje u procentima od njene nominalne vrijednosti. Npr. ako se za obveznicu čija je nominalna vrijednost 1.000,00 KM njena tržišna cijena označi sa 120 to onda znači da ona iznosi 1.200,00 KM.

Vrste dugoročnih obveznica

Na finansijskim tržištima postoji široka lepeza dužničkih hartija od

vrednosti. U zavisnosti od emitenta mogu se podijeliti na: obveznice državnog

trezora, organa uprave i korporacijske obveznice.

Obveznice državnog trezora su najsigurnije hartije od vrednosti. Vlada

svake države garantuje da će investitorima blagovremeno biti izmirivane

obaveze. Stoga, ove hartije od vrijednosti nose mali prinos s obzirom

na nizak rizik koji je sadržan u njima.

Obveznice organa uprave emituju državni, regionalni i lokalni organi radi

prikupljanja sredstava za finansiranje raznovrsnih projekata od javnog

interesa. Ovaj tip obveznica je obično izuzet od poreza kako bi bio što

privlačniji investitorima. Ukoliko dio prihoda koji se dobije stavljanjem

realizovanih projekata u funkciju služi za isplatu duga, ove obveznice

se nazivaju prihodovne. Obveznice sa generalnom obavezom, pak, emituju

upravni organi koji imaju ovlašćenja za naplatu poreza i tako generišu

prihod za izmirenje duga.

Korporacijske obveznice obično plaćaju veće kamate od prethodnih tipova

obveznica, ali i nose veći rizik. S druge strane, one su manje rizične

od akcija jer ukoliko korporacija bankrotira poverioci (vlasnici obveznica)

se prije isplaćuju iz likvidacione mase od vlasnika (akcionara). Korporacijske

obveznice mogu biti osigurane kada korporacija kao sredstvo obezbjeđenja

koristi imovinu (opremu, nekretnine i sl.) ili kolateral (finansijsku

aktivu) iz koje će se naplatiti poverioci ako ne ispuni ugovorene obaveze.

Neosigurane obveznice su garantovane ugledom emitenta i iako izgledaju

rizičnije ponekad mogu imati i bolji rejting od osiguranih obveznica.

Obveznice preduzeća

Da bi preduzeće moglo poslovati, potreban mu je kapital. U tom smislu

nije svejedno izdaje li preduzeće dionice ili obveznice. Već smo spominjali

da su vlasnici dionica (kako redovnih, tako i povlaštenih) zapravo (su)vlasnici

preduzeća. Također znamo da vlasnik obveznice nije sudionik u vlasništvu

već da je on vjerovnik odnosno kreditor preduzeća. Iz toga proizlazi da

u određenim okolnostima vlasnik obveznice ima prednost pred dioničarom.

Tako prije isplate dividendi moraju biti podmirene obveze preduzeća po

kamatama na obveznice; u slučaju (ne daj Bože) bankrota preduzeća, prvi

se iz prodaje imovine preduzeća namiruju vlasnici obveznica, dok su dioničari

sa svojim potraživanjima tek na kraju tužne likvidacijske priče. Stoga

(iz perspektive ulagača) općenito vrijedi da su obveznice u usporedbi

s dionicama manje rizične.

Izdavanje obveznica može i iz perspektive preduzeća imati određene prednosti

pred dionicama jer, primjerice, izdavanje dionica ili vlasničkih udjela

može oslabiti ulogu i poziciju osnivača preduzeća pri donošenju strateških

odluka -obveznice ne razvodnjavaju vlasničku strukturu postojećih dioničara.

U usporedbi s klasičnim kreditom, obveznice uglavnom stavljaju kapital

na raspolaganje po nižim kamatnim stopama. Kada preduzeća prodaju obveznice

izravno investitorima, zapravo se preskače uloga komercijalne banke kao

posrednika između onoga što struka zove novčano suficitarnim i novčano

deficitarnim jedinicama, pa je upravo stoga financiranje Često i jeftinije.

Osim toga, obveznica je učinkovitiji instrument od kredita zato što je

preduzeće pošteđeno zasebnih pregovora s vise kreditora (ako je npr. riječ

o velikim iznosima) - obveznica je jedinstveni instrument kojim je moguće

posuditi velike iznose kapitala od stotina ili tisuća investitora bez

posebnih pregovara na relaciji preduzeće - investitori.

Obveznice javnog sektora

Iako se pod pojmom obveznica javnog sektora najčešće razumijevaju državne

obveznice koje izdaje ministarstvo financija, u širem smislu treba im

pribrojiti i dugoročne financijske instrumente lokalnih jedinica uprave

i samouprave (tzv. municipalne obveznice) te obveznice različitih državnih

agencija ili fondova.

U većini zemalja središnja je državna vlast najveći pojedinačni posuđivač

sredstava i dužnik s najvećim kredibilitetom. Visoka razina zaduživanja

države najčešće se objašnjava nužnošću financiranja naglih i golemih izdataka

(npr. rat, velike elementarne nepogode i sl.), stalnim rastom javnog sektora

u mnogim nacionalnim gospodarstvima te neuravnoteženim državnim prihodima

i rashodima na godišnjoj razini, ali i potrebom upravljanja gospodarskom

aktivnošću ili jednostavno većom političkom prihvatljivosti zaduživanja

u usporedbi s oporezivanjem.

U zemljama s razvijenim financijskim tržištem, tržište obveznica je jedan

od važnijih mehanizama na raspolaganju državi u upravljanju gospodarstvom.

Ako npr. vlada želi stimulirati gospodarsku aktivnost, otkupljuje svoje

obveznice, što im podiže cijenu i smanjuje prinos. To utječe i na cijene

i prinose korporativnih obveznica, te općenito smanjuje razinu kamatnih

stopa. Istodobno to znači i dodatnu injekciju novca u financijski sustav,

što rezultira porastom novčane ponude. Ako pak država želi zauzdati gospodarsku

aktivnost, može prodavati obveznice - povećati kamatne stope i smanjiti

ponudu novca.

Državni dug u određenoj je mjeri sličan je dugu preduzeća. Međutim, za

razliku od preduzeća, država obično ne smanjuje svoj dug u apsolutnom

iznosu, već preferira refinanciranje starih dugova novim zaduživanjem,

oslanjajući se na rast nacionalnoga gospodarstva i održavanje duga u odnosu

prema BDP-u (bruto domaćem proizvodu) u određenim granicama. Iako se država

zadužuje i putem klasičnih kredita, dugoročna priroda državnih dugova

i visoki kredibilitet države Čine zaduživanje izdavanjem obveznica Često

i jednostavnijim i jeftinijim načinom. Zapravo, u većini je zemalja nastanak

tržišta obveznica potaknula upravo država.

Za investicijskog bankara, ali i za svakog drugog investitora, vrlo je

važna Činjenica da je tržište državnih vrijednosnica jedan od stupova

cjelokupnoga financijskog tržišta. Dužnički instrumenti države po pravilu

su iznimno homogeni u svom obliku i raspoloživi u takvim količinama da

je tržište izrazito likvidno - postoji velik obujam trgovine, koji investitoru

omogućuju kupovine i prodaje velikih pozicija bez prekomjernih transakcijskih

troškova. Osim toga, budući da se država smatra dužnikom s najmanjim rizikom,

prirodno je da se sve ostale obveznice (u određenoj valuti) uspoređuju

s odgovarajućim državnim obveznicama. To vrijedi za domaće obveznice,

ali i za strane obveznice i euroobveznice.

Promatramo li npr. obveznicu izdanu u njemačkim markama (DEM), osnovica

za usporedbu (tzv. benchmark) jest njemačka državna obveznica: u odnosu

prema njemačkoj državnoj obveznici uspoređuju se sva ostala izdanja DEM

obveznica domaće obveznice njemačkih kompanija u DEM, strana izdanja obveznica

(izdanja preduzeća njemačkih nerezidenata, izdanja obveznica drugih država

na njemačkom tržištu) te sve emisije euroobveznica u DEM. Sva se izdanja

ocjenjuju usporedbom njihova prinosa s odgovarajućim njemačkim državnim

obveznicama. Razlika u prinosu je tzv. spread, pa se govori o spreadu

preko njemačke državne obveznice. Jednako je tako za bilo koju drugu valutu

državna obveznica benchmark za sve ostale obveznice izdane u toj valuti.

Benchmark, očito, vrlo koristan pri određivanju cijene i opće ocjene obveznice,

kako na primarnome, tako i na sekundarnom tržištu. Ako investitor, primjerice,

razmišlja o ulaganju u obveznicu preduzeća te se odlučuje između mnogih

izdavatelja, prinos je, naravno, bitan Čimbenik. Međutim, usporedbom tog

prinosa s prinosom na državnu obveznicu investitor može bolje procijeniti

različite kreditne rizike koji se kriju iza obveznica što ih namjerava

kupiti; ako državna obveznica predstavlja kamatnu stopu oslobođenu rizika,

odbijemo li tu stopu od prinosa na obveznicu što je namjeravamo kupiti,

u spreadu možemo prepoznati kompenzaciju za rizik koju nudi izdavatelj

obveznice.

Rejting obveznica

Investitori koji kupuju obveznice nastoje da izaberu dužničke hartije

od vrijednosti od onih emitenata koji će im omogućiti blagovremeno isplaćivanje

kamate i naplatu glavnice po dospijeću. Međutim, investitor teško sam

može prikupiti potrebne informacije da bi donio sud o kvalitetu emisije

obveznica. Ovim poslom bave se rejting agencije kao što su npr. na američkom

tržištu Moodys Investor Services, Standard & Poors (S&P) i Fitchs.

Rejting agencije procjenjuju kvalitet emisija obveznica, pri tom, usredsređujući

se više na analizu finansijskog stanja emitenta nego na to koliko je emisija

atraktivna na tržištu. Poznatije rejting agencije procjenjuju sve emisije

vrijedne par miliona dolara i više, bez obzira da li to emitent zahtjeva

ili ne. Ukoliko, pak, emitent zahtjeva procjenu rejtinga svoje emisije,

on mora platiti rejting agenciji određenu nadoknadu na ime izvršene analize.

S druge strane, postojanje rejtinga pospješuje emisiju obveznica i njenu

prodaju na tržištu. Stoga su emitenti spremni da plate za usluge agencija

koje će im obezbijediti aktivno tržište za njihove obveznice.

Međutim, rejting agencije ne procjenjuju sve vrste obveznica. Obveznice

državnog trezora (tresuries) ne podliježu procjeni kvaliteta jer iza njih

stoji država i smatraju se najkvalitetnijim papirima pošto država posjeduje

mnoge instrumente kojima može prikupiti novčana sredstva za izmirenje

svojih obaveza. Korporacijske obveznice (corporation bonds), najčešće,

i obveznice organa uprave (municipal bonds) su predmet analize od strane

rejting agencija.

Korporacijske obveznice u sebi nose rizik neispunjenja ugovorene obaveze

i mogućeg bankrotstva emitenta, te se rejting agencije koncentrišu na

analizu finansijskog stanja emitenta i klauzula u ugovoru na osnovu čega

se donosi ocjena kvaliteta emisije. Analiza finansijskog stanja obuhvata

izračunavanje finansijskih racia kompanije (racia likvidnosti, finansijskog

leveridža, racia profitabilnosti i dr.), ali i prikupljanje podataka koji

se odnose na veličinu kompanije, njenu važnost u industriji, konkurentnost

na tržištu i sve drugo što bi moglo uticati na njen finansijski položaj.

Također, rejting agencije analiziraju i odredbe ugovora o emisiji obveznica

koje mogu uticati na kvalitet emisije.

Tako, ukoliko emitent obezbijeđuje kolateral (nekretnine, druge hartije

od vrijednosti i sl.) kojima se osigurava isplata obaveze ili pak formira

otplatni fond (sinking fond) iz koga će se izmiriti dug ako kompanija

ne može ispuniti tu obavezu, rejting agencija određuje viši kvalitet hartije

od vrijednosti. Obveznice sa visokim rejtingom su sigurnije investicije,

ali zato nose male kamatne stope (uslovljenost rizika i prinosa - risk

return trade off). Najkvalitetnije obveznice S&P rejting agencija

označava se sa oznakom AAA dok se niži rejting označava manjim brojem

slova A, a još niži slijedećim slovima abecede (slično označavaju rejting

i druge agencije).

Kada se procjenjuju obveznice organa uprave pravi se razlika između prihodovnih

i obveznica sa generalnom obavezom. Analiza kvaliteta prihodovnih obveznica

fokusira se na analizu profitabilnosti projekta zarad koga se i emituju

obveznice i iz čijeg prihoda će se dug otplaćivati. Kada su u pitanju

obveznice sa generalnom obavezom, rejting agencije analiziraju zaduženost,

sociološke trendove na teritoriji organa uprave, finansijsku odgovornost

i drugo.

Međutim, većinom obveznica organa uprave se trguje preko vanberzanskog

tržišta (OTC - over the counter market), blizu mjesta emitovanja ili pak

cijelu emisiju kroz direktan plasman otkupljuju lokalne banke, bogati

pojedinci ili firme. Zato mnoge emisije obveznica organa uprave nemaju

potrebu za utvrđivanje rejtinga.

Bez obzira na značaj i uticaj rejting agencija, pokrenuta su mnoga istraživanja

koja su pokušala da utvrde da li rejting agencije utiču na promjenu cijene

obveznice na tržištu ili je u pitanju obrnut proces, da se prvo dese pomijeranja

na tržištu koja se tek tada registruju od strane agencije. U svakom slučaju,

prilikom prikupljanja podataka za ocjenu emisija postoji kašnjenje od

par mjeseci te se investitori ne mogu u potpunosti osloniti na procjene

rejting agencija.

Zaključak

Najkraće rečeno, obveznica je dugoročni dužnički vrijednosni papir. To

je dužnički financijski instrument jer kupac obveznice (na primarnom tržištu)

posuđuje iznos na koji obveznica glasi njezinu izdavatelju (emitentu obveznice).

Izdavatelj obveznice "obećava" tijekom utvrđenoga vremenskog

razdoblja imatelju obveznice (vlasniku) godišnje plaćati utvrđeni iznos

kamata, te o dospijeću obveznice i iznos na koji obveznica glasi. U biti,

riječ je o klasičnom kreditnom odnosu između izdavatelja i kupca obveznice.

Međutim, za razliku od klasičnog kredita, dužnički financijski instrument

može biti kupljen ili prodan na sekundarnom tržištu.

Zapravo, obveznica je upravo kredit kojim se namjerava trgovati. Iznos

kredita odnosno obveze izdavatelja jest tzv. nominala obveznice. To je

iznos koji se izdavatelj obvezao platiti o dospijeću obveznice, odnosno

iznos na koji obveznica glasi. Kao što se na svaki drugi kreditni aranžman

plaća kamata, tako se i obveznice izdaju uz određenu kuponsku kamatu (nominalnu

kamatnu stopu) koja je uglavnom određena općim tržišnim uvjetima u vrijeme

primarne emisije. Jednom utvrđena, kuponska kamata vrijedi za cijeli životni

vijek obveznice. Spomenimo ipak da postoje i obveznice čija se kamatna

stopa tijekom njezina trajanja mijenja (obveznice s promjenjivom kamatnom

stopom), pa čak i obveznice koje ne nose "klasične" kamate (tzv.

obveznice bez kupona) već se izdaju ispod nominale za iznos kamata.

Vrijeme otplate glavnice naziva se dospijećem obveznice. Otplata obveznice

može biti jednokratna, tj. cjelokupna se glavnica (iznos na koji obveznica

glasi) može isplatiti o dospijeću obveznice, dok je isplata kamata periodična.

Suprotno tome, pri serijskim (anuitetnim) otplatama kamate i glavnica

isplaćuju se određenom dinamikom.

Obveznice su pogodan oblik ulaganja za investitore s visokim stupnjem

averzije prema riziku te za smanjenje ukupnog rizika pri strukturiranju

portfelja. Naime, obveznice, za razliku od dionica, nose svojim vlasnicima

fiksne prinose - kamate. Također, u hijerarhiji raspodjele poslovnog rezultata

poduzeća i njegove likvidacijske mase imaju nadređeni položaj u odnosu

na vlasnike dionica, odnosno poduzeća imaju legalnu obvezu isplate tražbina

iz obveznica prije bilo kakvih isplata vlasnicima tvrtke koja ih je emitirala.

U slučaju državnih obveznica, riječ je o vrijednosnim papirima vrlo visoke

sigurnosti s obzirom na to da za isplatu potraživanja po tim obveznicama

jamči država.

PROCITAJ

/ PREUZMI I DRUGE SEMINARSKE RADOVE IZ OBLASTI:

|

ASTRONOMIJA

| BANKARSTVO I MONETARNA EKONOMIJA

| BIOLOGIJA

| EKONOMIJA

| ELEKTRONIKA

| ELEKTRONSKO

POSLOVANJE | EKOLOGIJA

- EKOLOŠKI MENADŽMENT | FILOZOFIJA

| FINANSIJE

| FINANSIJSKA

TRŽIŠTA I BERZANSKI MENADŽMENT

| FINANSIJSKI

MENADŽMENT | FISKALNA

EKONOMIJA | FIZIKA | GEOGRAFIJA

| HEMIJA I

INFORMACIONI SISTEMI | INFORMATIKA

| INTERNET - WEB | ISTORIJA

| JAVNE FINANSIJE | KOMUNIKOLOGIJA

- KOMUNIKACIJE | KRIMINOLOGIJA

| KNJIŽEVNOST I JEZIK | LOGISTIKA

| LOGOPEDIJA | LJUDSKI

RESURSI | MAKROEKONOMIJA

| MARKETING | MATEMATIKA

| MEDICINA | MEDJUNARODNA

EKONOMIJA | MENADŽMENT

| MIKROEKONOMIJA | MULTIMEDIJA

| ODNOSI SA JAVNOŠCU

| OPERATIVNI

I STRATEGIJSKI MENADŽMENT | OSNOVI

MENADŽMENTA | OSNOVI

EKONOMIJE | OSIGURANJE

| PARAPSIHOLOGIJA | PEDAGOGIJA

| POLITICKE NAUKE | POLJOPRIVREDA

| POSLOVNA EKONOMIJA

| POSLOVNA ETIKA | PRAVO

| PRAVO EVROPSKE UNIJE

| PREDUZETNIŠTVO | PRIVREDNI

SISTEMI | PROIZVODNI

I USLUŽNI MENADŽMENT | PROGRAMIRANJE

| PSIHOLOGIJA | PSIHIJATRIJA

/ PSIHOPATOLOGIJA | RACUNOVODSTVO

| RELIGIJA | SOCIOLOGIJA

| SPOLJNOTRGOVINSKO

I DEVIZNO POSLOVANJE | SPORT

- MENADŽMENT U SPORTU | STATISTIKA

| TEHNOLOŠKI SISTEMI

| TURIZMOLOGIJA | UPRAVLJANJE

KVALITETOM | UPRAVLJANJE

PROMENAMA | VETERINA | ŽURNALISTIKA

- NOVINARSTVO |