ДЕВИЗНИ КУРС

Увођење

флуктуирајућих девизних курсева у систем девизно курсних аранжмана почетком

1970 тих година престављало је изазов за економске научне кругове.

Увођење

флуктуирајућих девизних курсева у систем девизно курсних аранжмана почетком

1970 тих година престављало је изазов за економске научне кругове.

Велика и нерегуларна колебања девизних курсева која су наступила тих година

указивала су на потребу за ревидирањем теоријског става у погледу детерминанти

девизног курса

Девизни курсеви почињу да се крећу у обиму и смеру који је све теже прорећи

и предвидети,остављајући негативан траг на трговинске и финансијске односе

између отворених економија и резултате пословања њихових субјеката укључених

у међународне токове роба и капитала.Поново у сам фокус економске анализе

улазе улазе реални девизни курсеви јер су они ти који дефинишу међународну

конкурентност

Савремена теорија девизних курсева у својој почетној тачки анализе девизних

курсева полази од става да девизни курсеви преставњају релативне цене

националних валута и да су они у режиму флуктуирајућих девизних курсева

условљени понудом и тражњом на девизном тржишту.Ова чињеница преставља

само полазну тачку анализе формирања девизних курсева и њиховог односа

са другим макроекономским варијаблама или деловањем надлежних органа

ПОЈАМ ДЕВИЗНО-КУРСНОГ РИЗИКА И ХЕЏИНГА

Кретање девизних курсева(цена валута) и њихова релативна одступања од конвенционалног изабраног заједничког именитеља била су позната и пре седамдесетих година овог века,пре преласка на девизно курсне аранжмане типа флексибилних девизних курсева.Међутим за ова осцилирања се може рећи да су била незнатна и занемарљива.Валутни паритети били су успостављени у односу на долар(односно злато) и осцилирање девизних курсева одвијала су се у оквирудозвољеног минималног процентуалног одступања,најпре 1%, а нешто касније и 2,25% од паритета валуте.У оквиру дозвољених осцилација девизни курс се одржавао интервенцијама централне банке из монетарних резерви.У тако успостављеном систему фиксних девизних курсева осцилације девизног курса око паритета биле су лимитиране и могуће су биле званичне промене девизног курса само у случају фундаменталне платнобилансне неравнотеже

Овај систем девизних курсева уливао је сигурност свим економским субјектима приликом доношења пословних одлука,како на интерном,тако и на међународном плану.Фиксирани паритети отклањали су несигурност и неизвесност по питању међународне трговине и инвестирања ван граница своје земље.Условно речено,није постојао ризик девизног курса,и на основу њега неизвесност у погледу кретања вредности прихода,имовине или пак конкурентске снаге субјекта на страним робним и финансијским тржиштима

Почетком седамдесетих година ситуација се мења из корена.Већина развијених земаља запада прелази на девизно курсне аранжмане типа флексибилних девизних курсева и њихов екстремни вид флуктуирајуће(пливајуће) девизне курсеве.Ово је био знак да више није потребно утврђивати паритет националне валуте.Девизни курс постаје искључиво функција понуде и потражње девиза на девизном тржишту.Валутама је дозвољено да «пливају»,да пронађу своју сопствену вредност на тржишту.

Прелазак на флуктуирајуће девизне курсеве значио је за економске субјекте(корпорације и банке) појаву једног новог типа ризика у њиховом пословању –девизно-курсног ризика(exchange rate risk)

Осцилирања девизних курсева постају свакодневна,неконтролисана ,непредвидива и значајна.Оваква кретања девизних курсева бивају резултат преласка на флуктуирајуће девизне курсеве,великог таласа инфлације,рецесије која је захватила светску привреду,кретања ослобођеног капитала од једног до другог пословног центра,као и мноштво других економских (и ван економских) факторапроизведених у реалној и монетарној сфери.

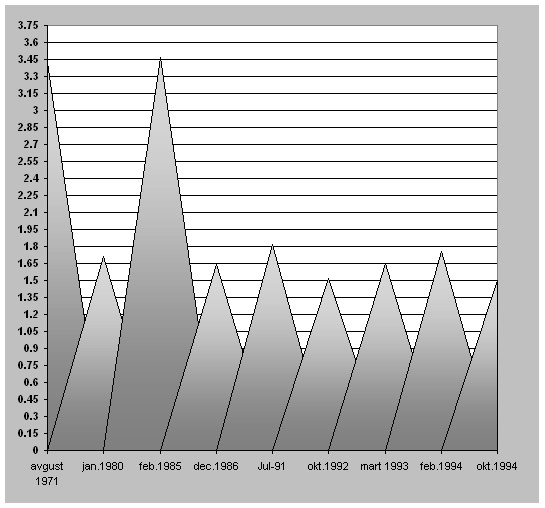

Илустрација кретања курса једног америчког долара (USD) изражено у немачким маркама (DEM)

Ризик девизног курса дефинише се пре свега као потенцијални губитак на непокривеној и незаштићеној отвореној девизној позицији(имовини,потраживањима,капиталу и обавезама које гласе на страну валуту) у случају да (гледано из угла једне валуте у којој се извештава) валута на коју гласи девизна позиција депресира.Ова отворена девизна позиција назива се још и девизном изложеношћу(exchange exposure).Ризик девизног курса може,са друге стране да фигурира и као потенцијална зарада у случају да страна валута апресира у односу на извешутајну валуту.

Девизна изложеност може бити дуга и кратка.

Дуга изложеност значи да потраживања деноминирана у једној валути премашују

обавезе деноминиране у истој валути.

Када је кратка изложеност у питању обрнут је случај.Актива односно будући

прилив и пасива,односно будући одлив немају контра ставку која би им одговарала

и по валути или по датуму доспећа у датом износу

У случају депресијације или девалвације стране валуте вишак изложене активе над изложеном пасивом подразумева потенцијални губитак.Исто тако,ако изложена пасива(обавезе)премашује износ изложене активе у страној валути,апресијација или ревалвација стране валуте водиће губитку на тој изложеној позицији

Корпорације уколико не желе да оставе девизне позиције отворене и незаштићене од будућих промена релативних цена валута,и ући у шпекулативне операције,морају приступити минимизирању,избегавању или заштити курсног ризика.

Међународне корпорације,извозници,увозници,велике пословне банке и остали економски субјекти укључени у међународне токове робе и капитала,имају пред собом на располагању различите инструменте и технике којима се могу служити ради минимизирања,покривања или избегавања девизног ризика.

Када је у питању минимизирање ефеката курсног ризика и неутралисање валутне изложености са аспекта субјекта који се служи овиминструментима и техникама,као и са аспекта предмета девизне изложености,сви ови методи могу се подвести под два појма:

covering (покривање курсног ризика)

hedging (ограђивање,заштита од курсног ризика)

Покривање (covering) валутног ризика подразумева заштиту њеног будућег тока,идентификоване и квантификоване вредности ,од промене девизног курса.То је случај код прилива у страној валути од извора робе,одлива по основу увоза робе и услуга,примања дивиденди од инвестиција у иностранству почетком сваке године,отплате узетог финансијског кредита у иностранству и слично.

Заштита (hedging) од курсног ризика подразумева заштиту вредности активе лоциране у страној земљи и заштиту вредности будућих прихода које производи та актива номинирана у страној валути

ВРСТЕ ИЗЛОЖЕНОСТИ ДЕВИЗНОМ РИЗИКУ

Обзиром да се девизна изложеност јавља када корпорација има трансакције

деноминиране у страној валути или валутама,када има нето активу или пасиву

изван своје земље у некој другој валути коју треба превести,као и када

постоје перцепција будућих удара девизног курса на продајну и производну

функцију корпорације разликујрмо 3 врсте изложености:

Трансакциону изложеност

Транслациону изложеност

Економску изложеност

ТРАНСАКЦИОНА ИЗЛОЖЕНОСТ

Ова врста изложености јавља се у свим случајевима у којима комерцијалне и финансијске трансакције немају унапред успостављен контраток (прилив,одлив) у погледу предметне валуте и рока ефектуирања плаћања односно наплате.Назива се трансакциона јер је производ трансакције која ефектуира готовинским одливом-плаћањем или приливом-наплатом у страној валути на дати дан

Код трансакционе изложености присутна су сва три елемента изложености:домаћа валута,страна валута и време.

Практични примери трансакционе изложености:

1. Један француски произвођач аутомобила извози аутомобиле у САД.Извоз

ће му бити плаћен у УСД, 90 данапо испоруци

-Пошто ће примити доларе 90 дана по испоруци,за њега кажемо да је дугачак

у страној валути.Он је суочен са ризиком да ће у међувремену долар депресирати

према француском франку.У том случају произвођач би примио мање јединице

своје валуте.У овом случају постоје и валутна и временска изложеност

2. Немачка спољнотрговинска фирма увози обућу и одећу из Италије.Дужна

је да плати увезену робу два месеца по пријему робе и то у лирама

Пошто увозник има обавезу у страној валути и то у року од 60 дана за њега

кажемо да је кратак у страној валути.За увозника постоји ризик да ће лира

апрецирати у међувремену.У том случају увозник би морао да утроши више

јединица своје валуте да би купио лире

3. Једна америчка корпорација је узела финансијски кредит у ДЕМ на

рок од 2 године који је дужна да отплаћује у једнаким тромесечним ратама.

Отплата кредита преставља за корпорацију одлив у страној валути и то свака

3 месеца.Корпорација ће морати да купује свака 3 месеца ДЕМ да би вратила

срества.И у овом случају присутна су и временска и валутна изложеност

4. Ameричка хемијска корпорација продаје своје производе у Шпанији

за доларе

У овом случају не постоји валутна изложеност јер се производи продају

у матичној валути

5. Шведска фабрика намештаја продала је намештај у Немачкој за немачке

марке,рок плаћања 30 дана.У исто време увезла је штоф из Немачке у истој

вредности и временском периоду за плаћање.

Пошто се поклапају дани прилива и одлива као и дати износи и валута,у

овом случају не постоји трансакциона изложеност

6. Холандска хемијско-прерађивачка компанија има обавезу према америчком

добављачу у белгијским францима и то у року од 30 дана.Такође ова компанија

има прилив у белгијским францима од продаје својих производа аустралиском

купцу у року од 60 дана.

За ову корпорацију се може рећи да није ни дуга ни кратка јер је у питању

прилив и одлив у истој валути и истом износу.Постоји само временска изложеност

7. Италијанска корпорација извози ципеле у САД где за њих добија

УСД, 30 дана по испоруци.У исто време ова фирма увози кожу из Немачке

где је плаћање 30 дана по пријему робе и то у ДЕМ.

У овом случају постоји двострука изложеност.Италијански произвођач дугачак

је у УСД, а кратак у ДЕМ.Могуће је да се обе валуте помере у односу на

лиру

УНУТАРКОРПОРАЦИЈСКА ИЗЛОЖЕНОСТ

8. Узмимо пример једне америчке мултинационалне компаније која има

своје субсидијаре широм света.Њен Немачки субсидијар има прилив од 1 милион

УСД за 30 дана.Један њен други субсидијар у Шведској има одлив од 1 милион

УСД за 30 дана.

Гледано из угла сваког субсидијара можемо слободно рећи да постоји изложеност

с обзиром да су њихове валуте немачка марка и шведска куна(СЕК).Гледано

из угла матичне куће,прилив покрива одлив и фирма као целина не осећа

изложеност.Међутим ако УСД депрецира према ДЕМ Немачки субсидијар излаже

се губитку.Пад УСД према ДЕМ не значи да ће долар депресирати према СЕК

и да ће Шведска корпорација зарадити на овом померању курса.У овом примеру

види се да корпорација као целина може изгубити новац на бази трансакционе

изложености својих субсидијар мада се чини на први поглед да не постоји

изложеност за матичну кућу

9. Може да се деси да немачки субсидијарпродаје робу Шведском субсидијару

који даље продаје ту робу у Шведској или некој другој земљи.Немачки субсидијар

задужује Шведског субсидијара у немачким маркама(то је локална валута

немачког субсидијара

У том случају немачки субсидијар нема валутну изложеност.Међутим шведски

субсидијар има јер његова валута је шведска круна.Матична кућа са седиштем

у САД и локалном валутом УСД је такође изложена јер она не би могла да

сумира субсидијаров(немачки) сопствени валутни прилив за извештај о изложености

10. Могућа је и ситуација да субсидијари продају своје производе

једни другима.Немачки субсидијар продаје робу шведском и и задужује га

у ДЕМ.Шведски продаје робу немачком и задужује га у СЕК

У овом случају постоје две трансакције.Оба субсидијара су изложена валутном

ризику.Матична кућа осећа изложеност али кд ње може постојати предубеђење

да ће ове две изложености компензирати једна другу.Раст вредности СЕК

према ДЕМ производи губитак за немачког субсидијара.Међутим овај губитак

се компензира зарадом коју остварује шведски субсидијар јер услед депресијације

ДЕМ он као увозник сада плаћа мање јединица своје валуте за ДЕМ

11. Матична кућа може бити директни учесник трансакције.Шведски субсидијар

продаје производе својој матичној кући и задужује је у немачким маркама

На овај начин шведски субсидијар има прилив у ДЕМ а матична кућа има одлив

у ДЕМ.Консолидација рачуна у матичној кући показује да корпорација као

целина није изложена валутном ризику али само на први поглед.Овај случај

показује да централизација трансакционе изложености може лако прикрити

корпорацијину стварну девизну изложеност

Све су ово примери који нам показују да трансакциона изложеност са којом се сусрећу корпорације укључене у међународне токове робе и капитала,преставља ризик да ће се девизни курс променити и то у нежељеном правцу у временској дистанци од закљученог посла (планирани ефекат) до извршења посла тј.наплате односно плаћања(остварени ефекат).На тај начин ова врста изложености преставља потенцијални ефективни губитак у готовини /ликвидности).

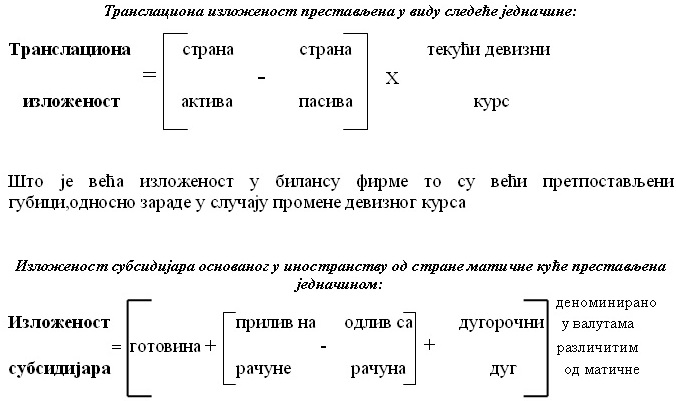

ТРАНСЛАЦИОНА ИЗЛОЖЕНОСТ

Транслациона изложеност позната је још и под именом рачуноводствена или

билансна изложеност.

Ова изложеност у најужем смислу израста из потребе да се имовина,потраживања,капитал

и обавезе дате корпорације(банке) који су деноминирани у страној валути

као и биланс стања и биланс успеха својих субсидијара-субјеката основаних

у страним земљама од стране матичне куће-преведу у матичну-домаћу валуту

Превођење (translation) се обавља на основу важећих рачуновоствених стандарда успостављених од стране министарства финансија,или пак од стране званично изабраног рачуноводствено-књиговодственог тела интерног или међународног карактера

Рачуноводствени ефекат девизне изложености је само део валутног ризика са којим су суочене међународне корпорације и банке.Почетна тачка за разумевање и управљање овом врстом изложености налази се у рачуноводственим методама употребљеним да се «преведу» дате позиције у билансу стања и билансу успеха деноминиране у различитим валутама у једну заједничку-матичну валуту

Рачуноводство стране валуте је једно од најконтраверзнијих питања у рачуновоству

развијених земаља.Сходно томе рачуноводствена пракса тиче се :

- Ефективних комерцијалних и финансијских трансакција где обрачун производи реализоване губитке/зараде и

- Консолидације рачуна деноминираних у страним валутама која може донети нереализовани књиговодствени губитак/зараду

Разлика између реализованих и нереализованих ефеката има важне књиговодствене

и пореске импликације

Велики обим директних инвестиција у иностранству,све веће и интензивније

присуство америчких банака и корпорација и банака на свим континентима,либерализација

кретања капитала широм света дерегулација банкарских и финансијских система,као

и укидање девизнох контрола у већини водећих развијених земаља,после низа

година и великих дебата,приморали су америчке власти да се детаљније позабаве

књиговодством и рачуноводством стране валуте-девизних позиција

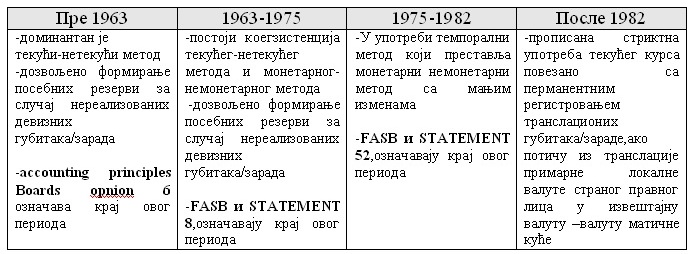

У САД је 1975 године формиран FINANCIAL ACCOUNTING STANDARD BOARD

(FASB) као приватно тело овлашћено да пропише рачуноводствено књиговодствене

стандарде за САД.Ово тело је објавило STATEMENT 8,у коме је детаљно

објашњен поступак транслације стране валуте у домаћу

1979 године ово тело ревидира свој STATEMENT 8,а августа 1980

објављује нови нацрт изложености.Децембра 1981 тело је усвојило и објавило

STAREMENT OF FINANCIAL ACCOUNTING STANDARDS No 52,под насловом

«Транслација стране валуте"

Историју рачуноводства стране валуте у САД могуће је поделити на 4 периода.Главне карактеристике сваког периода у пракси могу бити сумиране по следећим тачкама:

Главне контраверзе у рачуноводству стране валуте сконцентрисане су на

две кључне тачке:

1.Који девизни курс ,историјски или текући,би требало употребити у превођењу

активе или пасиве страног субсидијара

2.Како препознати нереализоване девизне губитке/зараде при обрачуну прихода?Одмах

када се промена курса деси,или то одложити до усвајања датог извештаја?

Овде историјски курс означава девизни курс који је важио,када је актива или пасива која је у питању купљена,односно прибављена.Текући курс означава девизни курскоји важи приликом закључења обрачунскогпериода за који се припрема финансијски извештај.Девизни курс не мора бити текући курс у тренутку када се финансијски извештај публикује.Зато се и употребљава још и израз затварајући курс (closing rate)

Главне црте «STATEMENT 52»

Главне црте овог извештаја могу бити сумиране као:

1. Употреба текућег курса при превођењу свеукупне активе и пасиве,

2. искључење извесних нереализованих губитака/зарада из биланса успеха

употребљавајући новоуведени појам «функционалне валуте» као основе за

прецизирање које губици/зараде морају бити искључени из биланса успеха

У овом извештају функционална валута се дефинише као примарна валута

економског окружења у којем предузеће држи и троши своју готовину-трансакциони

новац.Међутим могу постојати бројне ситуације при којим ово није истина

као што се истиче у поменутом «STATEMENT 52».На пример ако су стране операције

директан и интегралан део или продужетак операција матичне куће, у том

случају валута матичне куће би била функционална валута

«STATEMENT 52».захтева да финансијски извештај страног предузећа буде

узражен у функционалној валути,употребљавајући генерално прихваћене рачуноводствене

принципе САД.Било који други губици/зараде из трансакција другачијих него

у функционалној валути улазе у билансе успеха тог страног предузећа.

Разлике између овог приступа и текуће праксе у оквиру STATEMENT 8 нема.Критичне

разлике израстају из транслације страног извештаја успостављеног у функционалној

валути у извештајну валуту која је у ствари УСД

Сви текући губици/зараде који израстају из ове транслације одмах се препознају

у билансу успеха

STATEMENT 52 са друге стране захтева захтева да сви губици/зараде који

израстају из превођења страног финансијског извештаја у извештајну валуту-УСД

се акумулирају на рачуну «разграничене курсне разлике» као директно прилагођавање

капиталу акционара датих америчких корпорација и банака.Тако акумулирана

исправка вредности остаје на рачуну акционарског капитала до продаје или

ликвидације страног субсидијара-предузећа.Када дође до продаје или ликвидације

одговарајући део акумулиране исправке вредности се елиминише са овог рачуна

и уноси у биланс успеха као губитак,односно зарада

ЕКОНОМСКА ИЗЛОЖЕНОСТ

Анализирање стандардних финансијских извештаја са становишта транслационе изложености,само по себи не даје одговор на питање «Шта је стварно изложено у било којој корпорацији».Транслациона изложеност не показује све све ефекте које промене валутних курсева имају на корпорацију,већ само оне који се тичу процењивању вредности активе и пасиве ,и промене вредности прихода и расхода у текућем периоду.Сагледавање ове изложености је неопходно ,али оно је статично.Потребно је сагледати и ефекте промена релативних цена валута који ће настати у некој ближој или даљој будућности.Промене у релативним ценама датих валута корпорације,њене продајне цене и количине,трошкове,производњу,свеукупне операције,финансијску структуру и профите.Потребно је изградити динамички прис туп валутној изложености.

Цео спектар ризика овакве природе назива се економском изложеношћу.Ова врста изложености се може наћи још и под именом ПРОФОРМА изложеност,или БУДУЋА изложеност

Будући ефекти промене реалних девизних курсева су ефекти који се јављају под генералном категоријом економског ризика и могу бити од огромног значаја за све економске субјекте укључене у спољнотрговинске активности.

Субсидијар може бити основан у земљи суфицитног платног билабса и ниске пореске стопе.У тој земљи услед ниских каматних стопамогуће је лако добити кредит под одговарајућим условима.Све ово могу бити основни економски разлози којима се руководиламатична кућа приликом оснивања субсидијара у иностранству.Међутим временом је могуће да дође до погоршања економске ситуације у тој земљи између осталог и услед раста неповерења према валути дате земље субсидијара.Валута дате земље може да уђе у у линију сталног депресирања или локалне власти могу да изврше девалвацију.Субсидијар ће се у том случају суочити са оперативним проблемима ако увози сировине и материјал које плаћа у некој чврстој валути или ако узајмљује срества у некој трећој земљи са јаком валутом

Економски фактори у земљи његових операција такође ће се променити са

променити са променом вредности дате валуте.Инфлаторне снаге могу променизи

ценовну структуру локалног субсидијара посебно ако увози јер сировине

и материјал које увози постају за њега скупљи.Уз то може да порасте и

цена радне снаге.Такође понуда ниско каматних кредита може да пресуши.Рестриктивна

монетарне политика која је немоновна у таквим случајевима значиће крај

даљег узајмљивања за локалног субсидијара

Слична је ситуација и у случају корпорације крајњег извозника-увозника.Промена

девизног курса биће знак да корпорација мора да снизи своју извозну цену

у својој валути да би опстала и даље са својим производима на страном

тржишту односно да би била конкурентна

Такође корпорација која наступа само на свом домаћем тржишту фактора производње

или готових производа може бити под економском изложеношћу у смислу да

на том тржишту наступају и страни извозници чија је валута девалвирала

или пак стално депресира.

Ови наведени проблеми своде се под заједничким именитељем ЕКОНОМСКА ИЗЛОЖЕНОСТ.Ови

проблеми утичу не само на валутни менаџмент већ и на цео финансијски менаџмент

корпорације као и на њену планску функцију.Рачуноводствени извештај неће

регистровати ни један од ових проблема.

Да би се идентификовала економска изложеност мора се приступити «ванбилансној

анализи».Потребно је испитати природу сваке позиције ван непосредног транслационог

нивоа,посебно са аспекта њеног крајњег ефекта на корпорацију

Овај могући ефекат економске изложености не јавља се увек као ефективни

губитак /зарада.То може имати значајне импликације и негативне ефекте

на ликвидност корпорације или на потребу да се узајмие нова средства.Ефекат

економске изложености може да се региструје са задршком а тада је већ

касно.Масла је корист од тог опажања,корпорација већ трпи негативне ефекте

економске изложености који се прожимају кроз све њене пословне функције.Зато

је неопходно да се у анализу унесу све будуће продаје и куповине као и

и сви будући приходи и расходи

Анализа економске изложености у економској теорији се базира на Cassell

–овој теорији паритета куповних снага и на Fisher-овој теоријској претпоставци

односа каматних стопа и девизних курсеваЕкономска изложеност преставља

интегрални део девизног ризика и мора бити схваћена ,антиципирана и интегрисана

у управљачке системесвих корпорација увозника, извозника и инвеститора.

PROČITAJ

/ PREUZMI I DRUGE SEMINARSKE RADOVE IZ OBLASTI:

|

ASTRONOMIJA

| BANKARSTVO I MONETARNA EKONOMIJA

| BIOLOGIJA

| EKONOMIJA

| ELEKTRONIKA

| ELEKTRONSKO

POSLOVANJE | EKOLOGIJA

- EKOLOŠKI MENADŽMENT | FILOZOFIJA

| FINANSIJE

| FINANSIJSKA

TRŽIŠTA I BERZANSKI MENADŽMENT

| FINANSIJSKI

MENADŽMENT | FISKALNA

EKONOMIJA | FIZIKA | GEOGRAFIJA

| HEMIJA I

INFORMACIONI SISTEMI | INFORMATIKA

| INTERNET - WEB | ISTORIJA

| JAVNE FINANSIJE | KOMUNIKOLOGIJA

- KOMUNIKACIJE | KRIMINOLOGIJA

| KNJIŽEVNOST I JEZIK | LOGISTIKA

| LOGOPEDIJA | LJUDSKI

RESURSI | MAKROEKONOMIJA

| MARKETING | MATEMATIKA

| MEDICINA | MEDJUNARODNA

EKONOMIJA | MENADŽMENT

| MIKROEKONOMIJA | MULTIMEDIJA

| ODNOSI SA JAVNOŠĆU

| OPERATIVNI

I STRATEGIJSKI MENADŽMENT | OSNOVI

MENADŽMENTA | OSNOVI

EKONOMIJE | OSIGURANJE

| PARAPSIHOLOGIJA | PEDAGOGIJA

| POLITIČKE NAUKE | POLJOPRIVREDA

| POSLOVNA EKONOMIJA

| POSLOVNA ETIKA | PRAVO

| PRAVO EVROPSKE UNIJE

| PREDUZETNIŠTVO | PRIVREDNI

SISTEMI | PROIZVODNI

I USLUŽNI MENADŽMENT | PROGRAMIRANJE

| PSIHOLOGIJA | PSIHIJATRIJA

/ PSIHOPATOLOGIJA | RAČUNOVODSTVO

| RELIGIJA | SOCIOLOGIJA

| SPOLJNOTRGOVINSKO

I DEVIZNO POSLOVANJE | SPORT

- MENADŽMENT U SPORTU | STATISTIKA

| TEHNOLOŠKI SISTEMI

| TURIZMOLOGIJA | UPRAVLJANJE

KVALITETOM | UPRAVLJANJE

PROMENAMA | VETERINA | ŽURNALISTIKA

- NOVINARSTVO |